Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 11. Налоговая система: характерные черты и особенности 1. Налоги, их

Содержание

- 1. Тема 11. Налоговая система: характерные черты и особенности 1. Налоги, их

- 2. 1. Налоги, их сущность и функцииНалоги –

- 3. Налоги выполняют следующие функции:фискальную, связанную с изъятием

- 4. социальную, связанную с регулированием налоговых льгот и

- 5. Основными элементами налоговой системы являются: налоговая ставка,

- 6. Прогрессивные налоги – это такие, которые возрастают

- 7. Различают прямые и косвенные налоги. Прямые –

- 8. В социально-ориентированной экономике, налоги используются как источник

- 9. Монетаристский подход: государство не должно вмешиваться в

- 10. Зависимость между ставкой налога и его суммарной

- 11. Слайд 11

- 12. Это связано с уменьшением предпринимательской прибыли, неэффективностью

- 13. На практике определить оптимальную величину налоговых ставок

- 14. 2. Налоговая система: принципы построения и структура.

- 15. равнонагруженность – взимание налогов происходит по единым

- 16. Различают принципы горизонтальной и вертикальной справедливости. Горизонтальная

- 17. Слайд 17

- 18. Коэффициент эластичности налоговых платежей (см. рис.) показывает,

- 19. Мировая налоговая практика свидетельствует, что максимальная величина

- 20. Налоговый мультипликатор – это макроэкономический показатель, иллюстрирующий

- 21. в России сложилась трехуровневая система:Федеральные налоги Местные налоги

- 22. Налоговая политика – это комплекс мер, реализуемых

- 23. создание условий для привлечения иностранных инвестиций и

- 24. 3. Пути совершенствования российской налоговой системыСуществующая в

- 25. Проведение налоговой реформы осуществляется в три этапа.

- 26. создана налоговая система в рамках единого налогового

- 27. На третьем этапе, начиная с 1999 г.

- 28. Первая часть регулирует общие вопросы налогообложения и

- 29. Основные задачи существующей налоговой системы состоят в

- 30. Среди направлений совершенствования налоговой системы можно выделить

- 31. расширение налоговой базы (через увеличение доходности производства

- 32. В ходе проведения налоговой реформы предполагается уточнить

- 33. Скачать презентанцию

1. Налоги, их сущность и функцииНалоги – форма разнообразных обязательных платежей государству. Налоги являются одновременно инструментом государственной политики и средством государственного макроэкономического регулирования, так как:- формируют доходную часть любого бюджета и

Слайды и текст этой презентации

Слайд 1Тема 11. Налоговая система:

характерные черты и особенности

1. Налоги, их сущность

и функции

Пути совершенствования российской налоговой системыСлайд 21. Налоги, их сущность и функции

Налоги – форма разнообразных обязательных

платежей государству.

Налоги являются одновременно инструментом государственной политики и средством

государственного макроэкономического регулирования, так как:- формируют доходную часть любого бюджета и обеспечивают экономическую стабильность;

- воздействуют на доходы и производство;

- обеспечивают сбалансированность и пропорциональность экономического и социального развития.

Слайд 3Налоги выполняют следующие функции:

фискальную, связанную с изъятием доходов в государственный

бюджет;

распределительную (макроэкономическую), связанную с распределением и перераспределением ВВП и национального

дохода;регулирующую (макроэкономическую), направленную на регулирование совокупного спроса и совокупного предложения, инвестиций, производства, инфляции и безработицы;

Слайд 4социальную, связанную с регулированием налоговых льгот и налоговых ставок, уменьшением

дифференциации доходов населения;

стимулирующую, направленную на активизацию производства и инвестирование;

контрольную, обеспечивающую

реализацию прав предприятий и государства (реализуется через принудительное подчинение закону). Слайд 5Основными элементами налоговой системы являются: налоговая ставка, налоговая база, методы

исчисления налога.

В зависимости от ставки различают следующие виды налогов.

Налоги с твердой ставкой – твердые ставки определяются в абсолютных величинах на единицу обложения (на 1 тонну нефти и др.) и не зависят от размеров доходов.

Пропорциональные налоги – средние и предельные налоговые ставки остаются постоянными при изменении размера дохода.

Слайд 6Прогрессивные налоги – это такие, которые возрастают при увеличении дохода.

При определении этого налога устанавливают необлагаемый минимум, что позволяет достичь

равномерности налогообложения.Регрессивные налоги – такие, которые уменьшаются по мере роста облагаемой базы, что приводит к уменьшению общей налоговой суммы. Доля дохода, уплачиваемого в виде налога, уменьшается по мере роста облагаемой части. Регрессивные налоги усиливают дифференциацию доходов населения в пользу богатых, так как бедные платят больше.

Слайд 7Различают прямые и косвенные налоги.

Прямые – налоги на доходы

или имущество налогоплательщиков (налог на прибыль, подоходный налог, налог на

имущество). Уплачивается субъектами налогообложения.Косвенные – устанавливаются на товары и услуги и взимаются с цены (НДС, акциз, таможенные пошлины).

В рыночной экономике применяют различные модели налоговых систем.

Слайд 8

В социально-ориентированной экономике, налоги используются как источник поддержания жизненного уровня

тех слоев населения, которые не могут обеспечить себе прожиточный минимум.

В связи с этим решающую роль играет перераспределительная функция налогов, с помощью которой через бюджет страны перераспределяется ВВП.Слайд 9Монетаристский подход: государство не должно вмешиваться в перераспределение общественного продукта

и необходимо опираться только на рыночные механизмы его распределения. Суммарная

величина налогового изъятия зависит от размеров налоговой базы, налоговой ставки и методики расчета.Суммарная величина налогового изъятия имеет свои границы, которые определяются размером налоговой ставки.

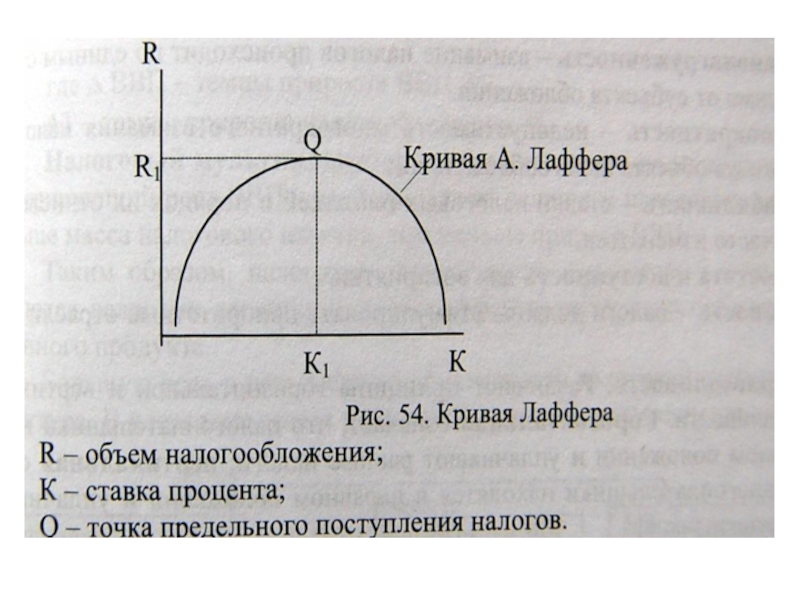

Слайд 10Зависимость между ставкой налога и его суммарной величиной была исследована

американским экономистом А. Лаффером (рис.). Он показал, что увеличивать налоговую

ставку можно только до определенных пределов (30–50%), за границами которых начинает падать предпринимательская активность и объем собираемых налогов.Увеличение налоговой ставки возможно до точки Q, за пределами которой происходит сокращение налоговых поступлений.

Слайд 12Это связано с уменьшением предпринимательской прибыли, неэффективностью инвестирования в производство.

Запредельное увеличение налогового бремени ведет к банкротству производителей и сокращению

доходов, а следовательно, и денежных поступлений в бюджет страны.Теория налоговых ставок А. Лаффера является частью теории предложения, согласно которой более низкие налоги активизируют инвестиционную и инновационную деятельность, способствуя росту производства, занятости и доходов населения.

Слайд 13На практике определить оптимальную величину налоговых ставок сложно, так как

этот процесс связан с перспективами экономического развития страны, ее историческими,

национальными особенностями и политикой государства.Таким образом, налоги являются важным инструментом государственного регулирования и предназначены для поддержания стабильного экономического и социального развития.

Слайд 142. Налоговая система: принципы построения и структура. Налоговый мультипликатор

Налоговая система

представляет собой совокупность налогов и налоговых мер, устанавливаемых налоговым законодательством.

В основе построения налоговой системы лежат следующие принципы:

всеобщность – охват налогами всех юридических и физических лиц, располагающих имуществом и доходами;

обязательность – все доходы, облагаемые налогом, должны быть обязательно оплачены в установленные сроки;

Слайд 15равнонагруженность – взимание налогов происходит по единым ставкам независимо от

субъекта обложения;

однократность – недопустимость многократного взимания налога с одного

и того же объекта налогообложения; стабильность – ставки налоговых платежей и порядок их отчисления не должны часто изменяться;

простота и доступность для восприятия;

гибкость – налоги должны стимулировать приоритетные отрасли экономики;

справедливость.

Слайд 16Различают принципы горизонтальной и вертикальной справедливости. Горизонтальная означает, что налогоплательщики

находятся в равном положении и уплачивают равные налоги; вертикальная означает,

что налогоплательщики находятся в неравном положении и уплачивают неравные налоги.Комплексное использование всех принципов предопределяет действенность налоговой системы, повышает ее эффективность.

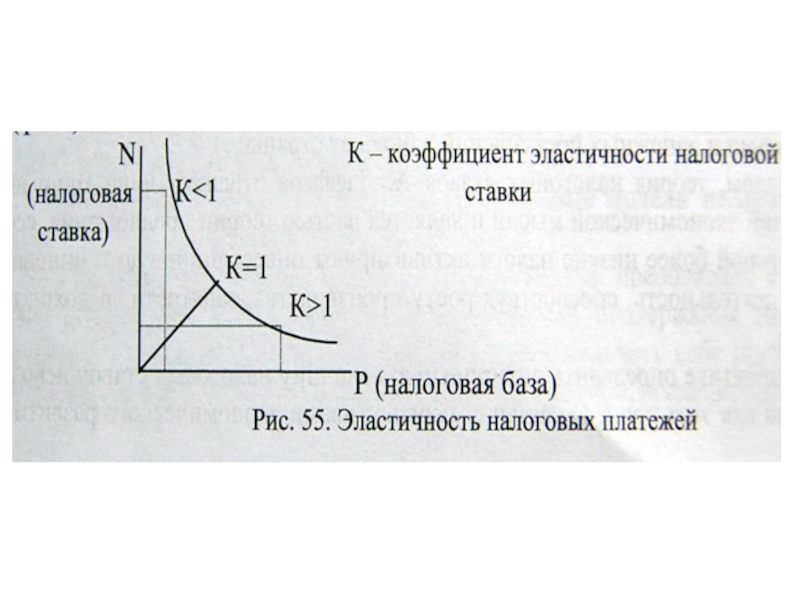

Для определения эффективности налоговой системы рассчитывают эластичность налоговых платежей (рис.) и налоговый мультипликатор.

Слайд 18Коэффициент эластичности налоговых платежей (см. рис.) показывает, как изменяется объем

налогообложения по мере роста эластичности ставки налогообложения.

При К

налоговой ставки меньше чем на 1% приводит к росту производства менее чем на 1%. При К=1 снижение налоговой ставки на 1% дает рост производства тоже на 1%.

При К>1 снижение налоговой ставки больше чем на 1% дает рост производства более чем на 1%.

Слайд 19

Мировая налоговая практика свидетельствует, что максимальная величина изъятия не должна

превышать 35%.

Показателем эффективности налогообложения является величина налогового мультипликатора (Мт):

М Т = ВВП/ Т 100%где ВВП – темпы прироста ВВП, %;

Т – темпы прироста налогообложения, %.

Слайд 20Налоговый мультипликатор – это макроэкономический показатель, иллюстрирующий рост ВВП в

зависимости от величины налогового изъятия. Чем больше объем налогового изъятия,

тем меньше прирост ВВП.Таким образом, налоговая эластичность и налоговый мультипликатор являются важными характеристиками эффективности налогообложения.

Большую роль в повышении эффективности налоговой системы играет ее структура.

Слайд 21в России сложилась трехуровневая система:

Федеральные налоги

Местные налоги и сборы

Налоги субъектов

РФ

Налоговая структура позволяет выявить роль каждого налога и определить его

целевую направленность. Кроме того, налоговая структура дает возможность совершенствовать процесс управления налогообложением. Управление налогообложением осуществляется государством через налоговую политику.

Слайд 22Налоговая политика – это комплекс мер, реализуемых государством по эффективному

использованию налоговой системы с целью развития производства и создания финансовых

ресурсов для удовлетворения общественных потребностей.В переходных условиях налоговая политика государства направлена на:

повышение эффективности процесса производства;

стимулирование развития новых отраслей и реструктуризацию экономики;

Слайд 23создание условий для привлечения иностранных инвестиций и кредитов;

рост социальной устойчивости

и решение важных социальных задач;

формирование эффективного финансово-налогового механизма экономического роста.

Таким образом, налоговая политика является составной частью экономической политики государства и важным инструментом комплексного государственного регулирования национальной экономики.

Слайд 243. Пути совершенствования российской налоговой системы

Существующая в России налоговая система

несовершенна, так как слабо приспособлена к реальным условиям хозяйствования и

носит исключительно фискальный характер. Необходимость проведения налоговой реформы связана со следующими факторами:несовершенством законодательной и нормативной базы налогообложения;

наличием нормативных документов, противоречащих друг другу;

слабостью правовых гарантий

большим количеством налоговых льгот.

Слайд 25Проведение налоговой реформы осуществляется в три этапа.

На первом этапе

(1991–1996 гг.) был разработан и принят закон «Об основах налоговой

системы Российской Федерации», на базе которого началось формирование новой налоговой системы и приспособление налогоплательщиков к новым условиям.Второй этап налоговой реформы связан с активным реформированием экономики страны и ее финансовой системы. В области налогообложения были поставлены и решены следующие задачи:

Слайд 26создана налоговая система в рамках единого налогового пространства;

уточнена структура

налоговой системы, которая представлена в виде трех уровней;

создан механизм

налоговой системы, обеспечивающий развитие предпринимательства, активизацию инвестиционной деятельности, сочетание частных и национальных интересов. Перечисленные задачи решались через ликвидацию неэффективных налогов, сокращение налоговых льгот, улучшение собираемости налогов.

Слайд 27На третьем этапе, начиная с 1999 г. и по настоящее

время, разработан, принят Налоговый кодекс Российской Федерации (НК РФ) и

дополнение к нему.Налоговый кодекс – нормативный документ, который охватывает все процессы налогообложения и предполагает не кардинальное изменение существующей системы, а ее эволюционное преобразование путем устранения имеющихся недостатков.

Налоговый кодекс состоит из двух частей.

Слайд 28Первая часть регулирует общие вопросы налогообложения и обеспечивает общий правовой

фундамент новой налоговой системы. Дается структура налоговой системы и принципы

налогообложения.Вторая часть регулирует:

изменение количества налогов;

сокращение ставки налога на прибыль;

изменение методики расчета акцизов и НДС;

замену налога на имущество налогом на недвижимость;

отмену неэффективных налогов;

сокращение льгот по большинству налогов.

Слайд 29Основные задачи существующей налоговой системы состоят в следующем:

обеспечение стабильного

налогового законодательства;

отказ от множественности налогов;

устранение неоправданной дискриминации и

дифференциации налогоплательщиков в зависимости от форм собственности;установление низких налогов на производителей;

усиление централизации налоговой системы;

сокращение налоговых льгот и придание им конкретного характера действия.

Слайд 30Среди направлений совершенствования налоговой системы можно выделить следующие:

создание условий

для выполнения налогами всех функций, для чего необходимо все регионы

поставить в равные условия по уровню налоговой ответственности;снижение величины налогового бремени путем уменьшения величины налоговых ставок на прибыль и НДС;

усиление стимулирующей функции налогов для малого предпринимательства через снижение налоговых ставок, временное освобождение (на 5 лет) от уплаты налогов, обеспечение льготного режима налогообложения;

Слайд 31расширение налоговой базы (через увеличение доходности производства и населения) без

увеличения налоговых ставок, что позволит повысить собираемость налогов;

упрощение процедуры

оформления налогообложения и методики расчетов; разработка механизма перевода всех плательщиков на единые индивидуальные налоговые номера;

отказ от внесения изменений в налоговую систему в течение 5 лет.