Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Тема 8. Мировая валютная система и ее эволюция

Содержание

- 1. Тема 8. Мировая валютная система и ее эволюция

- 2. 1. Сущность и структура мировой валютной системыМеждународная

- 3. Валютные отношения ( monetary relations ), в

- 4. Международные валютные отношения постепенно приобрели определенные формы

- 5. Типы валютных системНациональная Региональная Мировая

- 6. Национальная валютная система - система валютных отношений,

- 7. ОСНОВНЫЕ ЭЛЕМЕНТЫ НАЦИОНАЛЬНОЙ И МИРОВОЙ ВАЛЮТНЫХ СИСТЕМ

- 8. Элементы мировой валютной системы Элемент 1. Резервные

- 9. Международные резервы в иностранных валютах

- 10. Элемент 2. Условия взаимной конвертируемости валют свободно

- 11. Элемент 3. Валютный паритетСоотношение между двумя валютами,

- 12. Элемент 4. Режим валютного курса фиксированные валютные

- 13. Элемент 5. Наличие или отсутствие валютных ограничений.

- 14. Элемент 6. Унификация правил использования международных кредитных

- 15. Элемент 7. Унификация основных форм международных расчетовосуществляется

- 16. Элемент 8. Регулирование международной валютной ликвидностиМеждународная валютная

- 17. 9. Режим валютного рынка и рынка золотаявляется объектом национального и международного регулирования.

- 18. Элемент 10. Международные организации, осуществляющие межгосударственное валютное

- 19. Вопрос 2. Эволюция мировой валютной системы.Мировая валютная

- 20. Первая: Международная валютная система золотой стандартвведена парижским

- 21. Три формы золотого стандарта: золотомонетный стандарт ,

- 22. Системы обеспечения денежной единицы при золотом стандартеПолное

- 23. Вторая: Мировая валютная система золото слитковый стандартбыла

- 24. Третья: В 1944 г. была создана Бреттон

- 25. Четвертая: Стандарт SDR (специальная право заимствования в

- 26. Слайд 26

- 27. Скачать презентанцию

1. Сущность и структура мировой валютной системыМеждународная валютная система ( international monetary system ) представляет собой закрепленную в международных соглашениях форму организации валютных отношений, функционирующих самостоятельно или обслуживающих международное движение товаров

Слайды и текст этой презентации

Слайд 21. Сущность и структура мировой валютной системы

Международная валютная система (

international monetary system ) представляет собой закрепленную в международных соглашениях

форму организации валютных отношений, функционирующих самостоятельно или обслуживающих международное движение товаров и факторов производства.Слайд 3Валютные отношения ( monetary relations ), в свою очередь, составляют

совокупность институтов, договоров и правил поведения, определяющих способы международных расчетов.

Международные валютные отношения — совокупность общественных отношений, складывающихся при функционировании валюты в мировом хозяйстве и обслуживающих взаимный обмен результатами деятельности национальных хозяйств.

Слайд 4Международные валютные отношения постепенно приобрели определенные формы организации в виде

валютной системы.

Валютная система — форма организации и регулирования валютных

отношений, закрепленная национальным законодательством или межгосударственными соглашениями. Слайд 6Национальная валютная система - система валютных отношений, закрепленная национальным законодательством

с учетом норм международного права. Национальная валютная система является составной

частью денежной системы страны.Мировая валютная система - форма организации международных валютных отношений, закрепленная межгосударственными соглашениями.

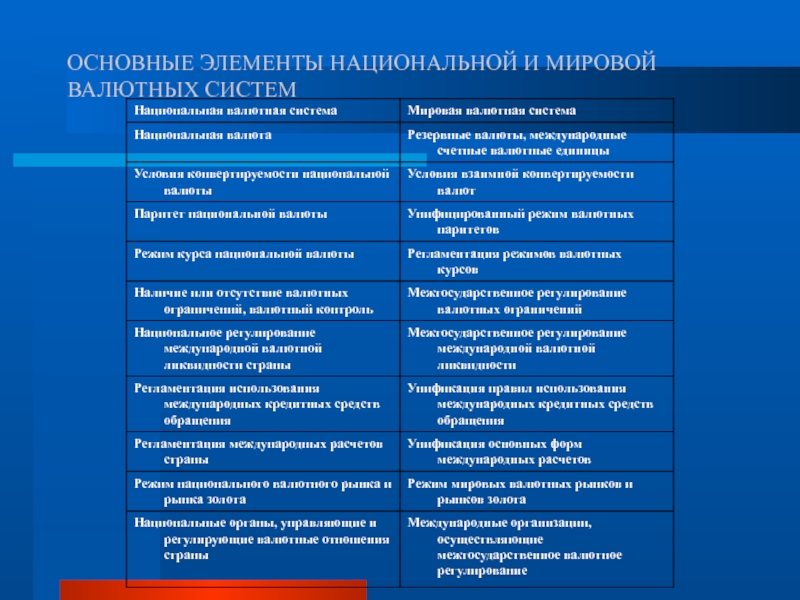

Слайд 8Элементы мировой валютной системы Элемент 1. Резервные валюты, международные счетные валютные

единицы

Валюта - деньги, используемые в МЭО.

Национальные валюты ведущих стран (в

традиционной или евровалютной форме).Резервные (ключевая) валюты - это денежные единицы определенных стран, которые используются центральными банками различных государств для накопления в собственных золотовалютных резервах. Помимо этого резервные валюты выступают как средство платежа при обмене товарами и услугами на международном уровне (т.е. в международной торговле).

Международные счетные единицы - СДР — в Международном валютном фонде, ЭКЮ — в Европейском фонде валютного сотрудничества (ЕФВС), с 1994 г. в Европейском валютном институте Европейского союза (ЕС). Условная стоимость СДР и ЭКЮ исчисляется на базе средневзвешенной стоимости и изменения курса валют, входящих в валютную корзину. С 1999 г. Европейский центральный банк выпускает евро (вместо ЭКЮ) вначале для безналичных расчетов, а с 2002 г. — в наличной форме.

Слайд 10Элемент 2. Условия взаимной конвертируемости валют

свободно конвертируемые валюты, без

ограничений обмениваемые на любые иностранные валюты. Это валюты стран, где

нет валютных ограничений по текущим операциям платежного баланса, где сложились мировые финансовые центры и которые приняли обязательство перед МВФ не вводить валютные ограничения;частично конвертируемые валюты стран, где сохраняются валютные ограничения;

неконвертируемые (замкнутые) валюты стран, где для резидентов и нерезидентов введен запрет обмена валют.

Слайд 11Элемент 3. Валютный паритет

Соотношение между двумя валютами, устанавливаемое в законодательном

порядке.

При монометаллизме — золотом или серебряном — базой валютного курса

являлся монетный паритет — соотношение денежных единиц разных стран по их металлическому содержанию. Он совпадал с понятием валютного паритета. Слайд 12Элемент 4. Режим валютного курса

фиксированные валютные курсы

колеблющиеся в узких

рамках (управляемый флоатинг, «валютный коридор»)

плавающие курсы - изменяющиеся в

зависимости от рыночного спроса и предложения валюты.Слайд 13Элемент 5. Наличие или отсутствие валютных ограничений.

Ограничения операций с

валютными ценностями служат объектом межгосударственного регулирования через МВФ.

Слайд 14Элемент 6. Унификация правил использования международных кредитных средств обращения

Регламентация правил

их использования осуществляется в соответствии с унифицированными международными нормами. В

их числе — женевские конвенции (вексельная и чековая).Слайд 15Элемент 7. Унификация основных форм международных расчетов

осуществляется на уровне национальной

и мировой валютной систем в соответствии с Унифицированными правилами и

обычаями для документарных аккредитивов и инкассо.Слайд 16Элемент 8. Регулирование международной валютной ликвидности

Международная валютная ликвидность (МВЛ) —

способность страны (или группы стран) обеспечивать своевременное погашение своих международных

обязательств приемлемыми для кредитора платежными средствами.МВЛ включает четыре основных компонента: официальные золотые валютные резервы страны, счета в СДР и ЭКЮ, которые с 1999 г. заменены на евро, резервная позиция в МВФ (право страны-члена на автоматическое получение безусловного кредита в инвалюте в пределах 25% ее квоты).

Показателем МВЛ обычно служит отношение официальных золотовалютных резервов к сумме годового товарного импорта.

Слайд 17 9. Режим валютного рынка и рынка золота

является объектом национального

и международного регулирования.

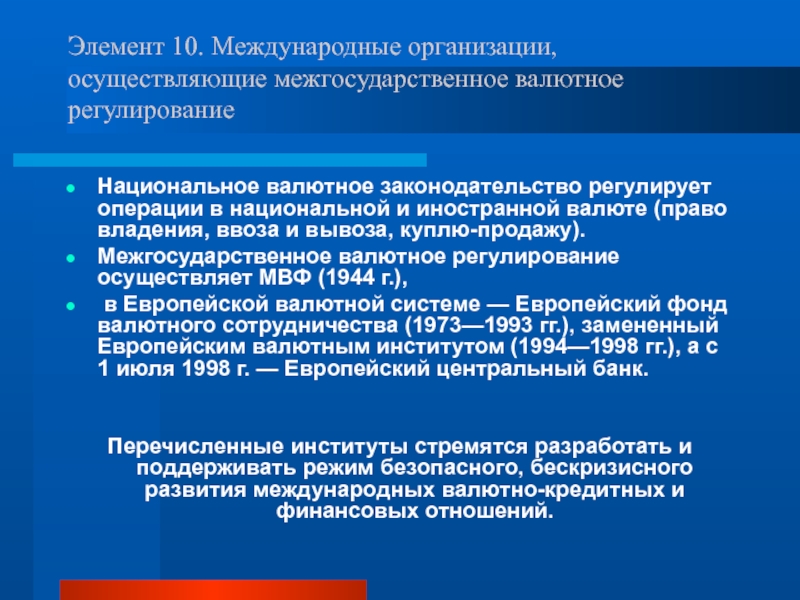

Слайд 18Элемент 10. Международные организации, осуществляющие межгосударственное валютное регулирование

Национальное валютное

законодательство регулирует операции в национальной и иностранной валюте (право владения,

ввоза и вывоза, куплю-продажу).Межгосударственное валютное регулирование осуществляет МВФ (1944 г.),

в Европейской валютной системе — Европейский фонд валютного сотрудничества (1973—1993 гг.), замененный Европейским валютным институтом (1994—1998 гг.), а с 1 июля 1998 г. — Европейский центральный банк.

Перечисленные институты стремятся разработать и поддерживать режим безопасного, бескризисного развития международных валютно-кредитных и финансовых отношений.

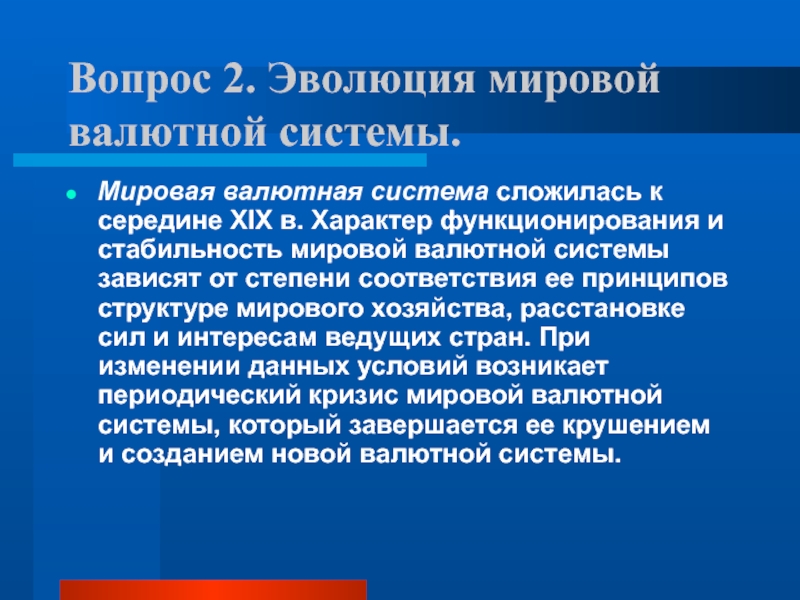

Слайд 19Вопрос 2. Эволюция мировой валютной системы.

Мировая валютная система сложилась к

середине XIX в. Характер функционирования и стабильность мировой валютной системы

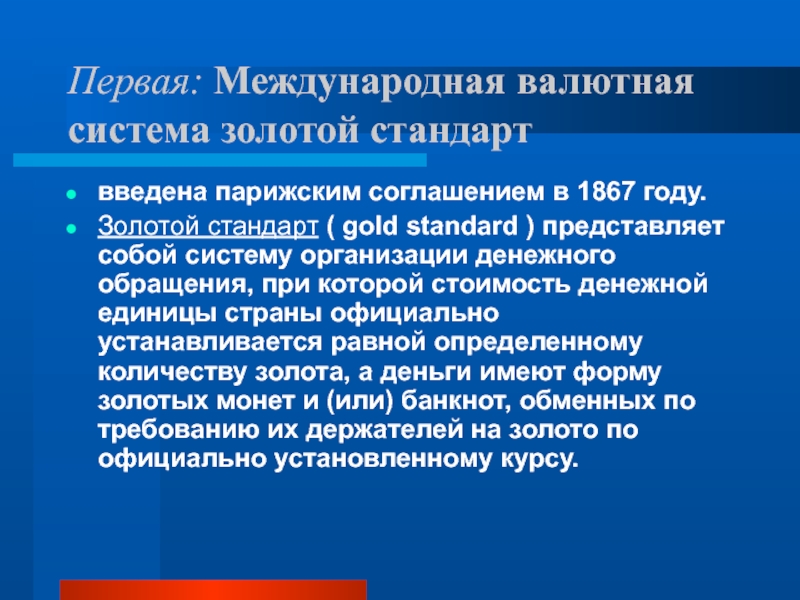

зависят от степени соответствия ее принципов структуре мирового хозяйства, расстановке сил и интересам ведущих стран. При изменении данных условий возникает периодический кризис мировой валютной системы, который завершается ее крушением и созданием новой валютной системы.Слайд 20Первая: Международная валютная система золотой стандарт

введена парижским соглашением в 1867

году.

Золотой стандарт ( gold standard ) представляет собой систему

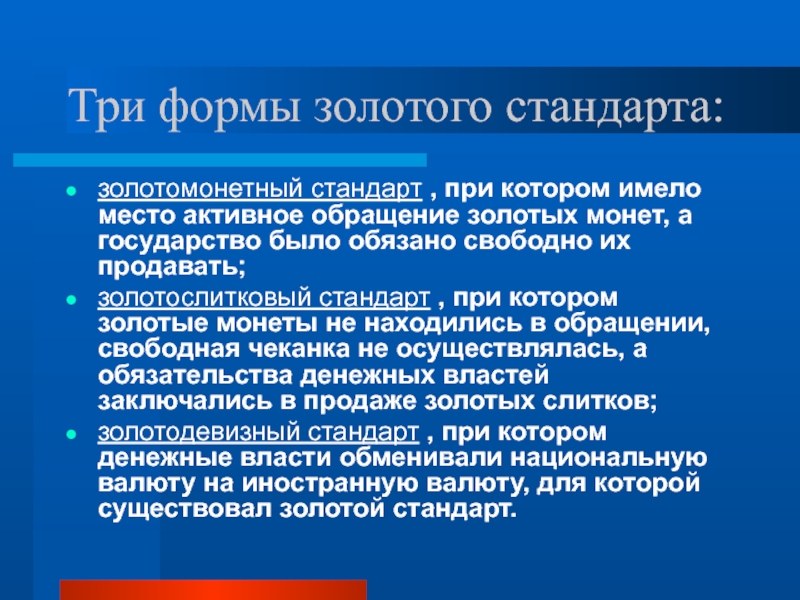

организации денежного обращения, при которой стоимость денежной единицы страны официально устанавливается равной определенному количеству золота, а деньги имеют форму золотых монет и (или) банкнот, обменных по требованию их держателей на золото по официально установленному курсу. Слайд 21Три формы золотого стандарта:

золотомонетный стандарт , при котором имело

место активное обращение золотых монет, а государство было обязано свободно

их продавать;золотослитковый стандарт , при котором золотые монеты не находились в обращении, свободная чеканка не осуществлялась, а обязательства денежных властей заключались в продаже золотых слитков;

золотодевизный стандарт , при котором денежные власти обменивали национальную валюту на иностранную валюту, для которой существовал золотой стандарт.

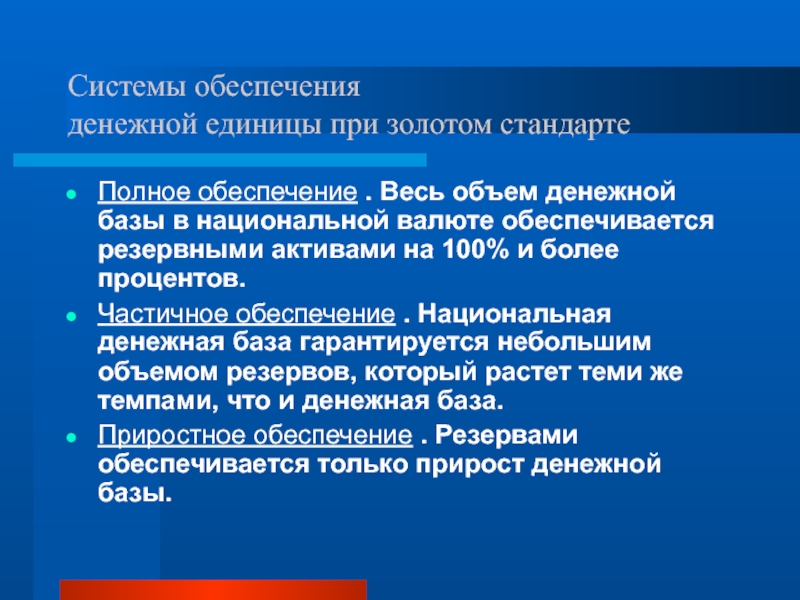

Слайд 22Системы обеспечения

денежной единицы при золотом стандарте

Полное обеспечение . Весь объем

денежной базы в национальной валюте обеспечивается резервными активами на 100%

и более процентов.Частичное обеспечение . Национальная денежная база гарантируется небольшим объемом резервов, который растет теми же темпами, что и денежная база.

Приростное обеспечение . Резервами обеспечивается только прирост денежной базы.

Слайд 23Вторая: Мировая валютная система золото слитковый стандарт

была введена Генуэзским соглашением

30 стран в 1922 году.

На внешнем рынке оплата сальдо платежного

баланса между странами, использовавшими золотой стандарт, осуществлялась путем перемещений драгоценного металла.Слайд 24Третья: В 1944 г. была создана Бреттон - Вудская валютная

система

1. Для регулирования международной валютной системы был создан Международный валютный

фонд.2. Произошло фиксирование официального золотого содержания национальных валют и установление взаимных паритетов валют. Однако не было зафиксировано обязательство по обмену бумажных денег на золото

3.Было принято решение о недопущении отклонения валютных курсов от паритета на величину более (или менее 1 %) .

4. США гарантировали размен своей валюты на золото по фиксированному курсу, но совершить обмен мог только центральный банк другой страны.

Слайд 25Четвертая: Стандарт SDR (специальная право заимствования в международном валютном фонде).

Введена

Ямайским международным соглашением 1976-1978 годов. в Кингстоне (Ямайка)

Был утверждён новый

официальный валютный порядок- переход на плавающие курсы. Была отменена привязка валют к золоту и фиксированное соотношение между валютами по принципу золотого паритета.