Слайд 1Учет оплаты труда и расчетов с персоналом

Слайд 2Формы и системы оплаты труда

сдельная

повременная

Слайд 3При повременной форме оплаты труда применяются следующие системы оплаты:

Почасовая оплата -

при такой форме устанавливается тарифная ставка за час работы, а

заработная плата получается в результате умножения тарифной ставки за час и количества отработанных часов. Например, в организации труд квалифицированных программистов оплачивается по ставке 800 рублей в час. Программист, отработавший 3 часа, получит2400 рублей.

Повременно-премиальная система заработной платы предусматривает выплату премий работникам по различным показателям.

Дневной оклад - заработная плата вычисляется как произведение отработанных дней и дневной ставки.

Месячный оклад - работнику устанавливается фиксированная заработная плата за месяц. Причем, при такой системе оплаты труда, если работник отработал месяц не полностью - его заработная плата уменьшится соответствующим образом.

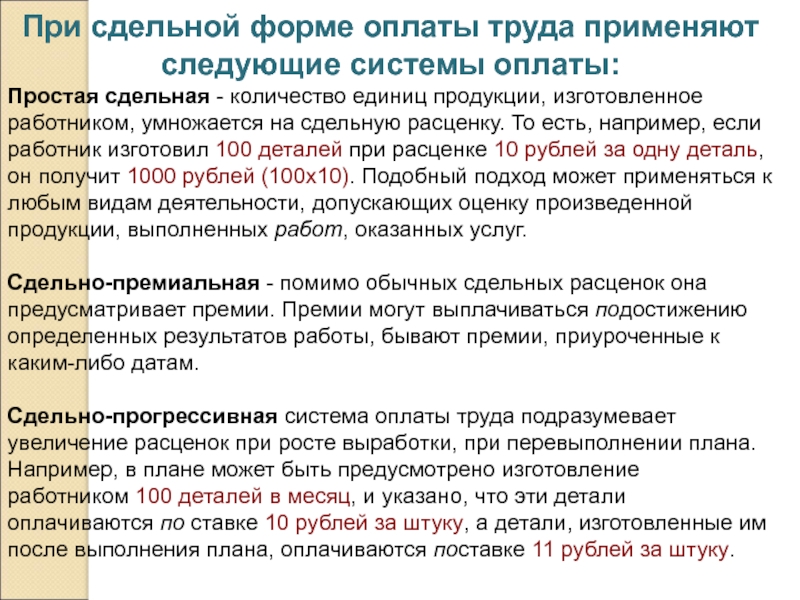

Слайд 4При сдельной форме оплаты труда применяют следующие системы оплаты:

Простая сдельная -

количество единиц продукции, изготовленное работником, умножается на сдельную расценку. То

есть, например, если работник изготовил 100 деталей при расценке 10 рублей за одну деталь, он получит 1000 рублей (100х10). Подобный подход может применяться к любым видам деятельности, допускающих оценку произведенной продукции, выполненных работ, оказанных услуг.

Сдельно-премиальная - помимо обычных сдельных расценок она предусматривает премии. Премии могут выплачиваться подостижению определенных результатов работы, бывают премии, приуроченные к каким-либо датам.

Сдельно-прогрессивная система оплаты труда подразумевает увеличение расценок при росте выработки, при перевыполнении плана. Например, в плане может быть предусмотрено изготовление работником 100 деталей в месяц, и указано, что эти детали оплачиваются по ставке 10 рублей за штуку, а детали, изготовленные им после выполнения плана, оплачиваются поставке 11 рублей за штуку.

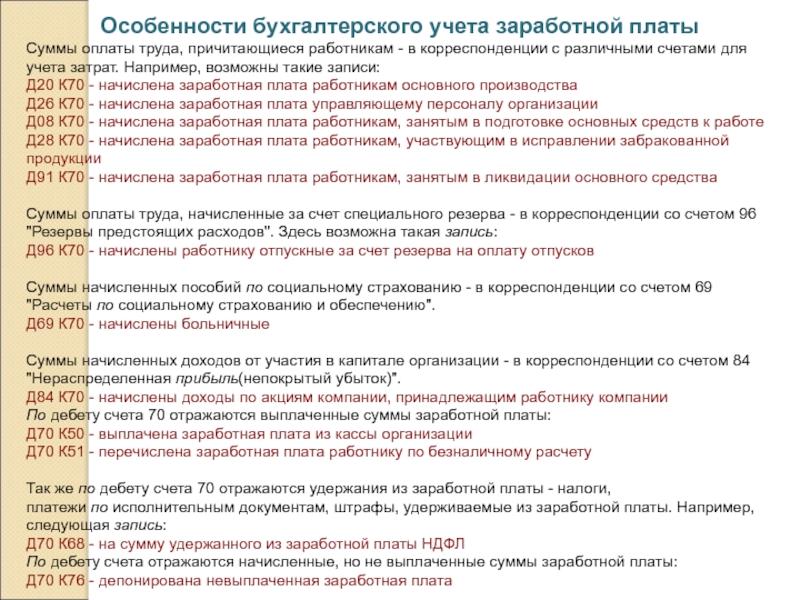

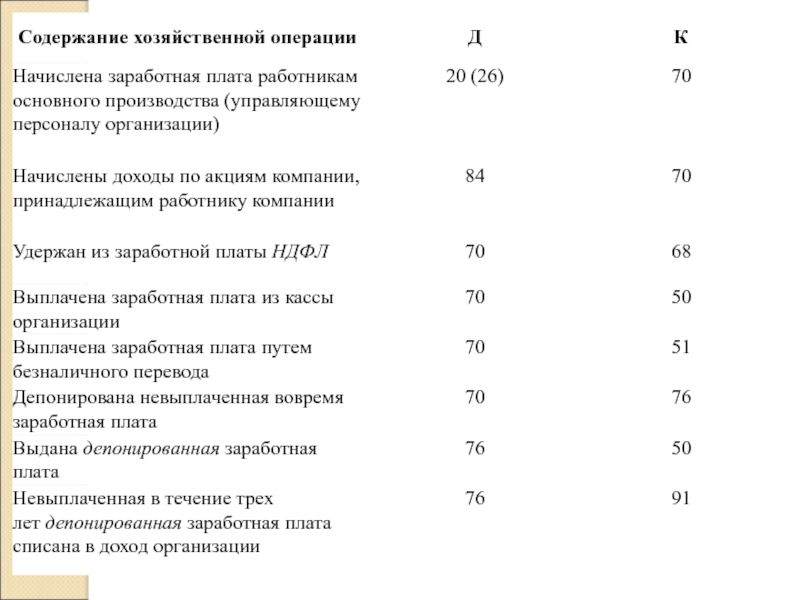

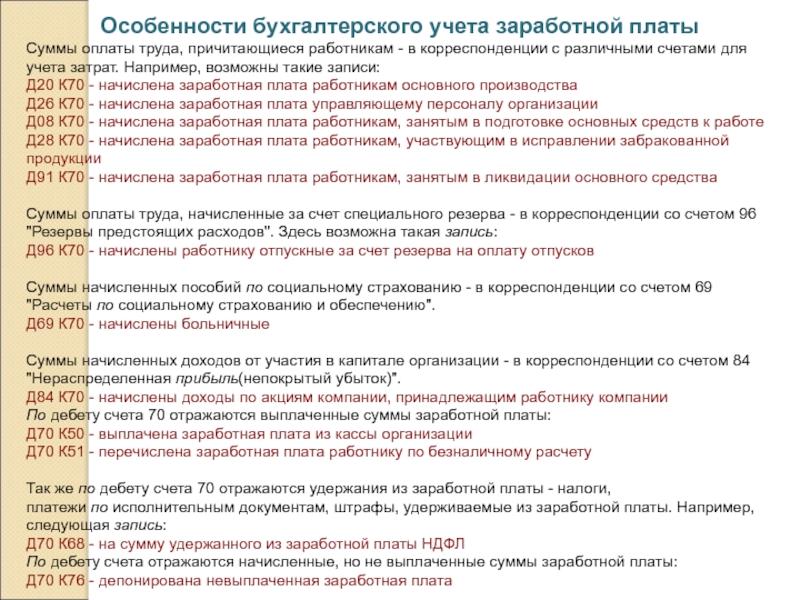

Слайд 5Особенности бухгалтерского учета заработной платы

Суммы оплаты труда, причитающиеся работникам -

в корреспонденции с различными счетами для учета затрат. Например, возможны

такие записи:

Д20 К70 - начислена заработная плата работникам основного производства

Д26 К70 - начислена заработная плата управляющему персоналу организации

Д08 К70 - начислена заработная плата работникам, занятым в подготовке основных средств к работе

Д28 К70 - начислена заработная плата работникам, участвующим в исправлении забракованной продукции

Д91 К70 - начислена заработная плата работникам, занятым в ликвидации основного средства

Суммы оплаты труда, начисленные за счет специального резерва - в корреспонденции со счетом 96 "Резервы предстоящих расходов". Здесь возможна такая запись:

Д96 К70 - начислены работнику отпускные за счет резерва на оплату отпусков

Суммы начисленных пособий по социальному страхованию - в корреспонденции со счетом 69 "Расчеты по социальному страхованию и обеспечению".

Д69 К70 - начислены больничные

Суммы начисленных доходов от участия в капитале организации - в корреспонденции со счетом 84 "Нераспределенная прибыль(непокрытый убыток)".

Д84 К70 - начислены доходы по акциям компании, принадлежащим работнику компании

По дебету счета 70 отражаются выплаченные суммы заработной платы:

Д70 К50 - выплачена заработная плата из кассы организации

Д70 К51 - перечислена заработная плата работнику по безналичному расчету

Так же по дебету счета 70 отражаются удержания из заработной платы - налоги, платежи по исполнительным документам, штрафы, удерживаемые из заработной платы. Например, следующая запись:

Д70 К68 - на сумму удержанного из заработной платы НДФЛ

По дебету счета отражаются начисленные, но не выплаченные суммы заработной платы:

Д70 К76 - депонирована невыплаченная заработная плата

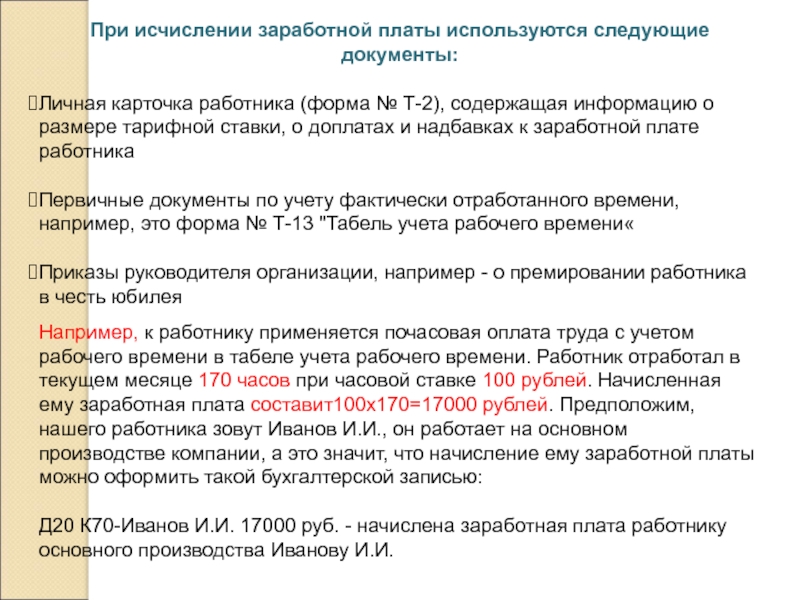

Слайд 6При исчислении заработной платы используются следующие документы:

Личная карточка работника (форма

№ Т-2), содержащая информацию о размере тарифной ставки, о доплатах

и надбавках к заработной плате работника

Первичные документы по учету фактически отработанного времени, например, это форма № Т-13 "Табель учета рабочего времени«

Приказы руководителя организации, например - о премировании работника в честь юбилея

Например, к работнику применяется почасовая оплата труда с учетом рабочего времени в табеле учета рабочего времени. Работник отработал в текущем месяце 170 часов при часовой ставке 100 рублей. Начисленная ему заработная плата составит100х170=17000 рублей. Предположим, нашего работника зовут Иванов И.И., он работает на основном производстве компании, а это значит, что начисление ему заработной платы можно оформить такой бухгалтерской записью:

Д20 К70-Иванов И.И. 17000 руб. - начислена заработная плата работнику основного производства Иванову И.И.

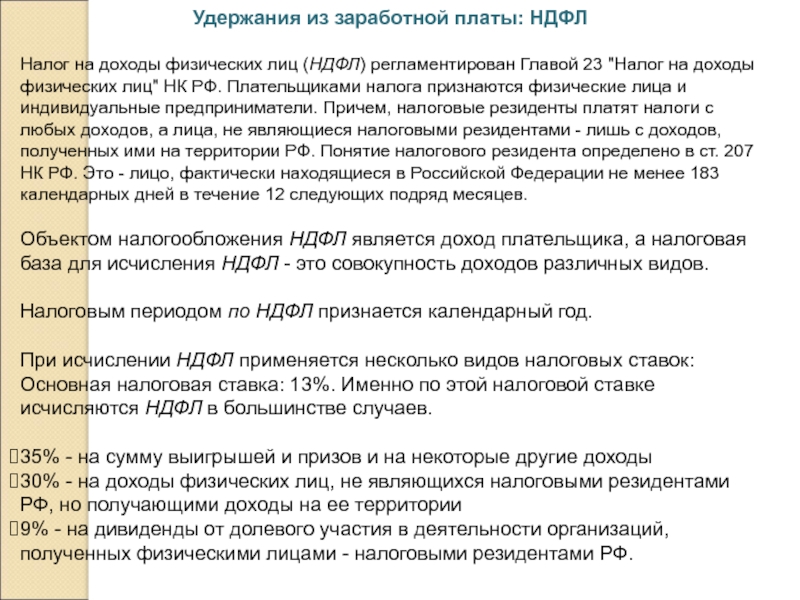

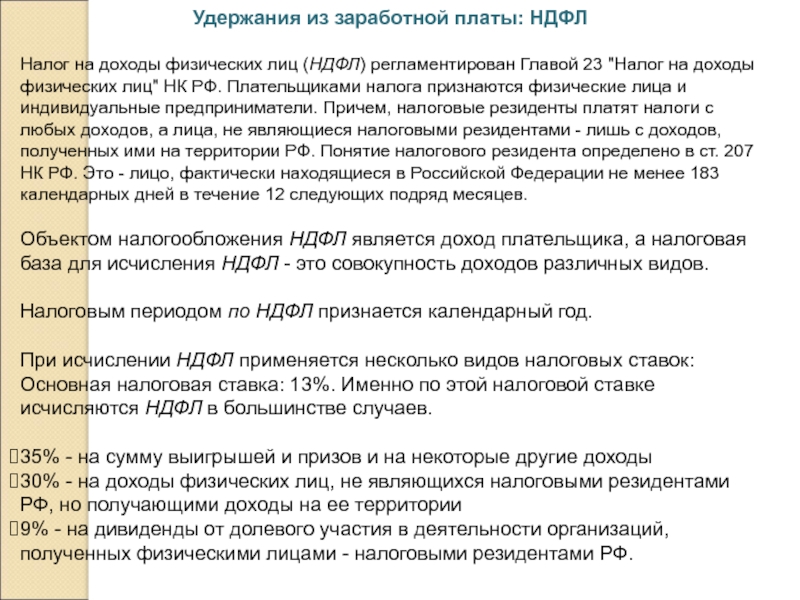

Слайд 7Удержания из заработной платы: НДФЛ

Налог на доходы физических лиц (НДФЛ)

регламентирован Главой 23 "Налог на доходы физических лиц" НК РФ.

Плательщиками налога признаются физические лица и индивидуальные предприниматели. Причем, налоговые резиденты платят налоги с любых доходов, а лица, не являющиеся налоговыми резидентами - лишь с доходов, полученных ими на территории РФ. Понятие налогового резидента определено в ст. 207 НК РФ. Это - лицо, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Объектом налогообложения НДФЛ является доход плательщика, а налоговая база для исчисления НДФЛ - это совокупность доходов различных видов.

Налоговым периодом по НДФЛ признается календарный год.

При исчислении НДФЛ применяется несколько видов налоговых ставок:

Основная налоговая ставка: 13%. Именно по этой налоговой ставке исчисляются НДФЛ в большинстве случаев.

35% - на сумму выигрышей и призов и на некоторые другие доходы

30% - на доходы физических лиц, не являющихся налоговыми резидентами РФ, но получающими доходы на ее территории

9% - на дивиденды от долевого участия в деятельности организаций, полученных физическими лицами - налоговыми резидентами РФ.

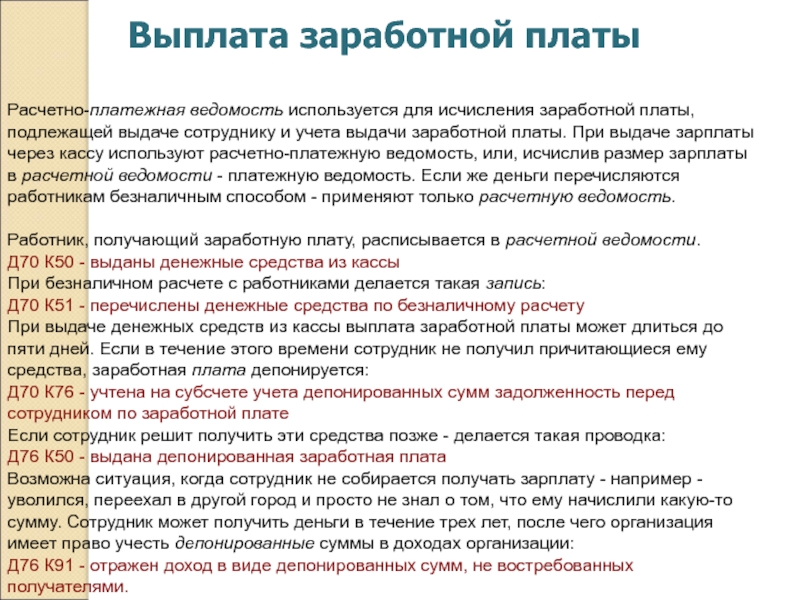

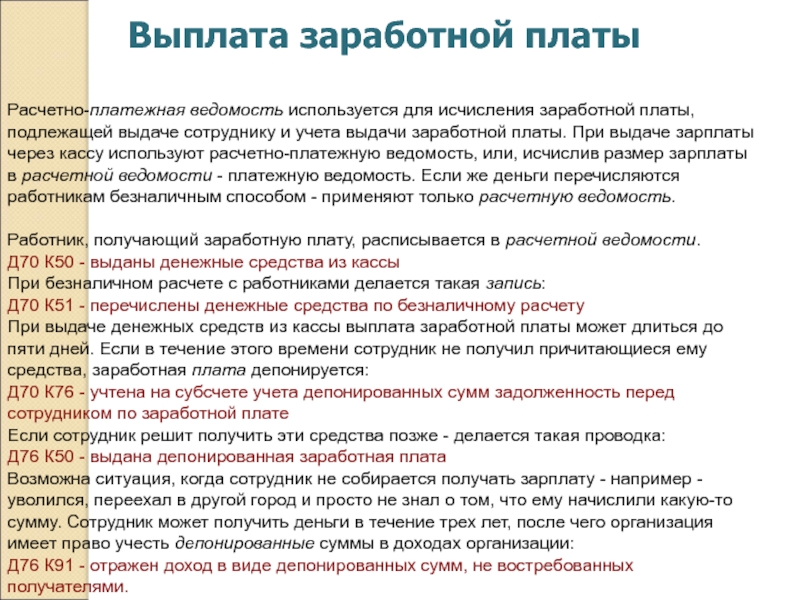

Слайд 8Выплата заработной платы

Расчетно-платежная ведомость используется для исчисления заработной платы, подлежащей выдаче

сотруднику и учета выдачи заработной платы. При выдаче зарплаты через

кассу используют расчетно-платежную ведомость, или, исчислив размер зарплаты в расчетной ведомости - платежную ведомость. Если же деньги перечисляются работникам безналичным способом - применяют только расчетную ведомость.

Работник, получающий заработную плату, расписывается в расчетной ведомости.

Д70 К50 - выданы денежные средства из кассы

При безналичном расчете с работниками делается такая запись:

Д70 К51 - перечислены денежные средства по безналичному расчету

При выдаче денежных средств из кассы выплата заработной платы может длиться до пяти дней. Если в течение этого времени сотрудник не получил причитающиеся ему средства, заработная плата депонируется:

Д70 К76 - учтена на субсчете учета депонированных сумм задолженность перед сотрудником по заработной плате

Если сотрудник решит получить эти средства позже - делается такая проводка:

Д76 К50 - выдана депонированная заработная плата

Возможна ситуация, когда сотрудник не собирается получать зарплату - например - уволился, переехал в другой город и просто не знал о том, что ему начислили какую-то сумму. Сотрудник может получить деньги в течение трех лет, после чего организация имеет право учесть депонированные суммы в доходах организации:

Д76 К91 - отражен доход в виде депонированных сумм, не востребованных получателями.

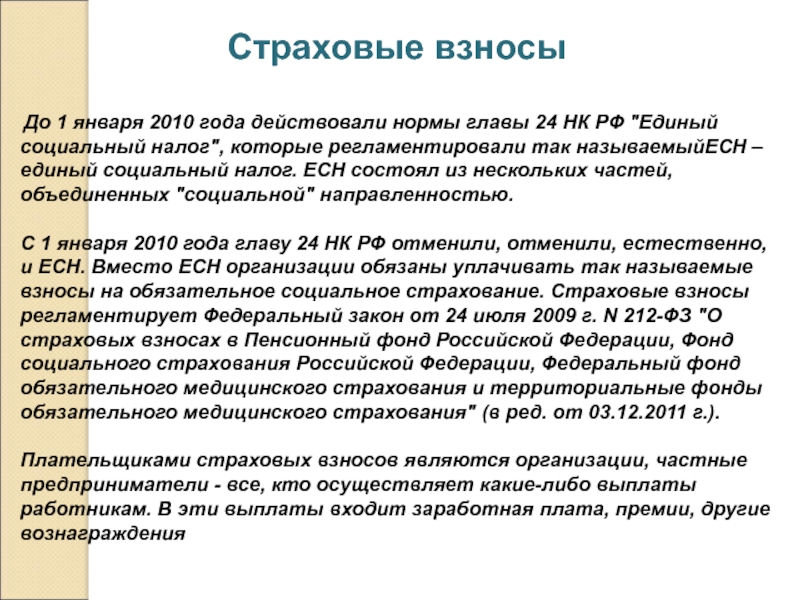

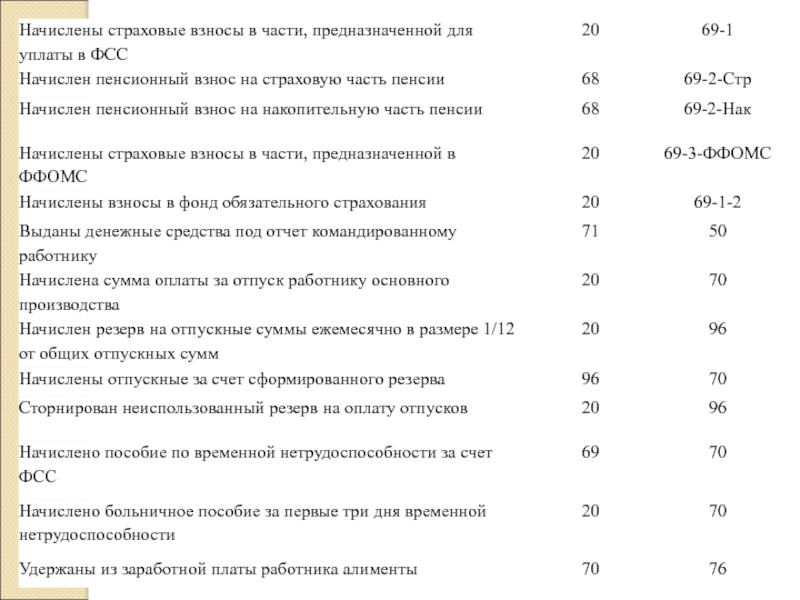

Слайд 9Страховые взносы

До 1 января 2010 года действовали

нормы главы 24 НК РФ "Единый социальный налог", которые регламентировали

так называемыйЕСН – единый социальный налог. ЕСН состоял из нескольких частей, объединенных "социальной" направленностью.

С 1 января 2010 года главу 24 НК РФ отменили, отменили, естественно, и ЕСН. Вместо ЕСН организации обязаны уплачивать так называемые взносы на обязательное социальное страхование. Страховые взносы регламентирует Федеральный закон от 24 июля 2009 г. N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (в ред. от 03.12.2011 г.).

Плательщиками страховых взносов являются организации, частные предприниматели - все, кто осуществляет какие-либо выплаты работникам. В эти выплаты входит заработная плата, премии, другие вознаграждения

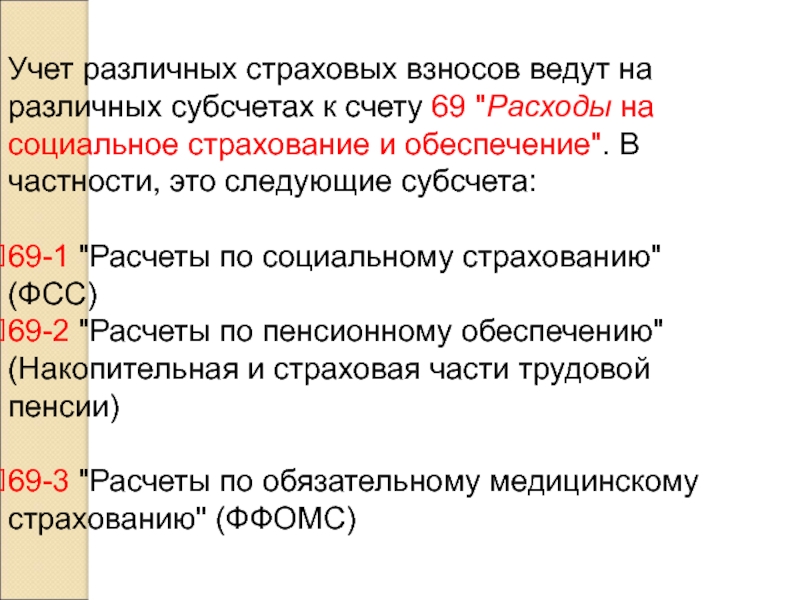

Слайд 11Учет различных страховых взносов ведут на различных субсчетах к счету

69 "Расходы на социальное страхование и обеспечение". В частности, это следующие

субсчета:

69-1 "Расчеты по социальному страхованию" (ФСС)

69-2 "Расчеты по пенсионному обеспечению" (Накопительная и страховая части трудовой пенсии)

69-3 "Расчеты по обязательному медицинскому страхованию" (ФФОМС)

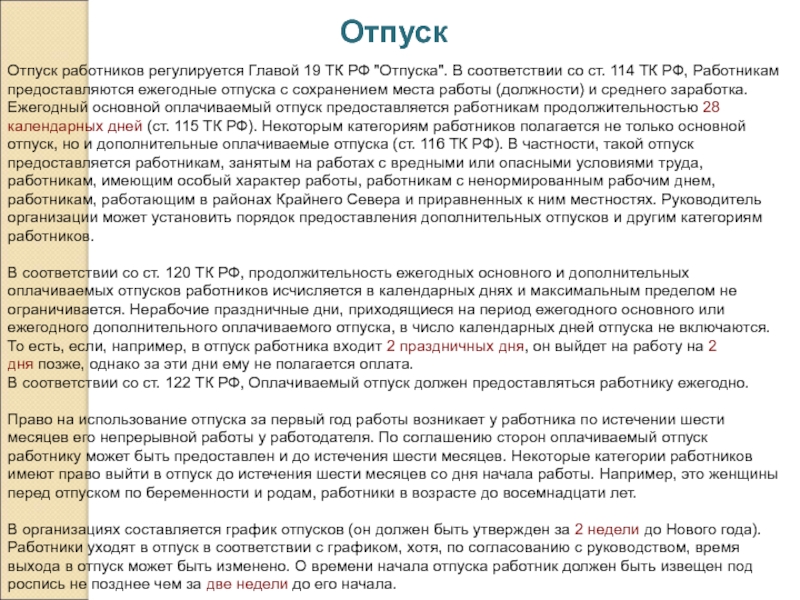

Слайд 12Отпуск

Отпуск работников регулируется Главой 19 ТК РФ "Отпуска". В соответствии

со ст. 114 ТК РФ, Работникам предоставляются ежегодные отпуска с

сохранением места работы (должности) и среднего заработка. Ежегодный основной оплачиваемый отпуск предоставляется работникам продолжительностью 28 календарных дней (ст. 115 ТК РФ). Некоторым категориям работников полагается не только основной отпуск, но и дополнительные оплачиваемые отпуска (ст. 116 ТК РФ). В частности, такой отпуск предоставляется работникам, занятым на работах с вредными или опасными условиями труда, работникам, имеющим особый характер работы, работникам с ненормированным рабочим днем, работникам, работающим в районах Крайнего Севера и приравненных к ним местностях. Руководитель организации может установить порядок предоставления дополнительных отпусков и другим категориям работников.

В соответствии со ст. 120 ТК РФ, продолжительность ежегодных основного и дополнительных оплачиваемых отпусков работников исчисляется в календарных днях и максимальным пределом не ограничивается. Нерабочие праздничные дни, приходящиеся на период ежегодного основного или ежегодного дополнительного оплачиваемого отпуска, в число календарных дней отпуска не включаются. То есть, если, например, в отпуск работника входит 2 праздничных дня, он выйдет на работу на 2 дня позже, однако за эти дни ему не полагается оплата.

В соответствии со ст. 122 ТК РФ, Оплачиваемый отпуск должен предоставляться работнику ежегодно.

Право на использование отпуска за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы у работодателя. По соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения шести месяцев. Некоторые категории работников имеют право выйти в отпуск до истечения шести месяцев со дня начала работы. Например, это женщины перед отпуском по беременности и родам, работники в возрасте до восемнадцати лет.

В организациях составляется график отпусков (он должен быть утвержден за 2 недели до Нового года). Работники уходят в отпуск в соответствии с графиком, хотя, по согласованию с руководством, время выхода в отпуск может быть изменено. О времени начала отпуска работник должен быть извещен под роспись не позднее чем за две недели до его начала.

Слайд 13Пособие по временной нетрудоспособности

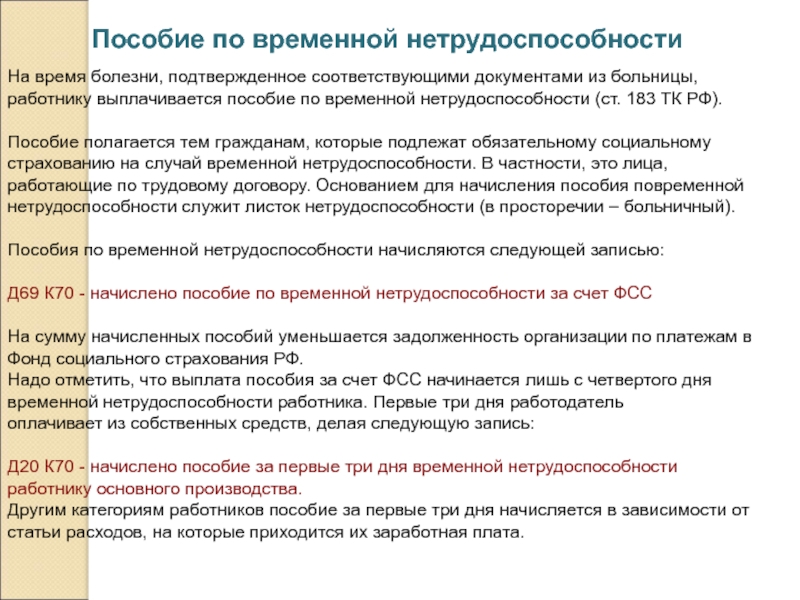

На время болезни, подтвержденное соответствующими документами из

больницы, работнику выплачивается пособие по временной нетрудоспособности (ст. 183 ТК РФ).

Пособие полагается

тем гражданам, которые подлежат обязательному социальному страхованию на случай временной нетрудоспособности. В частности, это лица, работающие по трудовому договору. Основанием для начисления пособия повременной нетрудоспособности служит листок нетрудоспособности (в просторечии – больничный).

Пособия по временной нетрудоспособности начисляются следующей записью:

Д69 К70 - начислено пособие по временной нетрудоспособности за счет ФСС

На сумму начисленных пособий уменьшается задолженность организации по платежам в Фонд социального страхования РФ.

Надо отметить, что выплата пособия за счет ФСС начинается лишь с четвертого дня временной нетрудоспособности работника. Первые три дня работодатель

оплачивает из собственных средств, делая следующую запись:

Д20 К70 - начислено пособие за первые три дня временной нетрудоспособности работнику основного производства.

Другим категориям работников пособие за первые три дня начисляется в зависимости от статьи расходов, на которые приходится их заработная плата.

Слайд 14Размер пособия зависит от общего трудового стажа работника и от

его среднего заработка:

60% среднего заработка полагается, если непрерывный трудовой стаж работника

составляет менее 5 лет.

80% - от 5 до 8 лет.

100% - более 8 лет, а так же - некоторым категориям работников.

Размер пособия в 2014 году не может превышать 55900 рублей в месяц (Федеральный закон от 30 ноября 2011 г. N 372-ФЗ "О бюджете Фонда социального страхования Российской Федерации на 2012 год и на плановый период 2014 и 2015 годов"). То есть, даже если исчисленная средняя заработная плата работника и его трудовой стаж позволяют заплатить ему, скажем, 60000 в месяц, работодатель не имеет права платить больше, чем 55900 рублей.

Начисленное пособие по временной нетрудоспособности - это доход сотрудника - оно облагается НДФЛ.

Слайд 15Другие удержания из заработной платы

для возмещения неотработанного аванса, выданного работнику

в счет заработной платы;

для погашения неизрасходованного и своевременно не возвращенного

аванса подотчетным лицом;

для возврата сумм, излишне выплаченных работнику;

удержания по исполнительным листам;

удержания алиментных платежей;

штрафы за брак в продукции;

удержания у материально ответственных лиц.

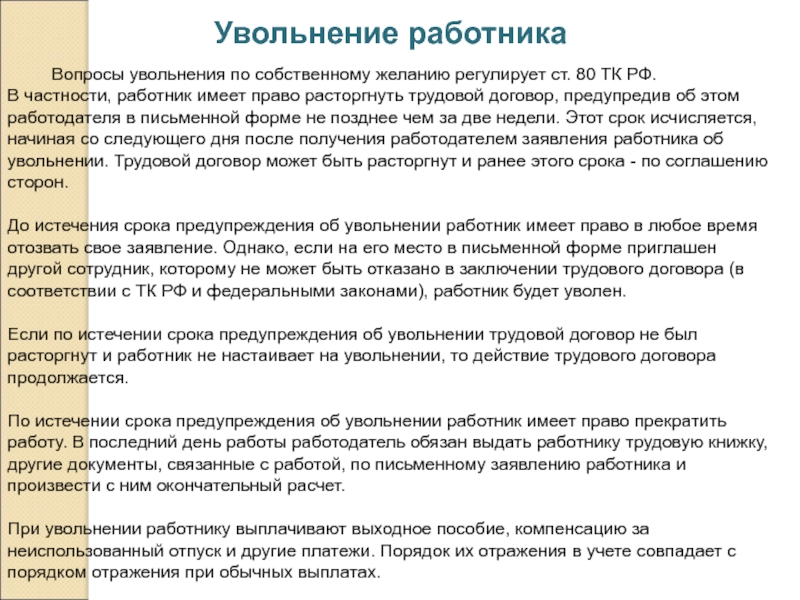

Слайд 16Увольнение работника

Вопросы увольнения по собственному желанию регулирует

ст. 80 ТК РФ.

В частности, работник имеет право расторгнуть

трудовой договор, предупредив об этом работодателя в письменной форме не позднее чем за две недели. Этот срок исчисляется, начиная со следующего дня после получения работодателем заявления работника об увольнении. Трудовой договор может быть расторгнут и ранее этого срока - по соглашению сторон.

До истечения срока предупреждения об увольнении работник имеет право в любое время отозвать свое заявление. Однако, если на его место в письменной форме приглашен другой сотрудник, которому не может быть отказано в заключении трудового договора (в соответствии с ТК РФ и федеральными законами), работник будет уволен.

Если по истечении срока предупреждения об увольнении трудовой договор не был расторгнут и работник не настаивает на увольнении, то действие трудового договора продолжается.

По истечении срока предупреждения об увольнении работник имеет право прекратить работу. В последний день работы работодатель обязан выдать работнику трудовую книжку, другие документы, связанные с работой, по письменному заявлению работника и произвести с ним окончательный расчет.

При увольнении работнику выплачивают выходное пособие, компенсацию за неиспользованный отпуск и другие платежи. Порядок их отражения в учете совпадает с порядком отражения при обычных выплатах.