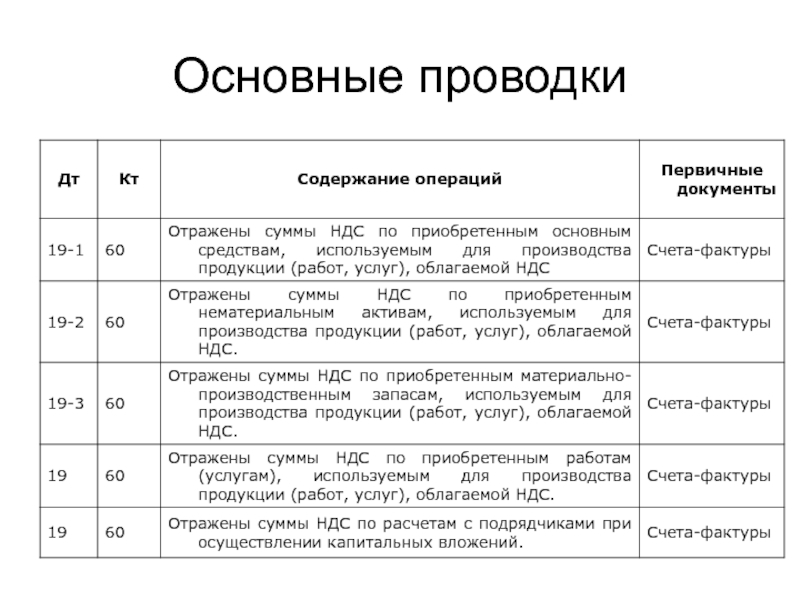

Слайд 2Бухгалтерский учет «входящего» НДС создает для бухгалтера множество проблем. Помимо

сложностей налогового характера необходимо грамотно организовать аналитический учет. При построении

субсчетов на счете 19 целесообразно учитывать требования Налогового кодекса, а также структуру налоговой декларации по НДС.

Для облегчения заполнения декларации по НДС, бухгалтерский учет сумм «входящего» НДС может вестись субсчетах в соответствии со строками (показателями) декларации:

по основным средствам, как требующим, так и не требующим монтажа;

по товарам (работам, услугам), приобретенным для выполнения строительно-монтажных работ для собственного потребления;

по расходам на командировки;

по представительским расходам;

по товарам, купленным для перепродажи.

Слайд 3НДС по нормируемые расходам в бухгалтерском учете лучше учитывать отдельно,

так как суммы НДС принимаются к вычету в размере, соответствующем

установленным нормативам по таким расходам (п. 7 ст. 171 НК РФ). НДС по сверхнормативным расходам к вычету не принимается. Удобнее вести учет НДС по нормируемым расходам на отдельных субсчетах:

«НДС по представительским расходам»,

«НДС по рекламным расходам».

При этом НДС по сверхнормативным расходам лучше не списывать в дебет счета 91 до конца года, т.к. сумма представительских и рекламных расходов, исчисленная в пределах норматива, в течение года может увеличиться.

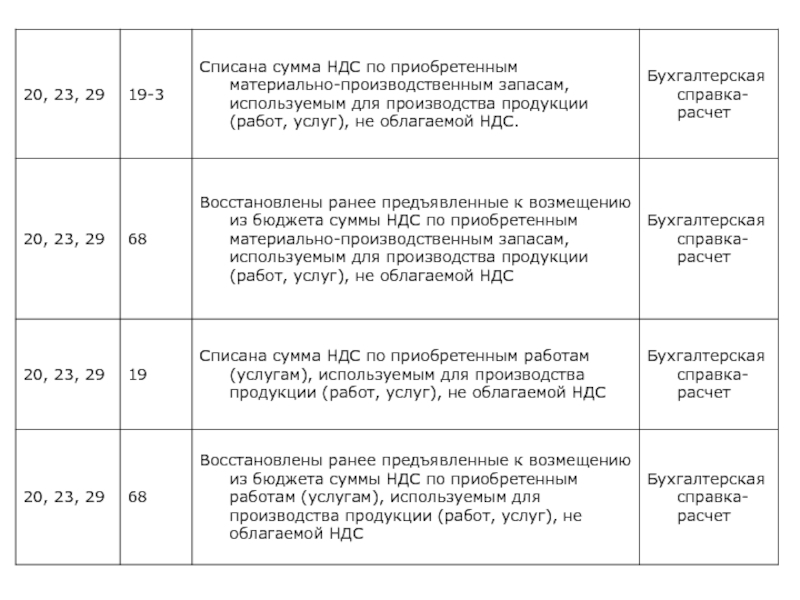

Слайд 4Если одновременно осуществляют операции, как облагаемые, так и не облагаемые

НДС, то суммы «входящего» НДС учитываются в следующем порядке (п.

4 ст. 170 НК РФ):

«входной» НДС принимается к вычету, если приобретенные товары (работы, услуги) используются для операций, облагаемых НДС (если выполнены все необходимые для вычета условия);

налог учитывается в стоимости товаров (работ, услуг), если они используются для операций, не облагаемых НДС;

«входной» НДС распределяется между операциями, облагаемыми и не облагаемыми НДС, если приобретенные товары (работы, услуги) используются как в облагаемых, так и в необлагаемых операциях.

Слайд 5Чтобы выполнить эти требования, налогоплательщик должен вести раздельный учет «входящего»

НДС. Иначе он не сможет не только принять НДС к

вычету, но и учесть этот НДС в расходах в целях налогообложения прибыли (абз. 8 п. 4 ст. 170 НК РФ). Эта норма относится к той части «входящего» НДС, которая приходится на операции, не облагаемые НДС. Организация может открыть следующие субсчета:

«НДС по облагаемым операциям»;

«НДС по необлагаемым операциям»;

«НДС по облагаемым и необлагаемым операциям»

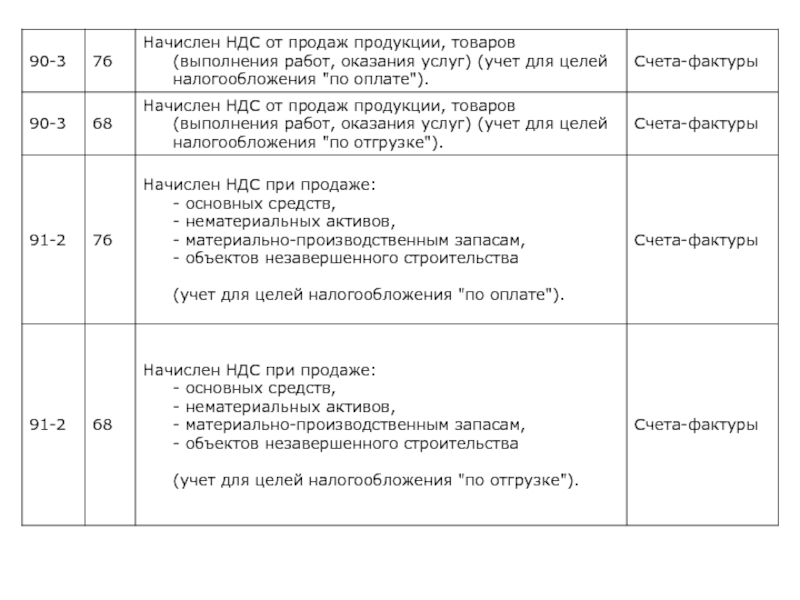

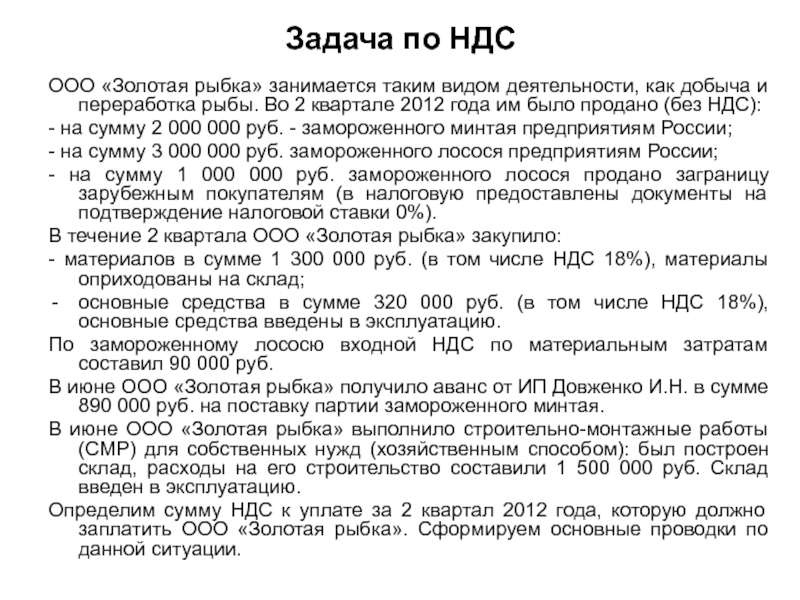

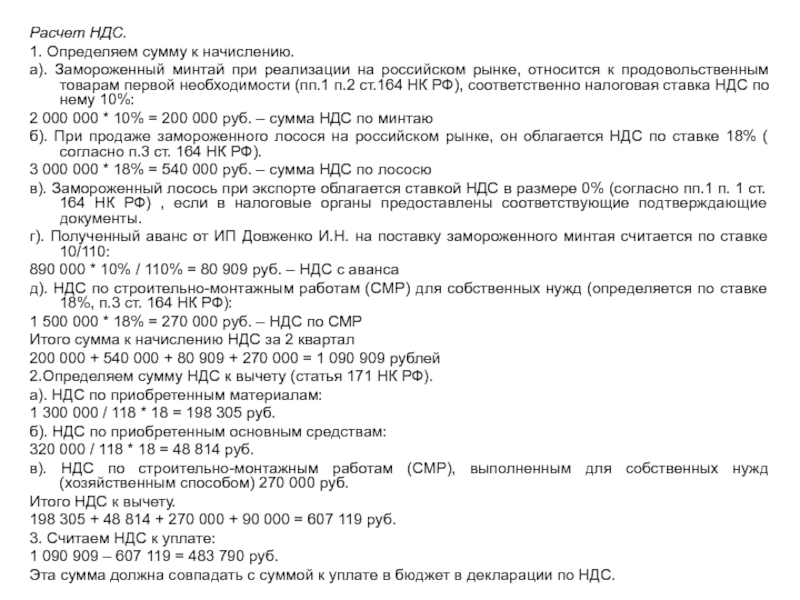

Слайд 10Задача по НДС

ООО «Золотая рыбка» занимается таким видом деятельности, как

добыча и переработка рыбы. Во 2 квартале 2012 года им

было продано (без НДС):

- на сумму 2 000 000 руб. - замороженного минтая предприятиям России;

- на сумму 3 000 000 руб. замороженного лосося предприятиям России;

- на сумму 1 000 000 руб. замороженного лосося продано заграницу

зарубежным покупателям (в налоговую предоставлены документы на подтверждение налоговой ставки 0%).

В течение 2 квартала ООО «Золотая рыбка» закупило:

- материалов в сумме 1 300 000 руб. (в том числе НДС 18%), материалы оприходованы на склад;

основные средства в сумме 320 000 руб. (в том числе НДС 18%), основные средства введены в эксплуатацию.

По замороженному лососю входной НДС по материальным затратам составил 90 000 руб.

В июне ООО «Золотая рыбка» получило аванс от ИП Довженко И.Н. в сумме 890 000 руб. на поставку партии замороженного минтая.

В июне ООО «Золотая рыбка» выполнило строительно-монтажные работы (СМР) для собственных нужд (хозяйственным способом): был построен склад, расходы на его строительство составили 1 500 000 руб. Склад введен в эксплуатацию.

Определим сумму НДС к уплате за 2 квартал 2012 года, которую должно заплатить ООО «Золотая рыбка». Сформируем основные проводки по данной ситуации.

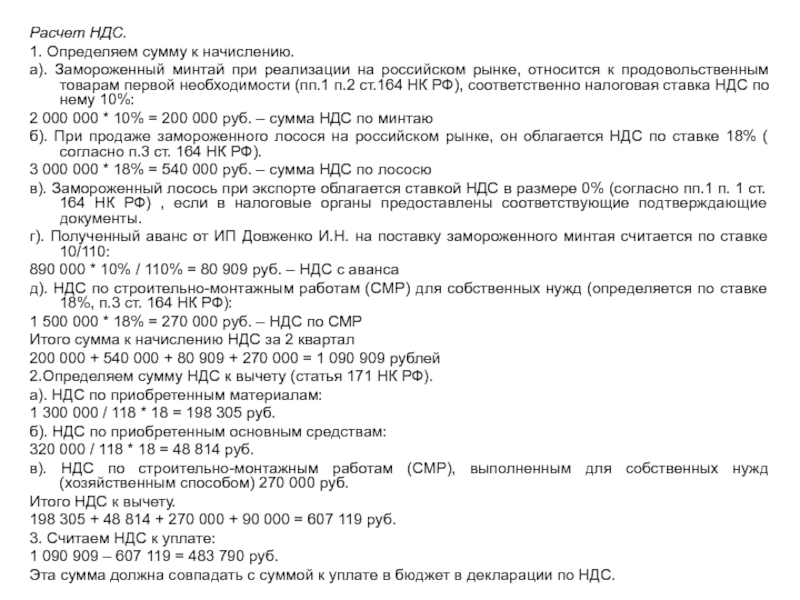

Слайд 11Расчет НДС.

1. Определяем сумму к начислению.

а). Замороженный минтай при реализации

на российском рынке, относится к продовольственным товарам первой необходимости (пп.1

п.2 ст.164 НК РФ), соответственно налоговая ставка НДС по нему 10%:

2 000 000 * 10% = 200 000 руб. – сумма НДС по минтаю

б). При продаже замороженного лосося на российском рынке, он облагается НДС по ставке 18% ( согласно п.3 ст. 164 НК РФ).

3 000 000 * 18% = 540 000 руб. – сумма НДС по лососю

в). Замороженный лосось при экспорте облагается ставкой НДС в размере 0% (согласно пп.1 п. 1 ст. 164 НК РФ) , если в налоговые органы предоставлены соответствующие подтверждающие документы.

г). Полученный аванс от ИП Довженко И.Н. на поставку замороженного минтая считается по ставке 10/110:

890 000 * 10% / 110% = 80 909 руб. – НДС с аванса

д). НДС по строительно-монтажным работам (СМР) для собственных нужд (определяется по ставке 18%, п.3 ст. 164 НК РФ):

1 500 000 * 18% = 270 000 руб. – НДС по СМР

Итого сумма к начислению НДС за 2 квартал

200 000 + 540 000 + 80 909 + 270 000 = 1 090 909 рублей

2.Определяем сумму НДС к вычету (статья 171 НК РФ).

а). НДС по приобретенным материалам:

1 300 000 / 118 * 18 = 198 305 руб.

б). НДС по приобретенным основным средствам:

320 000 / 118 * 18 = 48 814 руб.

в). НДС по строительно-монтажным работам (СМР), выполненным для собственных нужд (хозяйственным способом) 270 000 руб.

Итого НДС к вычету.

198 305 + 48 814 + 270 000 + 90 000 = 607 119 руб.

3. Считаем НДС к уплате:

1 090 909 – 607 119 = 483 790 руб.

Эта сумма должна совпадать с суммой к уплате в бюджет в декларации по НДС.