Слайд 1Банковское дело

Темы 1: «Банковская система РФ».

Слайд 2Основные показатели банковского сектора в % к ВВП страны

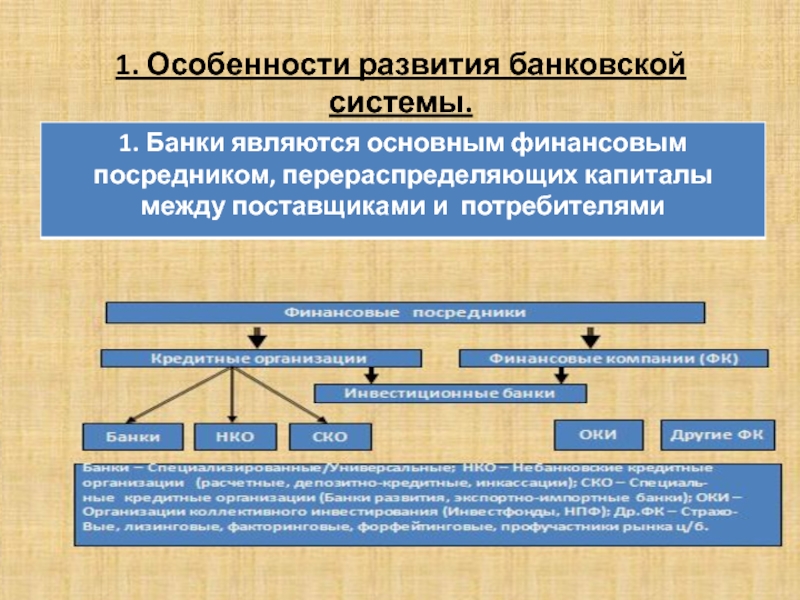

Слайд 31. Особенности развития банковской системы.

Слайд 4.

2. Роль банков в осуществлении платежей –заключается в осуществлении платежей

за товары и услуги по поручению клиентов.

Для осуществления расчетов

своих клиентов российские банки используют две основные схемы:

1. Расчеты через систему расчетно-кассовых центров (РКЦ) входящих в структуру Банка России.

2. Расчеты с использованием системы корреспондентских отношений (коротношений) между коммерческими банками как внутри страны, так и за ее пределами.

.

Слайд 53. Роль организации, представляющей агентские услуги

Роль агента для банков заключается

в том, что клиенты имеют возможность передоверить им выполнения ряда

действий по управлению своей собственностью, прежде всего в форме денег или их титулов, которые банки могут выполнить более профессионально к взаимной выгоде обеих сторон.

При этом банк выполняет техническую функцию, не отвечая по обязательствам плательщика.

4. Политическая роль банков - проявляется в частности в том, что они выступают проводниками государственные решений в области экономики, прежде всего кредитно-денежной политики, т.е. распространяют их на народное хозяйство и его субъекты.

Слайд 6.

Успех проделанной работы по формированию законодательной базы, регулированию и надзору

за деятельностью коммерческих банков, думаю, является одной из веских причин

того, что сегодня:

Слайд 7Менее 30 лет назад Россия перешла от централизованной системы хозяйствования

к рыночной.

Слайд 8.

Особенность современной банковской системы РФ:

Во-первых, слабость российской банковской системы, что

делает ее неконкурентоспособной при прямом столкновении с банками развитых стран.

Во-вторых,

в основных отраслях национальной экономики России господствуют крупные предприятия, которые требуют больших объемов внешнего финансирования, которое могут позволить только крупные банки.

Слайд 9.

Какие тенденции мы наблюдаем в банковском секторе экономики?

1. Завершился период

экстенсивного развития банковского сектора России, т.е. период чисто количественного роста.

2. Перед банковским сектором встала задача интенсивного, качественного развития, которая сопровождается:

жесткой конкурентной борьбой на рынке;

отсевом финансово неустойчивых банков и банков, проводящих сомнительные операции;

укрупнением банковских структур.

Следствие этого - число действующих кредитных организаций из года в год продолжает сокращаться.

Слайд 10.

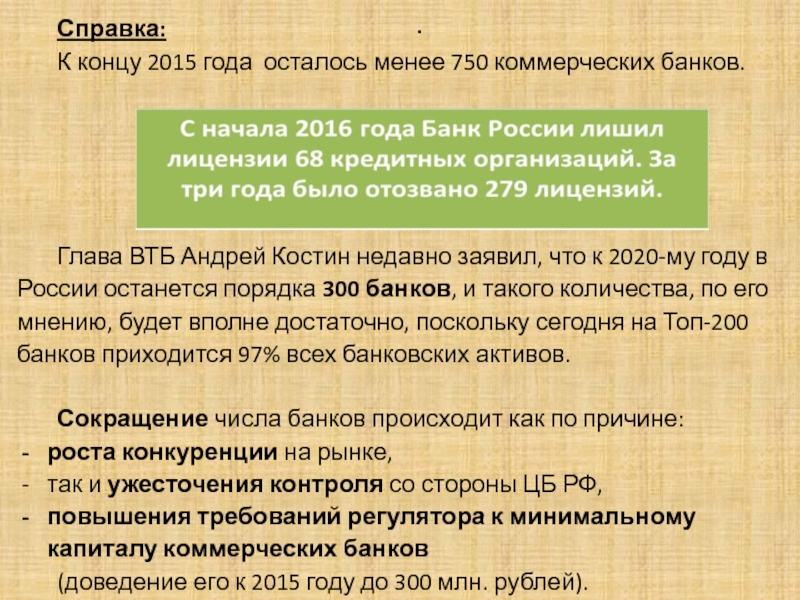

Справка:

К концу 2015 года осталось менее 750 коммерческих банков.

Глава

ВТБ Андрей Костин недавно заявил, что к 2020-му году в

России останется порядка 300 банков, и такого количества, по его мнению, будет вполне достаточно, поскольку сегодня на Топ-200 банков приходится 97% всех банковских активов.

Сокращение числа банков происходит как по причине:

роста конкуренции на рынке,

так и ужесточения контроля со стороны ЦБ РФ,

повышения требований регулятора к минимальному капиталу коммерческих банков

(доведение его к 2015 году до 300 млн. рублей).

Слайд 11.

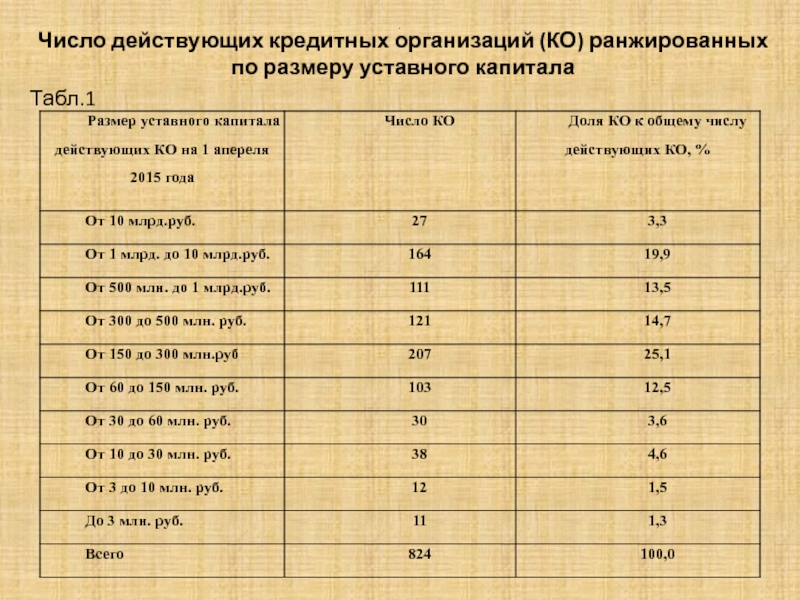

Число действующих кредитных организаций (КО) ранжированных по размеру уставного капитала

Табл.1

Слайд 12.

Экономические причины укрупнения коммерческих банков в России :

Снижение издержек банковской

деятельности за счет роста ее масштабов (экономия на масштабах операций).

2.Крупные

финансовые посредники имеют преимущества на рынке – им легче завоевывать новые рынки и удерживаться на них.

3. Возможность поддержания относительно меньших резервов ликвидности, необходимых для устойчивой деятельности банка.

4. Наиболее рентабельными являются операции на фондовом рынке. Крупнейшим банкам проще выходить на этот сегмент финансового рынка.

5. Возможность конкурирования с зарубежными банками.

6. Возможность кредитовать крупные предприятия.

Слайд 13Виды банков

По функциональным возможностям:

Универсальные – выполняет банковские операции независимо

от состава клиентов и видов кредитования.

Специализированные

– банк, преимущественно привлекающий и размещающий денежные ресурсы с определенными параметрами (банки долгосрочного кредитования, ипотечные банки , отраслевые, региональные и т.д.).

По формам собственности: Частные; Контролируемые государством; с иностранным участием

По сфере деятельности: Международные; Федеральные; Региональные.

По рыночной нише: Розничные , Оптовые (специализирующийся на крупных операциях);

По размерам капитала: Крупные; Средние; Небольшие.

Слайд 14.

Универсальный статус не исключает возможности добровольной специализации

банков на отдельных продуктах, операциях или видах деятельности.

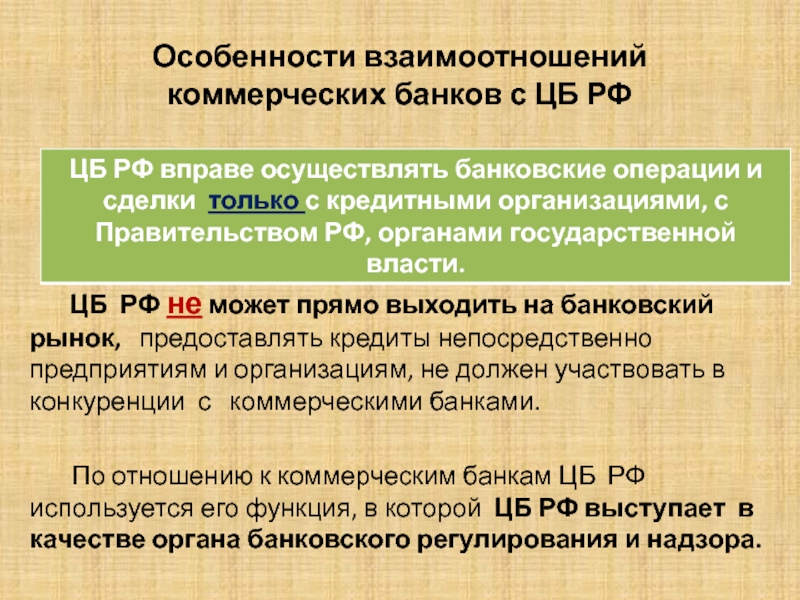

Слайд 15Особенности взаимоотношений коммерческих банков с ЦБ РФ

ЦБ РФ не может прямо выходить на банковский рынок,

предоставлять кредиты непосредственно предприятиям и организациям, не должен участвовать в конкуренции с коммерческими банками.

По отношению к коммерческим банкам ЦБ РФ используется его функция, в которой ЦБ РФ выступает в качестве органа банковского регулирования и надзора.

Слайд 16.

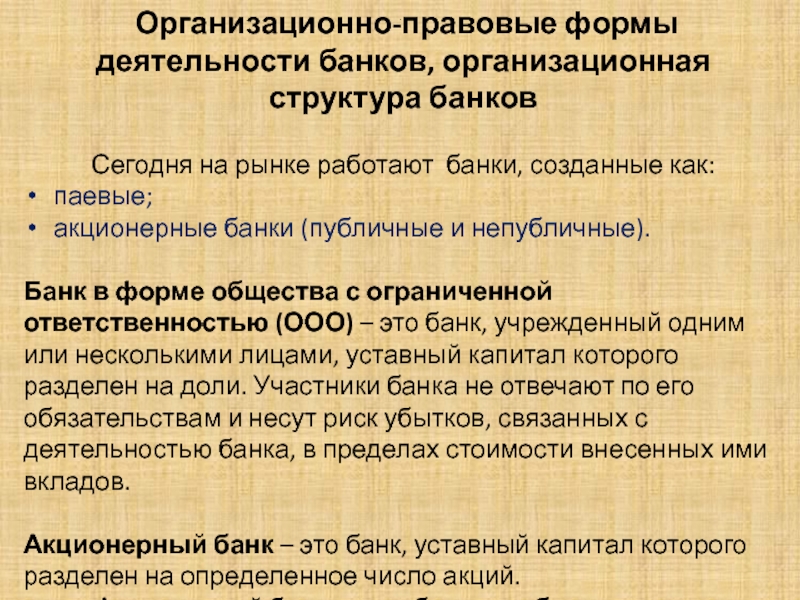

Организационно-правовые формы деятельности банков, организационная структура банков

Сегодня на рынке

работают банки, созданные как:

паевые;

акционерные банки (публичные и непубличные).

Банк в форме

общества с ограниченной ответственностью (ООО) – это банк, учрежденный одним или несколькими лицами, уставный капитал которого разделен на доли. Участники банка не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью банка, в пределах стоимости внесенных ими вкладов.

Акционерный банк – это банк, уставный капитал которого разделен на определенное число акций.

Акционерный банк может быть: публичным непубличным.

Слайд 17.

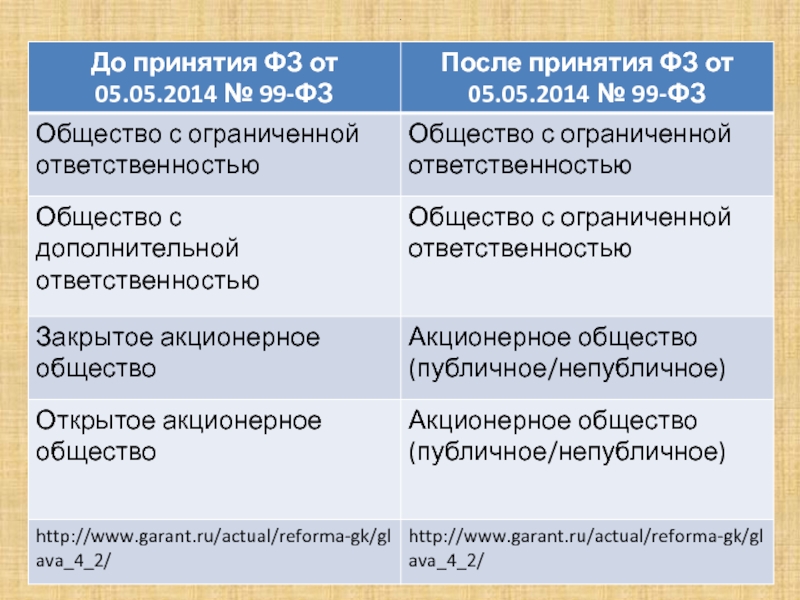

Справка.

Изменения, внесенные в Гражданский кодекс РФ Федеральным законом от 05.05.2014

№ 99-ФЗ:

Существенным изменениям подверглись наименования организационно-правовых форм, в которых создаются

юридические лица.

перерегистрация тех юридических лиц, которые созданы в прежних организационно-правовых формах, не требуется.

Однако, их учредительные документы и наименования должны быть приведены в соответствие с новыми нормами ГК РФ при первом же внесении в них изменений.

Слайд 19Организационная структура банка

Организационная структура

- это способы и методы взаимосвязи

между подразделениями банка.

Организационная структура банка обеспечивает рациональную работу банковских

работников, помогает успешно осуществлять все функций управления и максимально удовлетворить потребности клиентов.

Всё это ведет к достижению целей, которые ставит перед собой менеджмент банка.

Основные характеристики организационной структуры:

разделение на отделы (отделения, секторы и т.д.),

подотчетность,

подчиненность.

Слайд 21 Организационная структура банка определяется двумя основными моментами:

структурой управления банком

структурой

его функциональных подразделений и служб.

Определение структуры управления банком предусматривает выделение

органов управления, утверждение их полномочий, ответственности и взаимосвязи при осуществлении основных банковских операций.

Общие подходы к структуре управления банком определяются банковским законодательством. Вместе с тем многие вопросы структуры управления коммерческий банк вправе решать самостоятельно.

Слайд 22Органы управления коммерческого банка

Слайд 23.

В компетенции общего собрания акционеров или участников решение таких вопросов

как:

• изменение устава и уставного капитала банка;

• формирование Совета банка;

•

утверждение годовых результатов деятельности банка;

• распределение доходов банка;

• создание и ликвидация дочерних предприятий, филиалов, подразделений.

Слайд 27.

Руководство текущей деятельностью банка осуществляется:

единоличным исполнительным органом (директором, президентом и

т.п.)

и коллегиальным исполнительным органом (правлением).

Слайд 28.

Президент и Правление банка:

• осуществляют политику банка по кредитной, инвестиционной,

валютной и другой видам деятельности;

• координируют деятельность банка и его

взаимосвязи в бизнесе;

• решают вопросы формирования кадров и др.

В состав Правления входят: председатель и заместители председателя по направлениям, руководители важнейших подразделений банка.

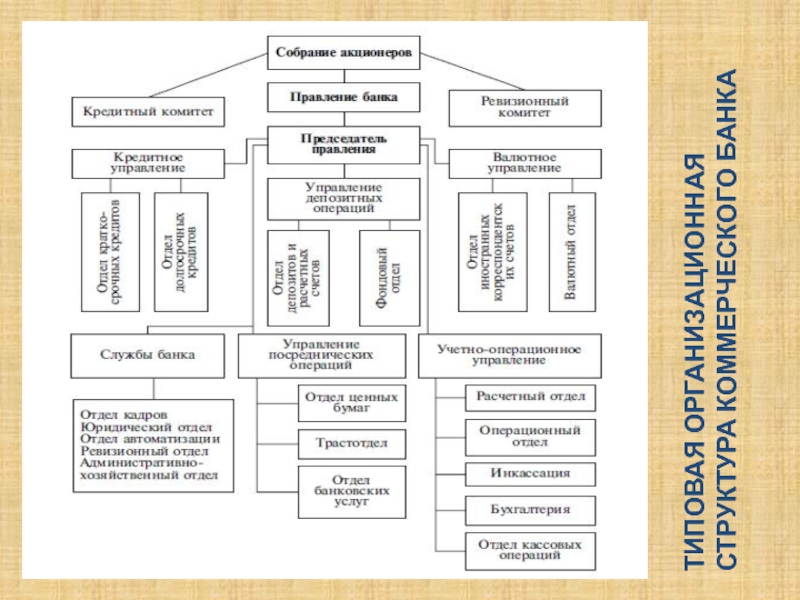

Слайд 29ТИПОВАЯ ОРГАНИЗАЦИОННАЯ СТРУКТУРА КОММЕРЧЕСКОГО БАНКА

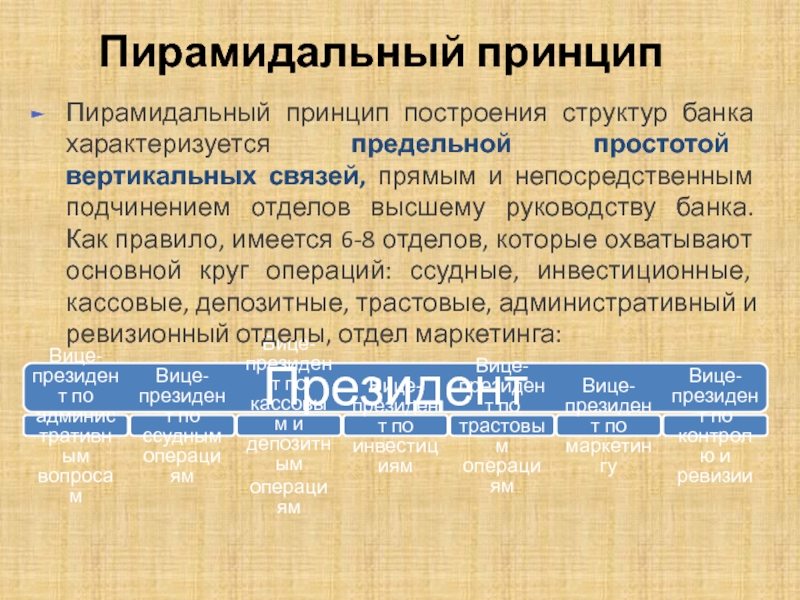

Слайд 32Пирамидальный принцип

Пирамидальный принцип построения структур банка характеризуется предельной простотой вертикальных

связей, прямым и непосредственным подчинением отделов высшему руководству банка.

Как правило,

имеется 6-8 отделов, которые охватывают основной круг операций: ссудные, инвестиционные, кассовые, депозитные, трастовые, административный и ревизионный отделы, отдел маркетинга:

Слайд 33Географический принцип

Особенностью географического принципа является разделение реализации стратегических и тактических

задач.

Так, если стратегические проблемы решаются в головном представительстве банка,

то решение тактических вопросов передается по месту расположения региональных филиалов банка. Благодаря этому происходит расширение ареала банковской деятельности.

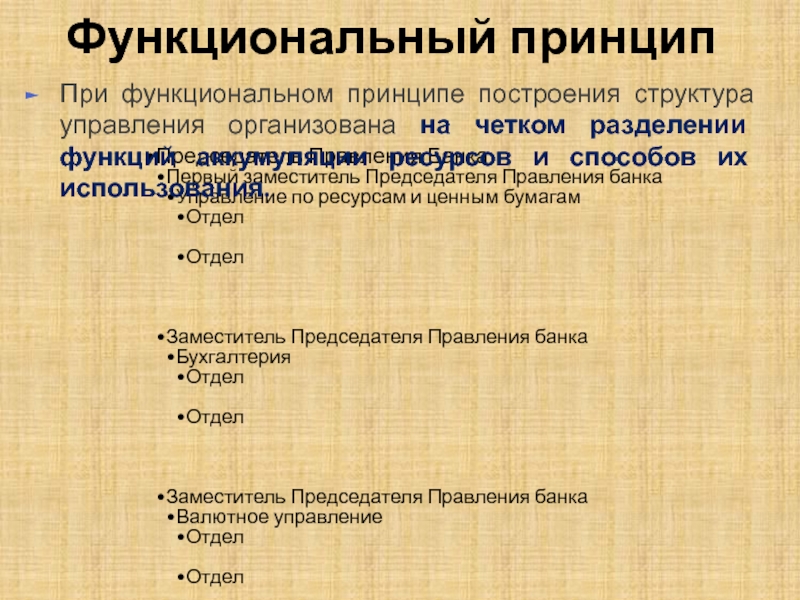

Слайд 34Функциональный принцип

При функциональном принципе построения структура управления организована на четком

разделении функций аккумуляции ресурсов и способов их использования.

Слайд 35Профит-центр

В коммерческих банках, построенных по принципу профит-центров, создаются специализированные профит-центры,

предоставляющие клиентам набор определенных финансовых операций и услуг, имеющих свои

службы, аппарат управления, смету, калькуляцию издержек и полученной прибыли.

Специализированный профит-центр может быть создан, например, на основе трастового отдела банка, функции которого в значительной мере обособлены, что и позволяет достаточно четко оценить затраты и результаты работы данного отдела.

Президент

Финансы

Маркетинг

Юридические службы

Кадры

коммерческие службы

кредитные карты

закладные

трастовые операции

потребительский кредит

РАСПРЕДЕЛИТЕЛЬНЫЙ КАНАЛ

Москва

Омск

Нижний Новгород

Кострома

Саратов

Слайд 36Банковский холдинг

В банковской холдинг-компании достигается очень высокая степень специализации. Здесь

филиалы холдинга обладают статусом юридических лиц в отличие от предыдущих

схем.

Банковский холдинг в соответствии с особенностями акционерного капитала в состоянии контролировать небанковские учреждения, которые тесно связаны с банковской деятельностью, а именно: финансовые, ипотечные, лизинговые, факторинговые компании, трастовые и инвестиционные фонды, фирмы по выпуску дорожных чеков и кредитных карточек, вычислительные центры по обработке информации, аудиторские фирмы и т.д.

То есть холдинг-компания в данном случае является владельцем контрольного пакета акций других компаний и посредством этого контролирует их деятельность.

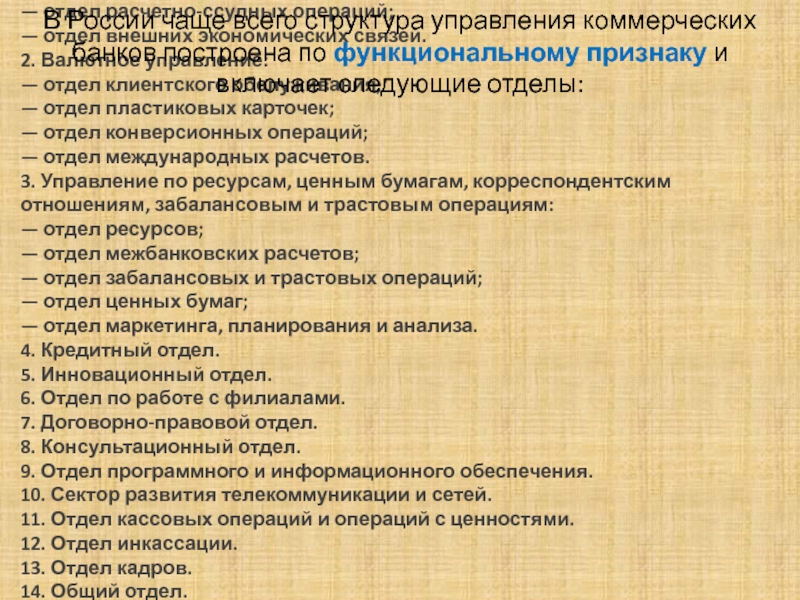

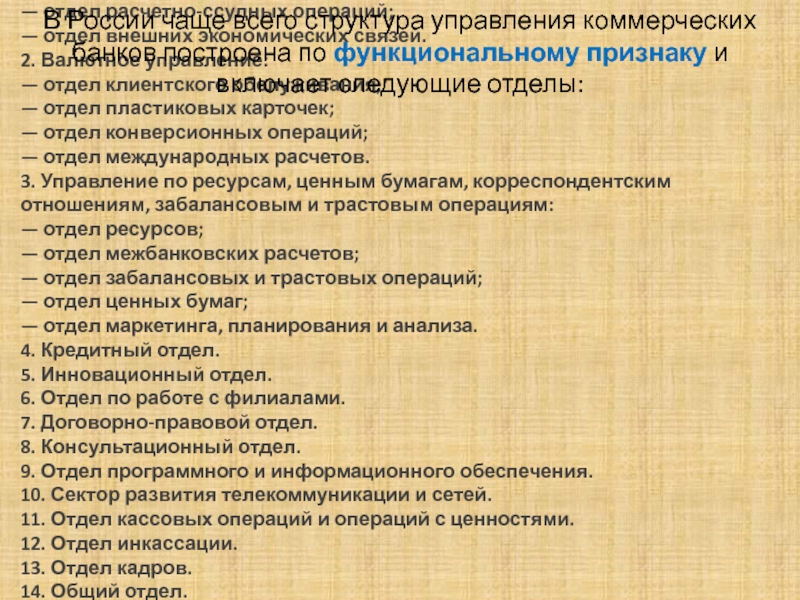

Слайд 371. Главная бухгалтерия:

— отдел расчетно-ссудных операций;

— отдел внешних экономических связей.

2.

Валютное управление:

— отдел клиентского обслуживания;

— отдел пластиковых карточек;

— отдел конверсионных

операций;

— отдел международных расчетов.

3. Управление по ресурсам, ценным бумагам, корреспондентским отношениям, забалансовым и трастовым операциям:

— отдел ресурсов;

— отдел межбанковских расчетов;

— отдел забалансовых и трастовых операций;

— отдел ценных бумаг;

— отдел маркетинга, планирования и анализа.

4. Кредитный отдел.

5. Инновационный отдел.

6. Отдел по работе с филиалами.

7. Договорно-правовой отдел.

8. Консультационный отдел.

9. Отдел программного и информационного обеспечения.

10. Сектор развития телекоммуникации и сетей.

11. Отдел кассовых операций и операций с ценностями.

12. Отдел инкассации.

13. Отдел кадров.

14. Общий отдел.

15. Рекламный отдел.

16. Отдел по работе с клиентами.

17. Административно-хозяйственный отдел.

18. Департамент образования.

В России чаще всего структура управления коммерческих банков построена по функциональному признаку и включает следующие отделы:

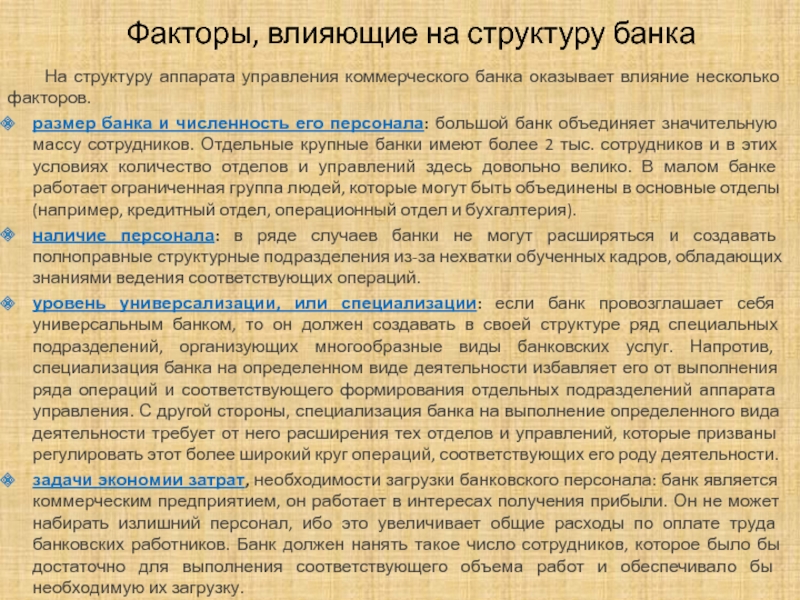

Слайд 38Факторы, влияющие на структуру банка

На структуру аппарата

управления коммерческого банка оказывает влияние несколько факторов.

размер банка и

численность его персонала: большой банк объединяет значительную массу сотрудников. Отдельные крупные банки имеют более 2 тыс. сотрудников и в этих условиях количество отделов и управлений здесь довольно велико. В малом банке работает ограниченная группа людей, которые могут быть объединены в основные отделы (например, кредитный отдел, операционный отдел и бухгалтерия).

наличие персонала: в ряде случаев банки не могут расширяться и создавать полноправные структурные подразделения из-за нехватки обученных кадров, обладающих знаниями ведения соответствующих операций.

уровень универсализации, или специализации: если банк провозглашает себя универсальным банком, то он должен создавать в своей структуре ряд специальных подразделений, организующих многообразные виды банковских услуг. Напротив, специализация банка на определенном виде деятельности избавляет его от выполнения ряда операций и соответствующего формирования отдельных подразделений аппарата управления. С другой стороны, специализация банка на выполнение определенного вида деятельности требует от него расширения тех отделов и управлений, которые призваны регулировать этот более широкий круг операций, соответствующих его роду деятельности.

задачи экономии затрат, необходимости загрузки банковского персонала: банк является коммерческим предприятием, он работает в интересах получения прибыли. Он не может набирать излишний персонал, ибо это увеличивает общие расходы по оплате труда банковских работников. Банк должен нанять такое число сотрудников, которое было бы достаточно для выполнения соответствующего объема работ и обеспечивало бы необходимую их загрузку.

Слайд 39Открытие, регистрация и ликвидация коммерческих банков.

Фактически функцию по регистрации кредитных

организаций осуществляет ЦБ РФ.

Подразделения Министерства по налогам и сборам

выполняют технические процедуры занесения зарегистрированной организации в единый государственный реестр юридических лиц.

Слайд 40.

Создание банка связано с целым рядом условий и ограничений.

Обязательность и

многоступенчатость лицензирования:

Банки и небанковские кредитные организации (НКО) получают разные лицензии;

Лицензии

делятся на:

лицензии для вновь создаваемых организаций

лицензии необходимые для расширения операций.

Слайд 41//

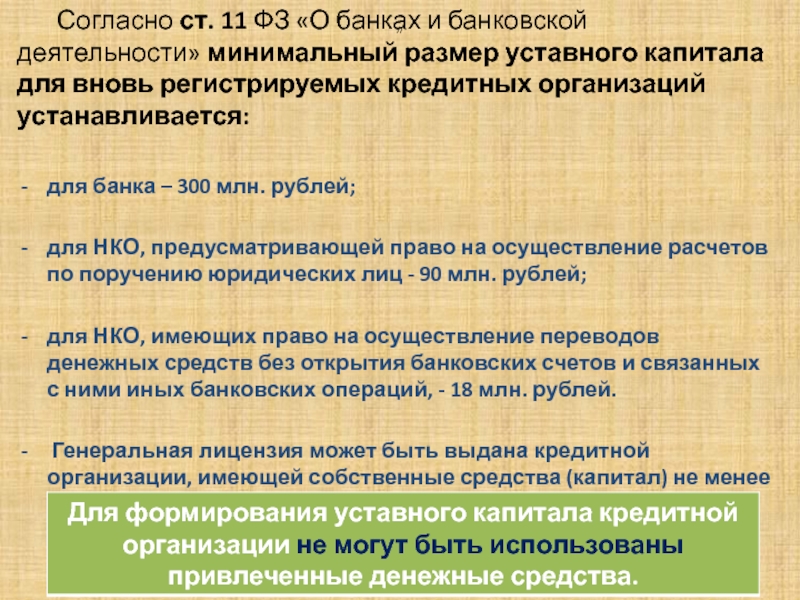

Согласно ст. 11 ФЗ «О банках и банковской деятельности» минимальный

размер уставного капитала для вновь регистрируемых кредитных организаций устанавливается:

для банка

– 300 млн. рублей;

для НКО, предусматривающей право на осуществление расчетов по поручению юридических лиц - 90 млн. рублей;

для НКО, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, - 18 млн. рублей.

Генеральная лицензия может быть выдана кредитной организации, имеющей собственные средства (капитал) не менее 900 млн. рублей.

Слайд 42Требования к учредителям и руководству банка

Устойчивое финансовое положение;

Невозможность выхода из

состава учредителей в первые 3 года;

Наличие бизнес-плана утвержденного собранием учредителей;

Лица

выдвигаемые на должности руководителей должны соответствовать квалификационным требованиям ЦБ РФ.

Слайд 43.

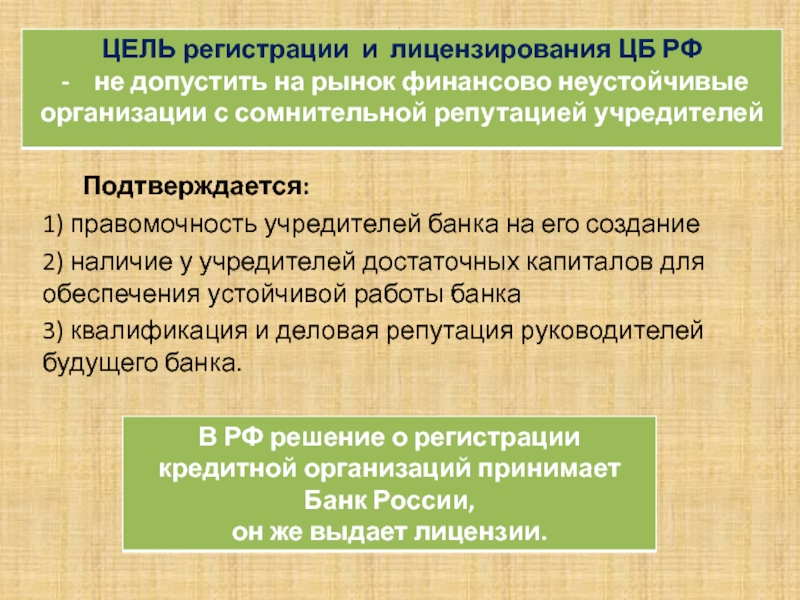

Подтверждается:

1) правомочность учредителей банка на его создание

2) наличие у учредителей

достаточных капиталов для обеспечения устойчивой работы банка

3) квалификация и деловая

репутация руководителей будущего банка.

Слайд 44ЭТАПЫ ПРОЦЕДУРЫ РЕГИСТРАЦИИ

кредитной организации:

Учредители КО до подписания учредительного договора

направляют в Банк России ЗАПРОС О ПРЕДВАРИТЕЛЬНОМ СОГЛАСОВАНИИ предполагаемых полного

официального и сокращенного наименований кредитной организации.

ЦБ в течение 3 рабочих дней после получения запроса направляет в адрес учредителей КО телеграмму, подтверждающую предварительное согласование предполагаемых наименований.

Учредители направляют в территориальное учреждение Банка России по ее предполагаемому местонахождению весь необходимый пакет документов.

Территориальное учреждение ЦБ рассматривает представленные документы и принимает соответствующее решение в срок, не превышающий 4-х месяцев с даты их поступления.

Слайд 45.

При отсутствии замечаний территориальное учреждение направляет в Банк России положительное

заключение с приложением подлинных документов.

5. Банк России рассматривает полученные документы

и принимает решение о возможности гос. регистрации в срок, не превышающий 6 месяцев с даты представления в территориальное учреждение ЦБ РФ всех документов.

При принятии положительного решения о гос. регистрации происходит подписание СВИДЕТЕЛЬСТВА О ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ КРЕДИТНОЙ ОРГАНИЗАЦИИ.

6. Территориальное управление ЦБ РФ:

направляет учредителям уведомление о государственной регистрации с указанием реквизитов открываемого ей корреспондентского счета;

вносит сведения о регистрации в реестр КО;

выдает свидетельство кредитной организации.

Слайд 46Учредители должны оплатить 100% уставного капитала банка, указанного в уставе,

в течение одного месяца, что является основанием для выдачи ЛИЦЕНЗИИ

на осуществление банковских операций.

Минимальный размер уставного капитала банка на день подачи ходатайства о государственной регистрации и выдаче лицензии устанавливается 300 млн. рублей

Банку могет быть выдана одна из 3-х видов лицензий:

лицензия на осуществление банковских операций со средствами в рублях (без права привлечения во вклады денежных средств физических лиц)

лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады денежных средств физических лиц)

лицензия на привлечение во вклады и размещение драгоценных металлов. Этой лицензии предшествует принятие банка в систему страхования вкладов физических лиц в соответствии с ФЗ «О страховании вкладов физических лиц в банках РФ» № 177-ФЗ от 23.12.2003.

Слайд 47.

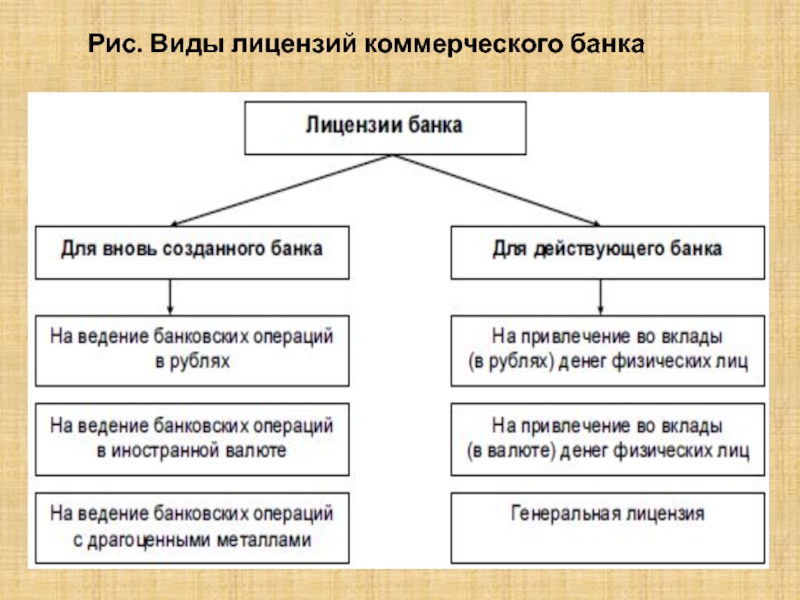

Рис. Виды лицензий коммерческого банка

Слайд 48.

ГЕНЕРАЛЬНАЯ ЛИЦЕНЗИЯ может быть выдана банку:

имеющему лицензии на осуществление всех

банковских операций со средствами в рублях и иностранной валюте

с даты регистрации которого прошло не менее 2-х лет

имеющему собственные средства (капитал) не менее 900 млн. рублей по состоянию на 1-е число месяца, в котором было подано в банк России ходатайство о получении генеральной лицензии (ст.11.2 ФЗ №17-ФЗ)

Банк, имеющий генеральную лицензию, имеет право:

создавать филиалы за границей

приобретать доли в уставном капитале банков-нерезидентов

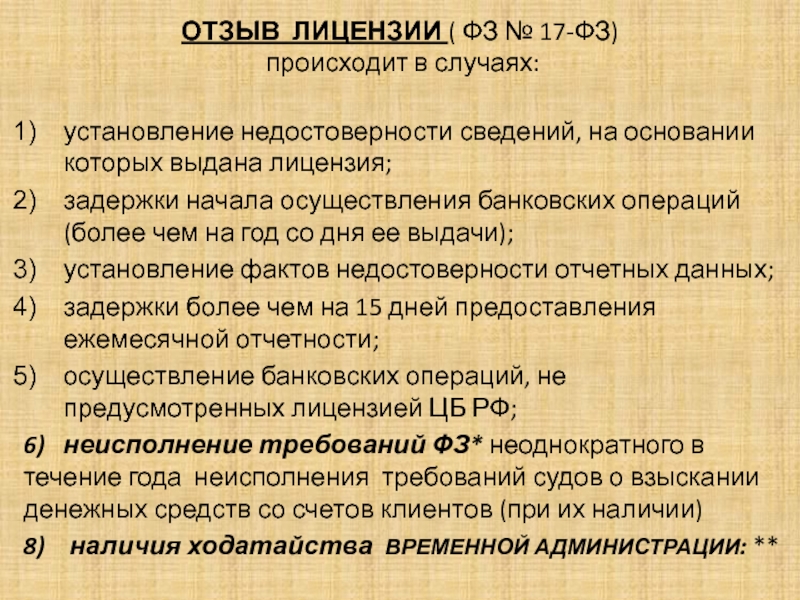

Слайд 49ОТЗЫВ ЛИЦЕНЗИИ ( ФЗ № 17-ФЗ)

происходит в случаях:

установление

недостоверности сведений, на основании которых выдана лицензия;

задержки начала осуществления банковских

операций (более чем на год со дня ее выдачи);

установление фактов недостоверности отчетных данных;

задержки более чем на 15 дней предоставления ежемесячной отчетности;

осуществление банковских операций, не предусмотренных лицензией ЦБ РФ;

6) неисполнение требований ФЗ* неоднократного в течение года неисполнения требований судов о взыскании денежных средств со счетов клиентов (при их наличии)

8) наличия ходатайства ВРЕМЕННОЙ АДМИНИСТРАЦИИ: **

Слайд 50.

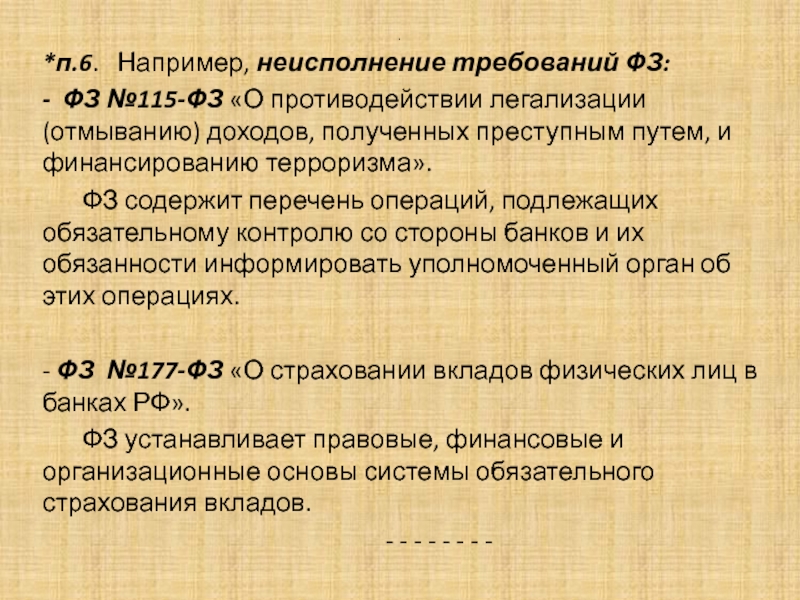

*п.6. Например, неисполнение требований ФЗ:

- ФЗ №115-ФЗ «О противодействии

легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

ФЗ содержит

перечень операций, подлежащих обязательному контролю со стороны банков и их обязанности информировать уполномоченный орган об этих операциях.

- ФЗ №177-ФЗ «О страховании вкладов физических лиц в банках РФ».

ФЗ устанавливает правовые, финансовые и организационные основы системы обязательного страхования вкладов.

- - - - - - - -

Слайд 51.

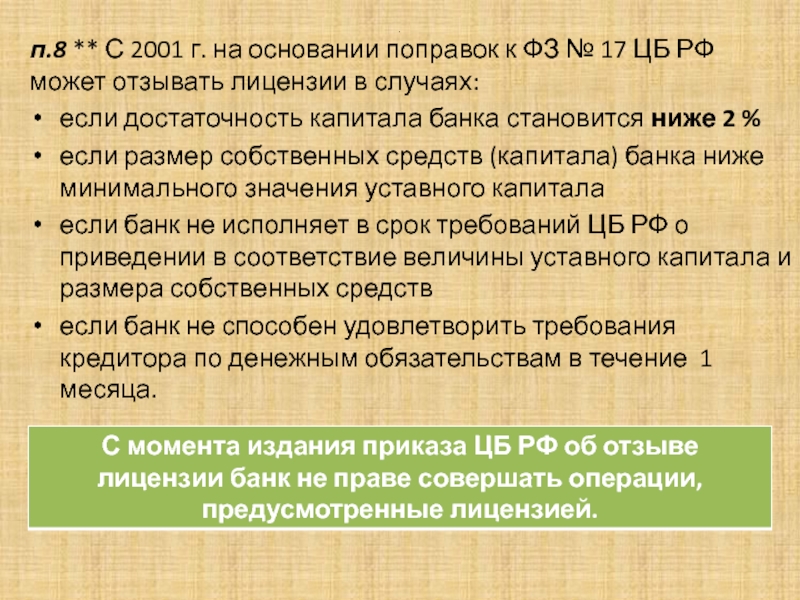

п.8 ** С 2001 г. на основании поправок к ФЗ

№ 17 ЦБ РФ может отзывать лицензии в случаях:

если достаточность

капитала банка становится ниже 2 %

если размер собственных средств (капитала) банка ниже минимального значения уставного капитала

если банк не исполняет в срок требований ЦБ РФ о приведении в соответствие величины уставного капитала и размера собственных средств

если банк не способен удовлетворить требования кредитора по денежным обязательствам в течение 1 месяца.