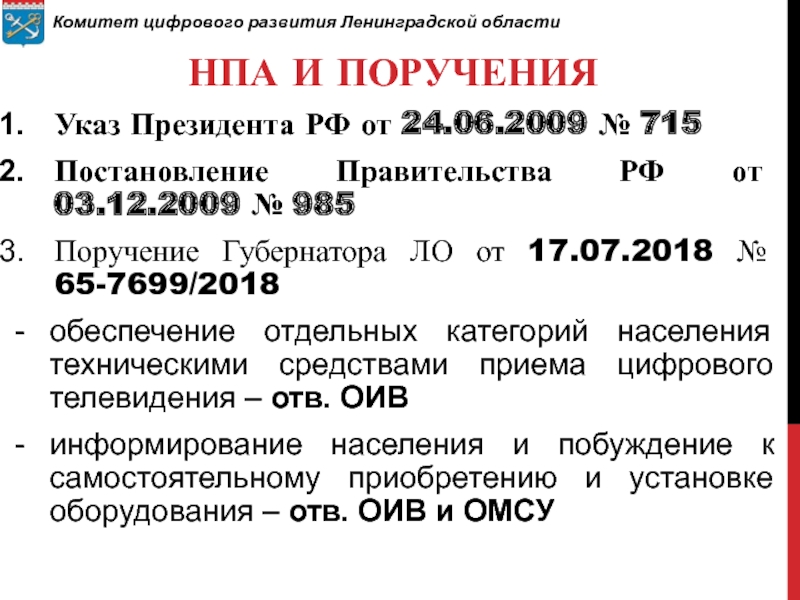

Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Основные системы налогообложения

Содержание

- 1. Основные системы налогообложения

- 2. Упрощенная система налогообложенияОсновная система налогообложения

- 3. Упрощенная система налогообложенияУпрощенная система налогообложения (или УСНО),

- 4. Особенности УСНО"Упрощенка" применяется в добровольном порядке (п.

- 5. Критерии применения УСНОДоходы не должны превышать

- 6. Не вправе применять УСНО (ст. 346.12)Организации, имеющие филиалыбанкистраховщикиЛомбардыБюджетные, казенные организацииМикрофинансовые организации и пр.

- 7. плательщики УСНО (ст. 346.12)ОрганизацииИндивидуальные предприниматели

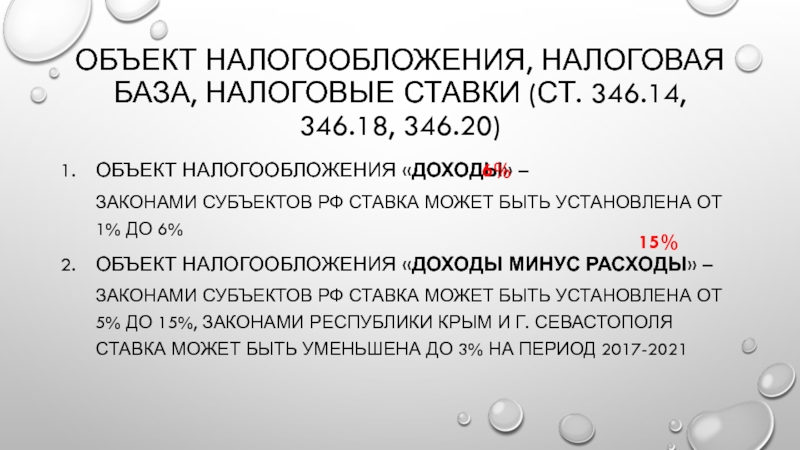

- 8. Объект налогообложения, налоговая база, налоговые ставки (ст.

- 9. Налоговые и отчетные периоды (ст. 346.19)Налоговый период

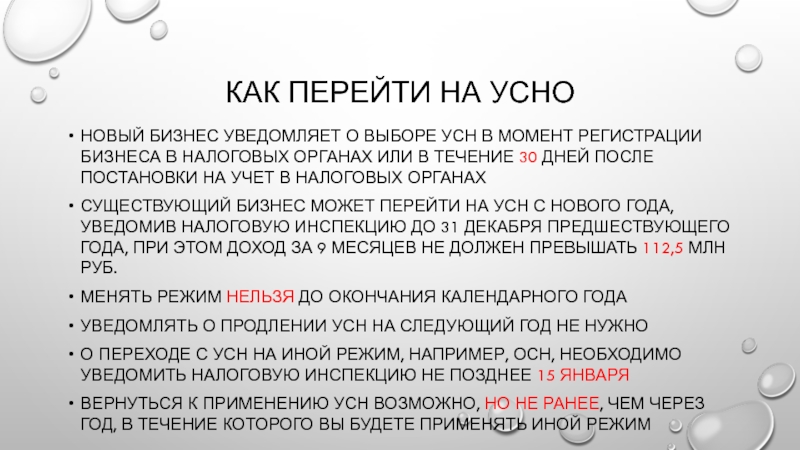

- 10. Как перейти на УСНОНовый бизнес уведомляет о

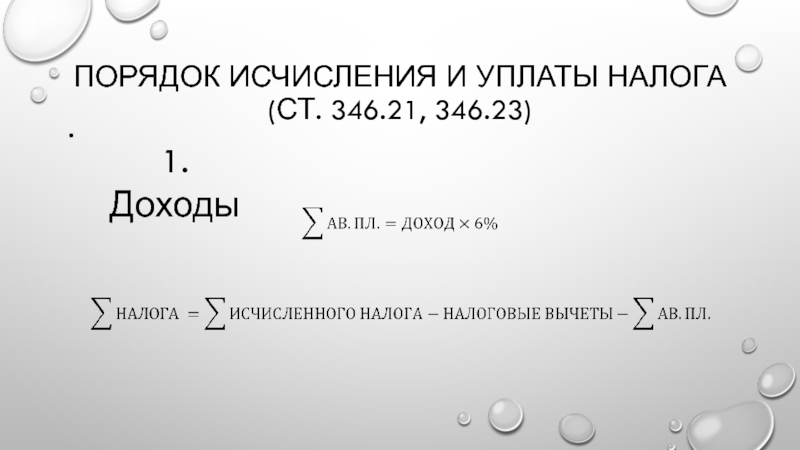

- 11. Порядок исчисления и уплаты налога (ст. 346.21, 346.23) 1. Доходы

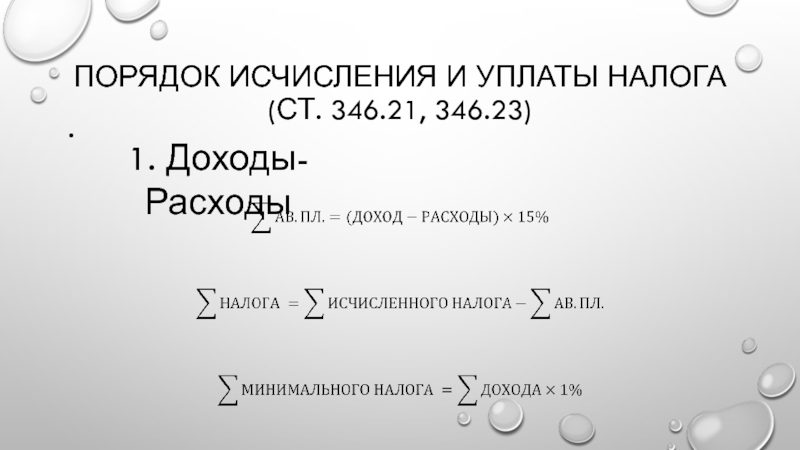

- 12. Порядок исчисления и уплаты налога (ст. 346.21, 346.23) 1. Доходы-Расходы

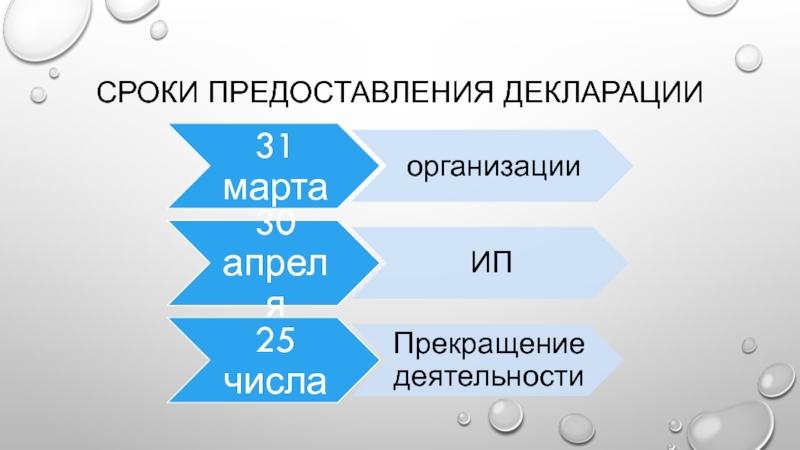

- 13. Сроки предоставления декларации

- 14. Сроки уплаты налогаУплата налога по УСНО – в те же сроки, что и представления деклараций

- 15. Упрощенная система налогообложения

- 16. ПРАКТИЧЕСКАЯ РАБОТА «РАСЧЕТ НАЛОГОВОЙ НАГРУЗКИ БИЗНЕСА НА усно»

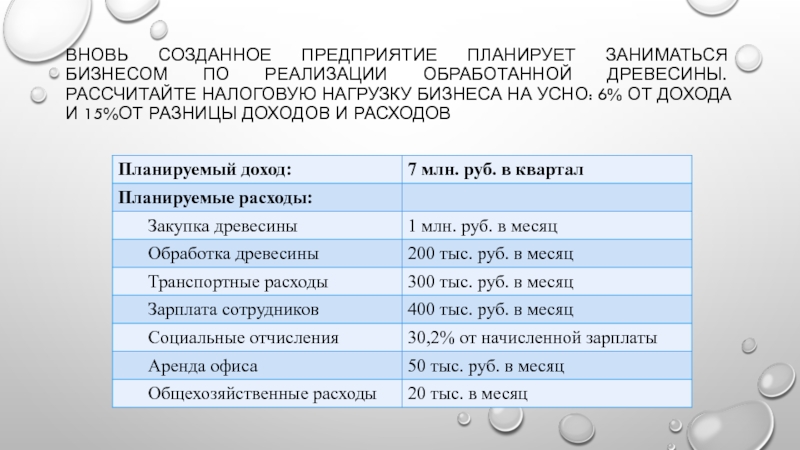

- 17. Вновь созданное предприятие планирует заниматься бизнесом по

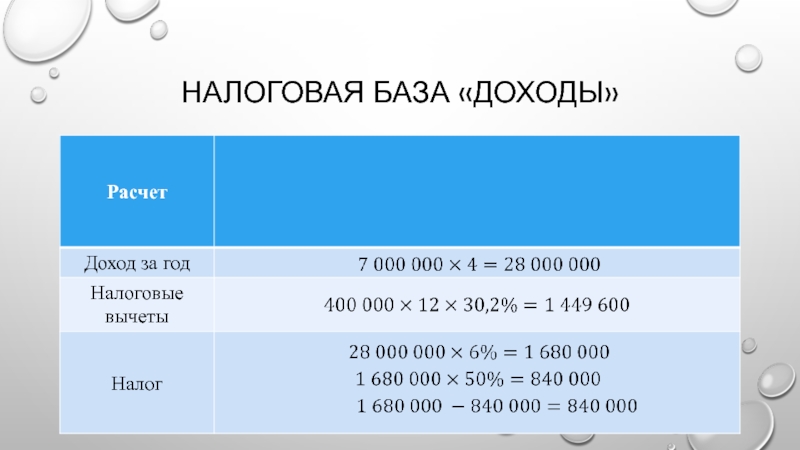

- 18. Налоговая база «доходы»

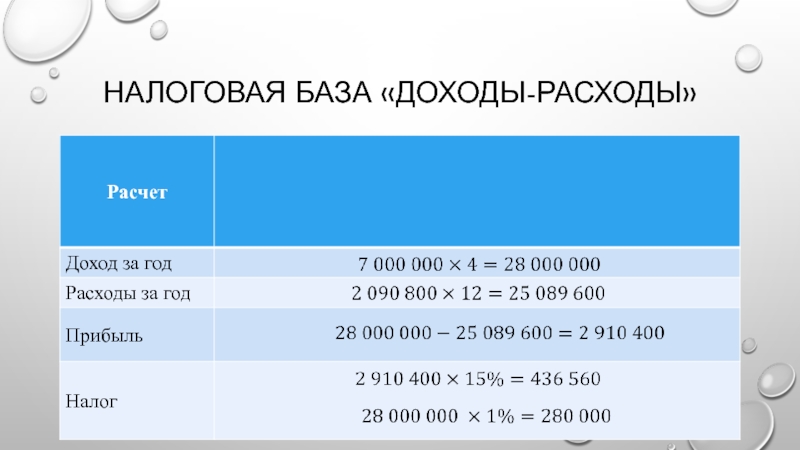

- 19. Налоговая база «доходы-расходы»

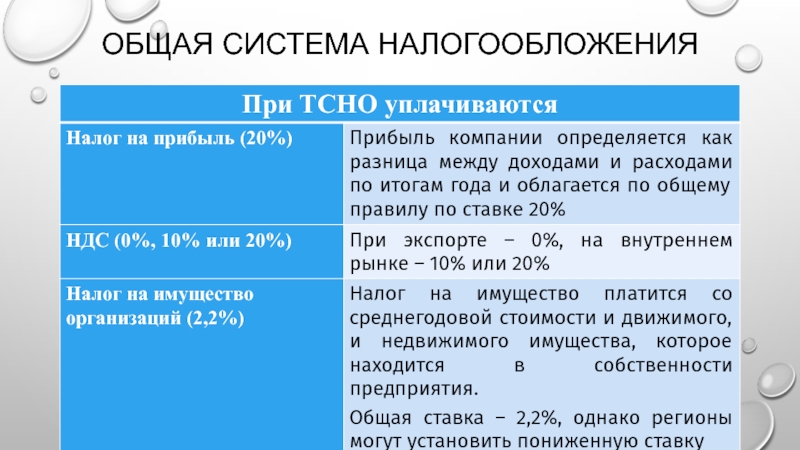

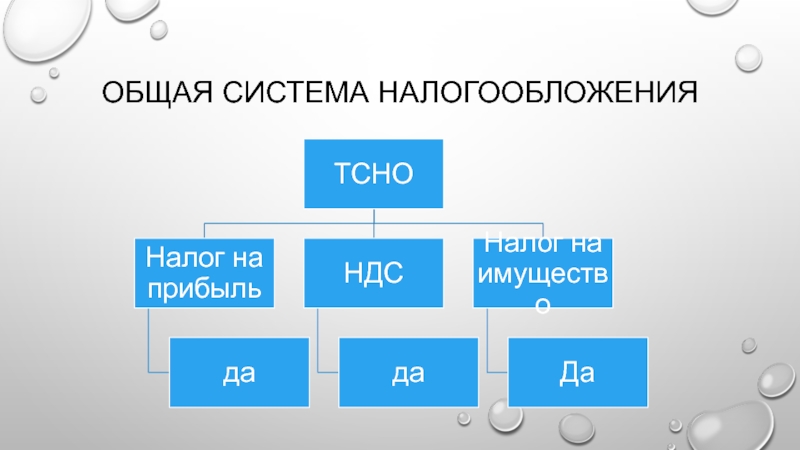

- 20. Общая система налогообложения

- 21. Налог на добавленную стоимость

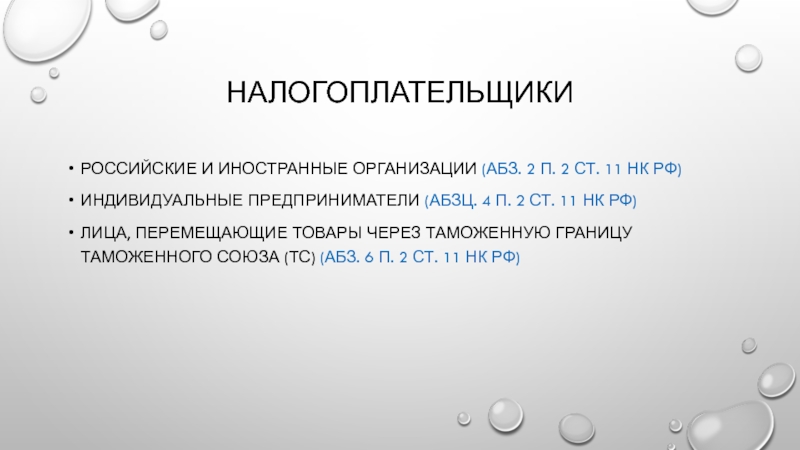

- 22. НАЛОГОПЛАТЕЛЬЩИКИРоссийские и иностранные организации (абз. 2 п.

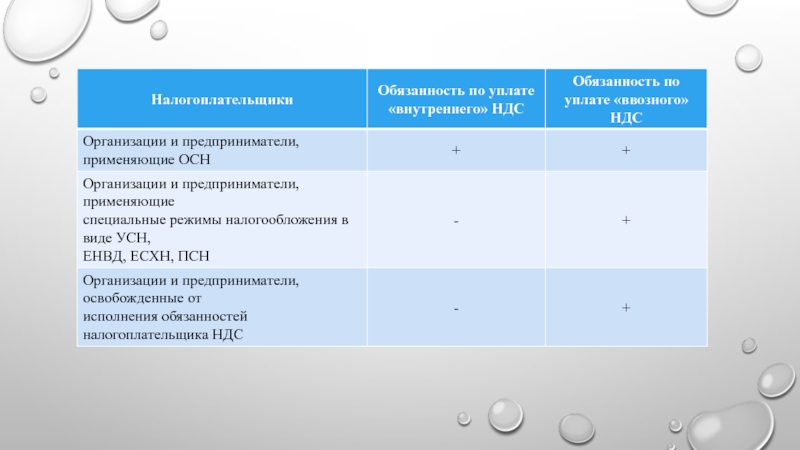

- 23. НАЛОГОПЛАТЕЛЬЩИКИНалогоплательщики «внутреннего» НДС, т.е. НДС, уплачиваемого при

- 24. Не обязаны платить НДС п операциям внутри

- 25. Слайд 25

- 26. УЧЕТ НАЛОГОПЛАТЕЛЬЩИКОВ НДСПостановка на учет в качестве

- 27. КТО ОСВОБОЖДЕН ОТ ОБЯЗАННОСТЕЙ НАЛОГОПЛАТЕЛЬЩИКА НДС. КТО НЕ ЯВЛЯЕТСЯ НАЛОГОПЛАТЕЛЬЩИКОМ НДС

- 28. Освобождение от обязанностей налогоплательщика НДС - это

- 29. В отношении каких операций освобождение от обязанностей

- 30. При каких условиях возникает право на освобождение

- 31. ПРИМЕР определения суммы выручки для целей применения

- 32. РЕШЕНИЕСовокупный размер выручки за период октябрь -

- 33. Кто не освобождается от обязанностей налогоплательщика НДССумма

- 34. Кто не является налогоплательщиком НДС в связи

- 35. Освобождение от обязанностей налогоплательщика НДС для организаций

- 36. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯРеализация товаров (работ, услуг) и передача

- 37. КАКИЕ ОПЕРАЦИИ ОСВОБОЖДАЮТСЯ ОТ НДС. ЛЬГОТЫПеречень операций,

- 38. НАЛОГОВАЯ БАЗА ПО НДСПо общему правилу налоговая

- 39. НАЛОГОВАЯ БАЗА ПО НДСПравило 1. Если ставка

- 40. В КАКОЙ МОМЕНТ ОПРЕДЕЛЯЕТСЯ НАЛОГОВАЯ БАЗА ПО

- 41. НАЛОГОВЫЙ ПЕРИОД ПО НДСДля всех налогоплательщиков установлен

- 42. СТАВКИ НДСОсновные0%10%20%Расчетные (ст. 164 НК РФ)10/11020/120

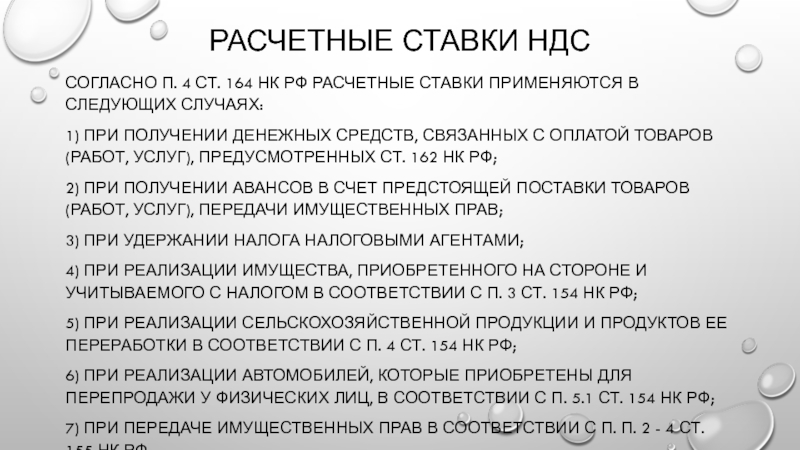

- 43. РАСЧЕТНЫЕ СТАВКИ НДССогласно п. 4 ст. 164

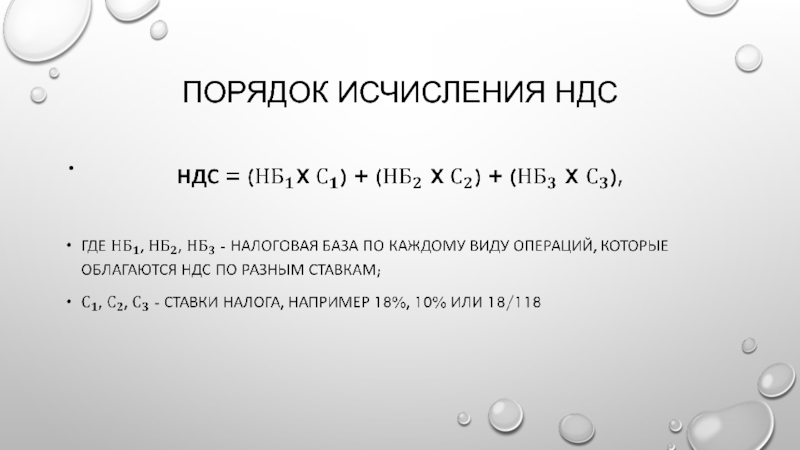

- 44. ПОРЯДОК ИСЧИСЛЕНИЯ НДС

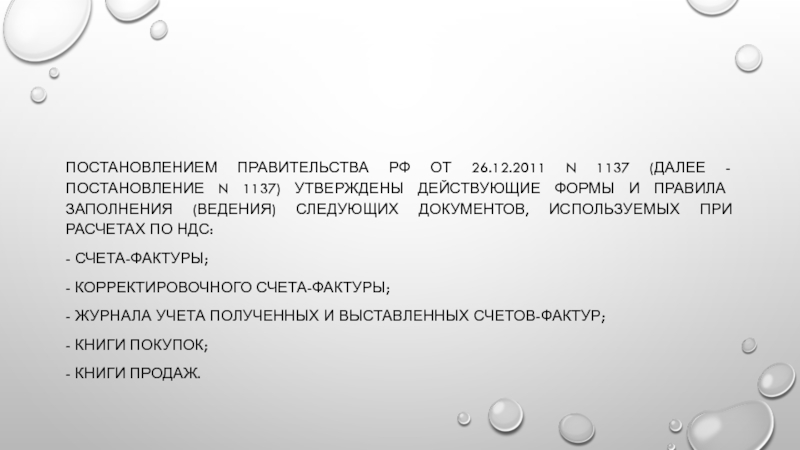

- 45. Постановлением Правительства РФ от 26.12.2011 N 1137

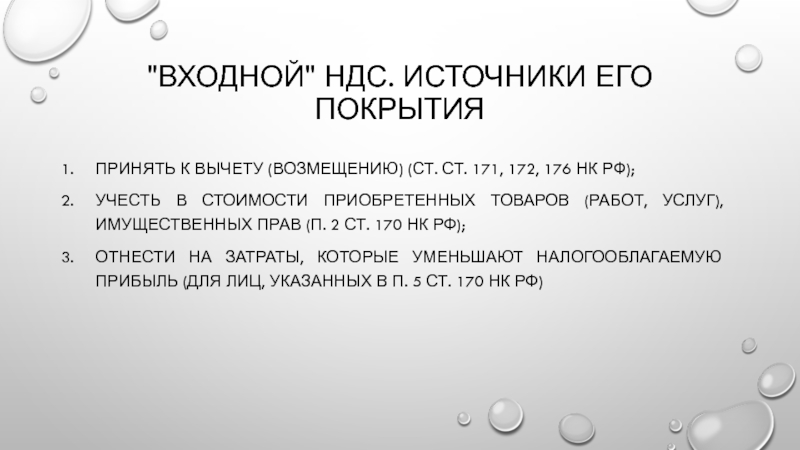

- 46. "ВХОДНОЙ" НДС. ИСТОЧНИКИ ЕГО ПОКРЫТИЯпринять к вычету

- 47. ВЫЧЕТЫ "ВХОДНОГО" НДС: УСЛОВИЯ ПРИМЕНЕНИЯТовары (работы, услуги),

- 48. КАК РАССЧИТАТЬ НДС К УПЛАТЕИсчислить общую сумму

- 49. ПримерСумма налога, исчисленного организацией за налоговый период

- 50. КАК И В КАКОЙ СРОК УПЛАТИТЬ НДСУплатить

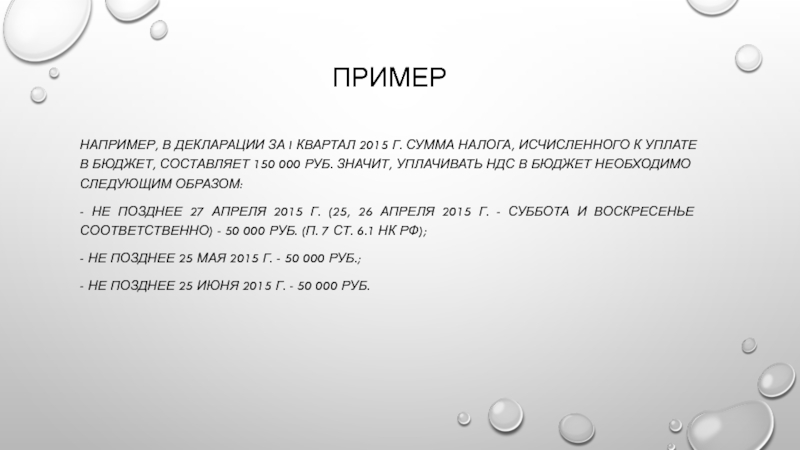

- 51. ПримерНапример, в декларации за I квартал 2015

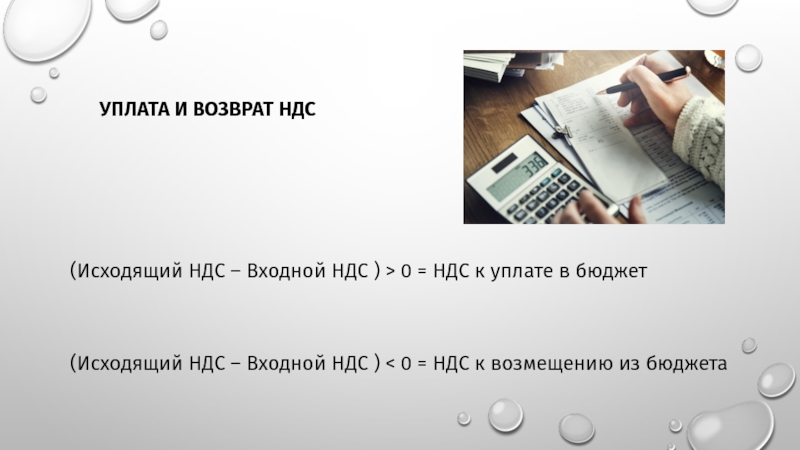

- 52. (Исходящий НДС – Входной НДС ) >

- 53. общая система налогообложения

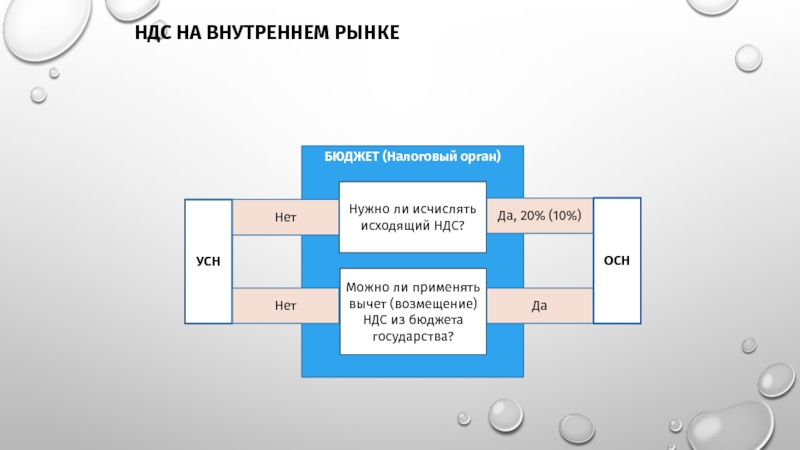

- 54. НетНетДа, 20% (10%)ДаНДС НА ВНУТРЕННЕМ РЫНКЕ

- 55. ПРАКТИЧЕСКАЯ РАБОТА «Расчет НДС в цепочке производства и реализации мебели на внутреннем рынке»

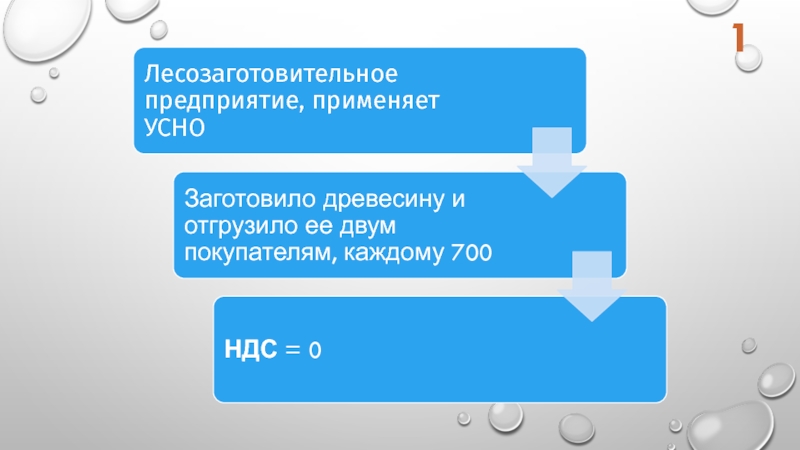

- 56. 1

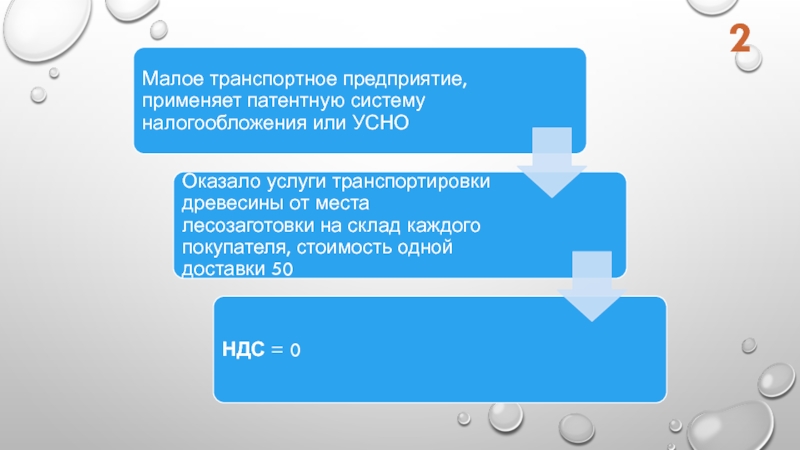

- 57. 2

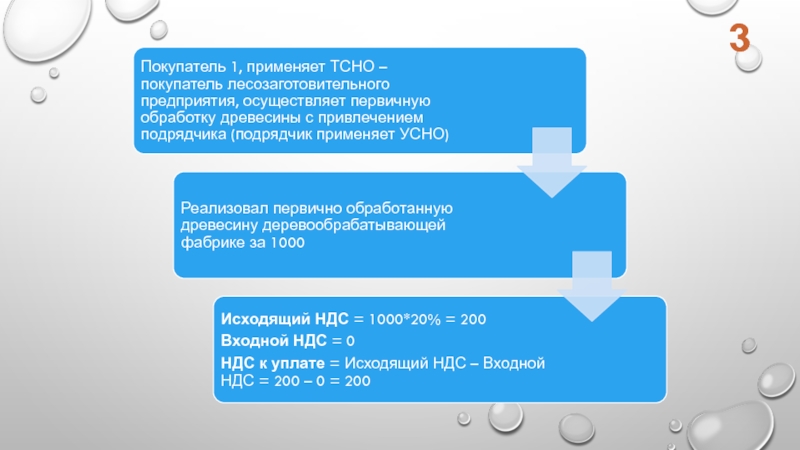

- 58. 3

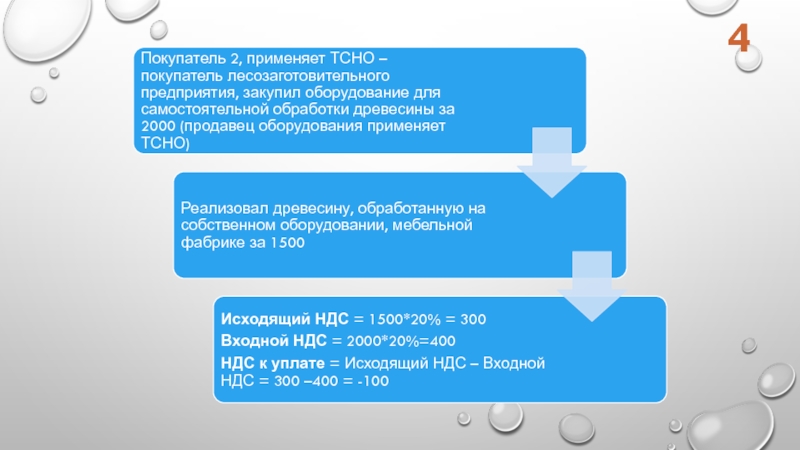

- 59. 4

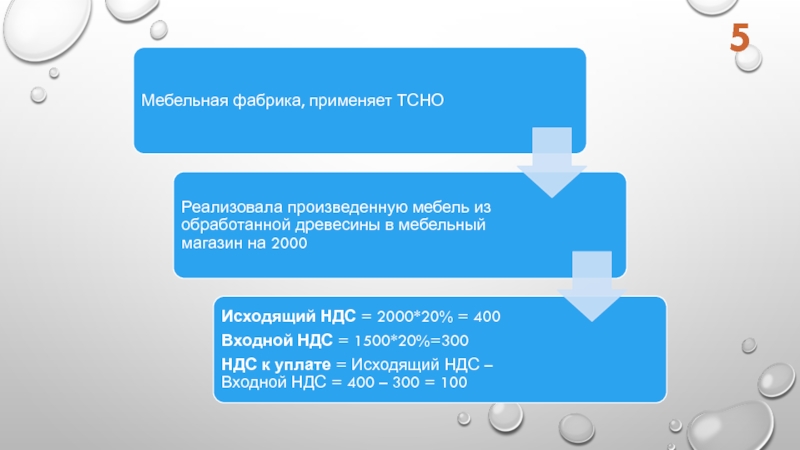

- 60. 5

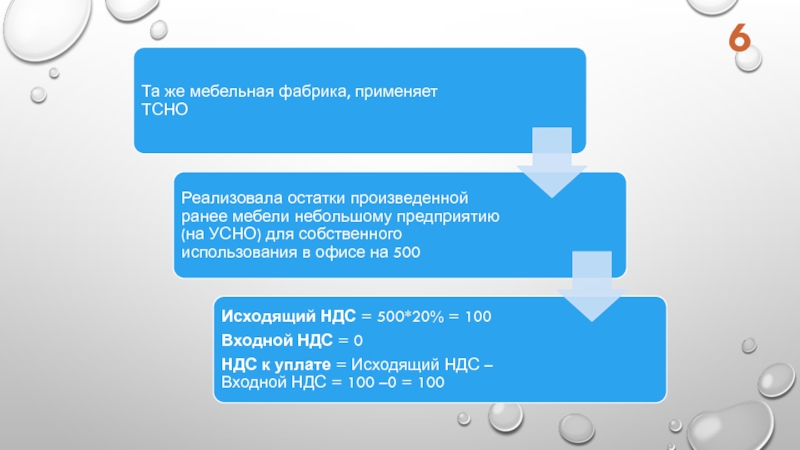

- 61. 6

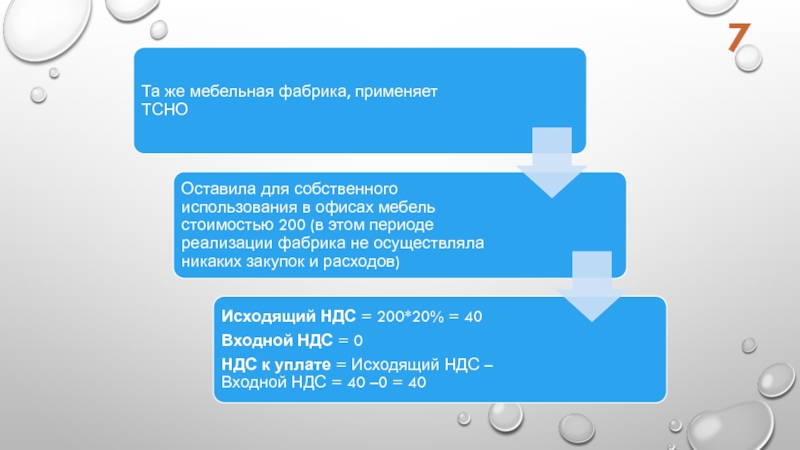

- 62. 7

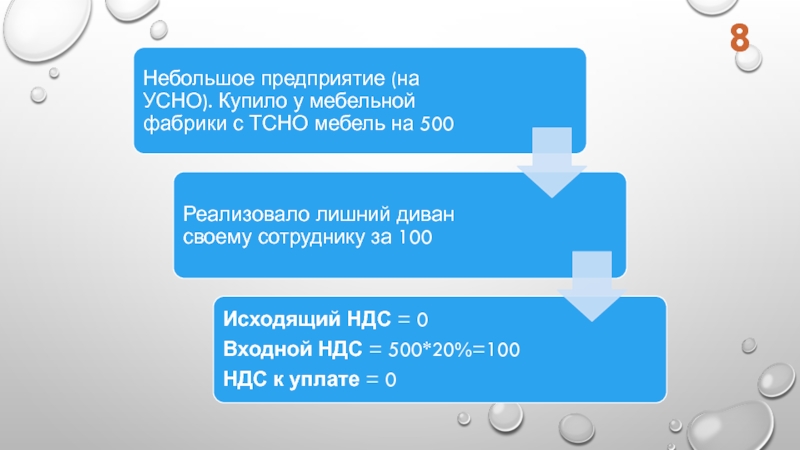

- 63. 8

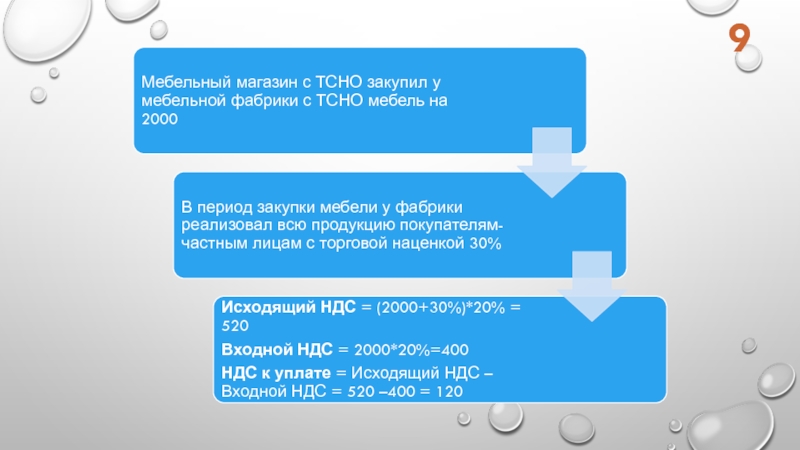

- 64. 9

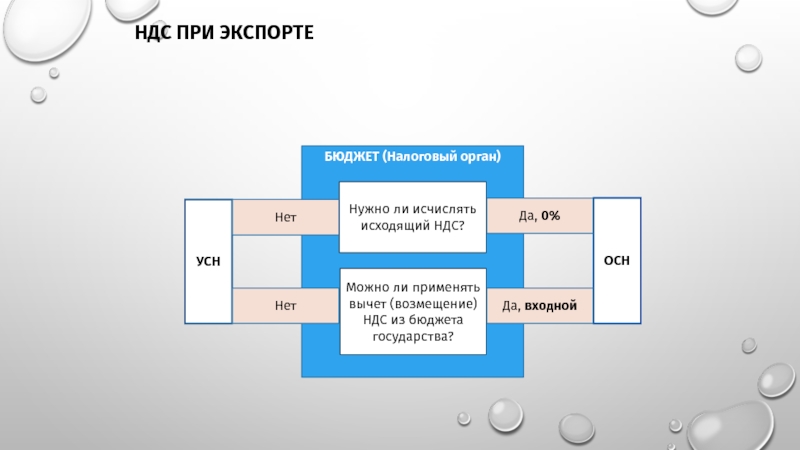

- 65. НетНетДа, 0%Да, входнойНДС ПРИ ЭКСПОРТЕ

- 66. ПРАКТИЧЕСКАЯ РАБОТА «Расчет НАЛОГОВОЙ НАГРУЗКИ ЭКСПОРТНОГО ПРОЕКТА В ЗАВИСИМОСТИ ОТ РЕЖИМА НАЛОГООБЛОЖЕНИЯ»

- 67. Предприятие «НоваКо» (располагается в Подмосковье) получила предложение

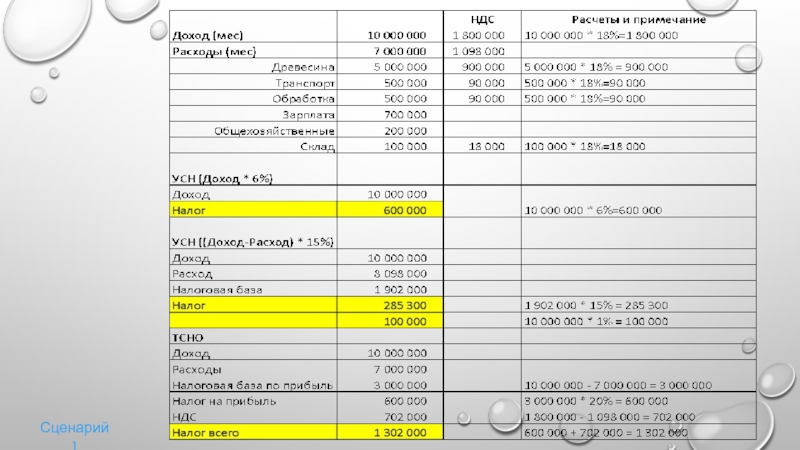

- 68. Сценарий 1

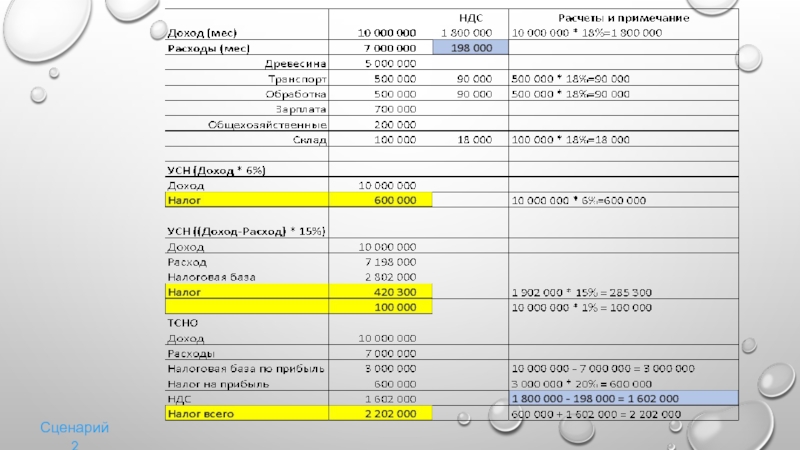

- 69. Сценарий 2

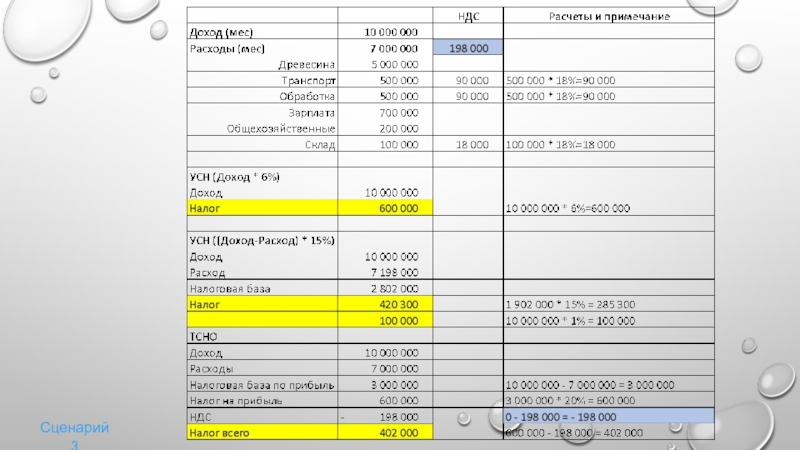

- 70. Сценарий 3

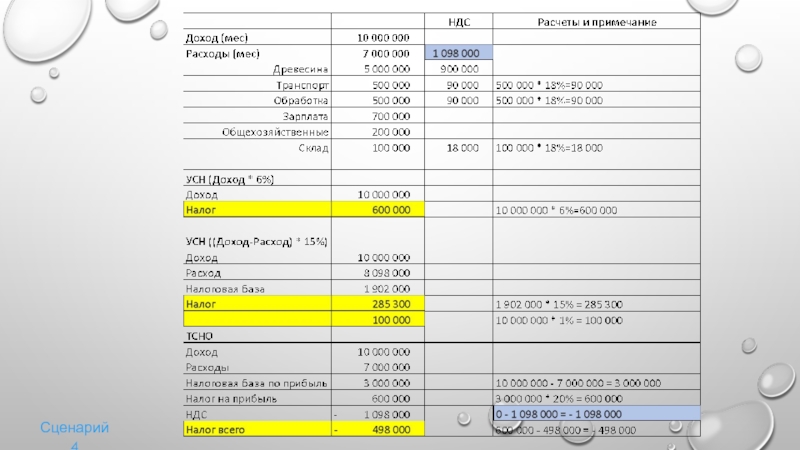

- 71. Сценарий 4

- 72. Скачать презентанцию

Слайды и текст этой презентации

Слайд 3Упрощенная система налогообложения

Упрощенная система налогообложения (или УСНО), предполагает некоторые упрощения

в правилах расчета налогов по сравнению с общей системой налогообложения

Слайд 4Особенности УСНО

"Упрощенка" применяется в добровольном порядке (п. 1 ст. 346.11

НК РФ)

"Упрощенка" освобождает налогоплательщиков от уплаты ряда налогов (п.

п. 2, 3 ст. 346.11 НК РФ) – налог на прибыль, ндсНалоговый учет при УСН ведется в упрощенном порядке: налогоплательщик отражает показатели своей деятельности только в одном налоговом регистре - Книге учета доходов и расходов (ст. 346.24 НК РФ)

Слайд 5Критерии применения УСНО

Доходы не должны превышать

в год

Число сотрудников не должно превышать человек

Доля владения вашим предприятием не должна принадлежать другим организациям более, чем на

Остаточная стоимость основных средств не должна превышать

150 млн рублей

100

25%

150 млн рублей

Слайд 6Не вправе применять УСНО (ст. 346.12)

Организации, имеющие филиалы

банки

страховщики

Ломбарды

Бюджетные, казенные организации

Микрофинансовые

организации и пр.

Слайд 8Объект налогообложения, налоговая база, налоговые ставки (ст. 346.14, 346.18, 346.20)

Объект

налогообложения «доходы» –

Законами субъектов РФ ставка может быть установлена

от 1% до 6%Объект налогообложения «доходы минус расходы» –

Законами субъектов РФ ставка может быть установлена от 5% до 15%, законами республики крым и г. севастополя ставка может быть уменьшена до 3% на период 2017-2021

6%

15%

Слайд 9Налоговые и отчетные периоды (ст. 346.19)

Налоговый период – календарный год

Отчетные

периоды – первый квартал, полугодие и девять месяцев календарного года

Слайд 10Как перейти на УСНО

Новый бизнес уведомляет о выборе УСН в

момент регистрации бизнеса в налоговых органах или в течение 30

дней после постановки на учет в налоговых органахСуществующий бизнес может перейти на УСН с нового года, уведомив налоговую инспекцию до 31 декабря предшествующего года, при этом доход за 9 месяцев не должен превышать 112,5 млн руб.

Менять режим нельзя до окончания календарного года

Уведомлять о продлении УСН на следующий год не нужно

О переходе с УСН на иной режим, например, ОСН, необходимо уведомить налоговую инспекцию не позднее 15 января

Вернуться к применению УСН возможно, но не ранее, чем через год, в течение которого вы будете применять иной режим

Слайд 17Вновь созданное предприятие планирует заниматься бизнесом по реализации обработанной древесины.

Рассчитайте налоговую нагрузку бизнеса на УСНО: 6% от дохода и

15%от разницы доходов и расходовСлайд 22НАЛОГОПЛАТЕЛЬЩИКИ

Российские и иностранные организации (абз. 2 п. 2 ст. 11

НК РФ)

Индивидуальные предприниматели (абзц. 4 п. 2 ст. 11 НК

РФ)Лица, перемещающие товары через таможенную границу Таможенного союза (ТС) (абз. 6 п. 2 ст. 11 НК РФ)

Слайд 23НАЛОГОПЛАТЕЛЬЩИКИ

Налогоплательщики «внутреннего» НДС, т.е. НДС, уплачиваемого при реализации товаров (работ,

услуг) на территории РФ

Налогоплательщики «ввозного» НДС, т.е. НДС, уплачиваемого на

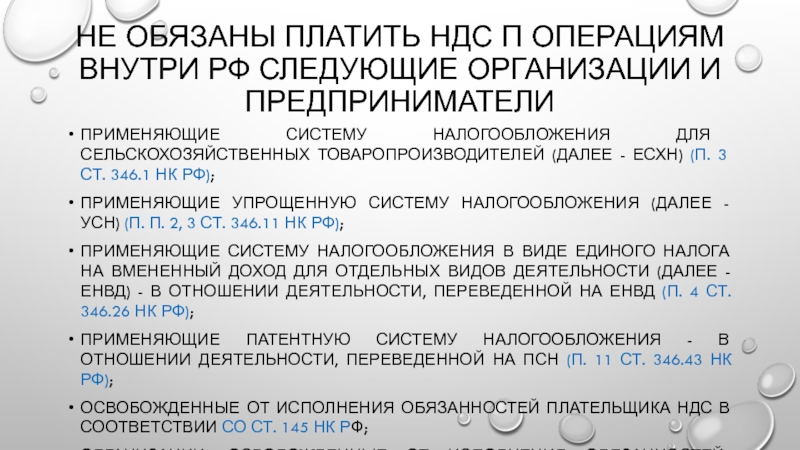

таможне при ввозе товаров на территорию РФСлайд 24Не обязаны платить НДС п операциям внутри РФ следующие организации

и предприниматели

применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (далее - ЕСХН)

(п. 3 ст. 346.1 НК РФ);применяющие упрощенную систему налогообложения (далее - УСН) (п. п. 2, 3 ст. 346.11 НК РФ);

применяющие систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее - ЕНВД) - в отношении деятельности, переведенной на ЕНВД (п. 4 ст. 346.26 НК РФ);

применяющие патентную систему налогообложения - в отношении деятельности, переведенной на ПСН (п. 11 ст. 346.43 НК РФ);

освобожденные от исполнения обязанностей плательщика НДС в соответствии со ст. 145 НК РФ;

организации, освобожденные от исполнения обязанностей плательщика НДС в соответствии со ст. 145.1 НК РФ (участники проекта "Сколково").

Слайд 26УЧЕТ НАЛОГОПЛАТЕЛЬЩИКОВ НДС

Постановка на учет в качестве плательщика НДС происходит

автоматически при общей постановке организации или предпринимателя на учет в

порядке, предусмотренном налоговым законодательством (ст. ст. 83, 84 НК РФ). В настоящее время положения гл. 21 НК РФ не предусматривают каких-либо специальных правил постановки на учет для плательщиков НДС.Слайд 27КТО ОСВОБОЖДЕН

ОТ ОБЯЗАННОСТЕЙ НАЛОГОПЛАТЕЛЬЩИКА НДС.

КТО НЕ ЯВЛЯЕТСЯ НАЛОГОПЛАТЕЛЬЩИКОМ НДС

Слайд 28Освобождение от обязанностей налогоплательщика НДС - это право

не исчислять и

не платить НДС по операциям на внутреннем российском рынке в

течение 12 календарных месяцев (п. п. 1, 4 ст. 145 НК РФ)не представлять декларации по НДС в налоговую инспекцию

не вести книгу покупок (Письмо ФНС России от 29.04.2013 N ЕД-4-3/7895@)

с 1 октября 2014 г. покупатели, применяющие освобождение в порядке ст. 145 НК РФ, вправе отказаться от получения счетов-фактур. Для этого необходимо оформить письменное согласие, например, в виде двустороннего соглашения о несоставлении счетов-фактур (пп. 1 п. 3 ст. 169 НК РФ)

Слайд 29В отношении каких операций освобождение от обязанностей плательщика НДС не

действует

Освобождение от уплаты НДС не распространяется на операции по ввозу

товаров в РФ и не освобождает от обязанностей налогового агента по НДС (п. 3 ст. 145, ст. 161 НК РФ).Поэтому, даже если вы и освобождены от обязанностей налогоплательщика НДС, заплатить налог на таможне и исполнить обязанности налогового агента по операциям, которые предусмотрены ст. 161 НК РФ, вам придется.

Слайд 30При каких условиях возникает право на освобождение от обязанностей налогоплательщика

НДС в порядке ст. 145 НК РФ

Общая сумма их

выручки за три предшествующих последовательных календарных месяца не должна превысить 2 млн руб. без учета НДС (п. 1 ст. 145 НК РФ). Причем полное отсутствие выручки за три последовательно прошедших календарных месяца не препятствует применению освобождения по ст. 145 НК РФ (см. Письмо УФНС России по г. Москве от 04.09.2006 N 19-11/077487)

Отметим, что Минфин России в Письме от 28.03.2007 N 03-07-14/11 высказал противоположную точку зрения. По мнению финансового органа, налогоплательщик не вправе использовать освобождение, если в течение трех последовательных календарных месяцев он не осуществлял операции по реализации товаров (работ, услуг), в связи с чем у него отсутствовала выручка.

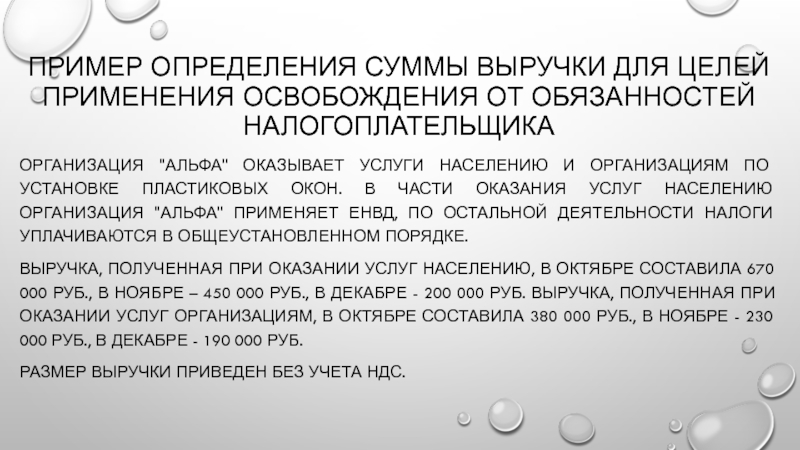

Слайд 31ПРИМЕР определения суммы выручки для целей применения освобождения от обязанностей

налогоплательщика

Организация "Альфа" оказывает услуги населению и организациям по установке пластиковых

окон. В части оказания услуг населению организация "Альфа" применяет ЕНВД, по остальной деятельности налоги уплачиваются в общеустановленном порядке.Выручка, полученная при оказании услуг населению, в октябре составила 670 000 руб., в ноябре – 450 000 руб., в декабре - 200 000 руб. Выручка, полученная при оказании услуг организациям, в октябре составила 380 000 руб., в ноябре - 230 000 руб., в декабре - 190 000 руб.

Размер выручки приведен без учета НДС.

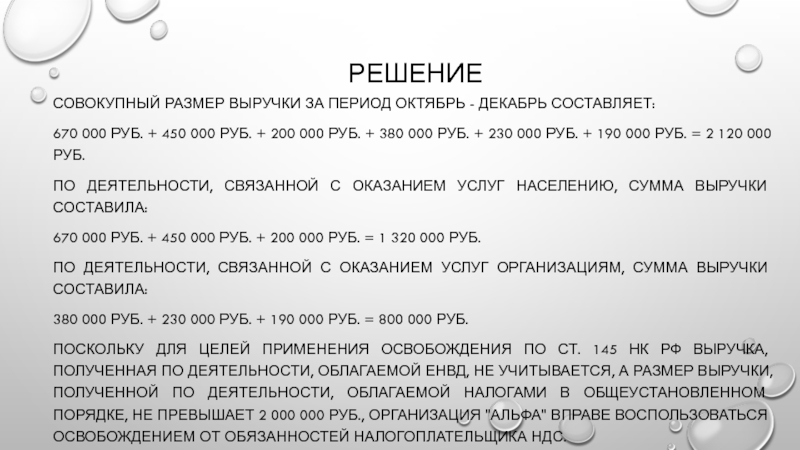

Слайд 32РЕШЕНИЕ

Совокупный размер выручки за период октябрь - декабрь составляет:

670 000

руб. + 450 000 руб. + 200 000 руб. +

380 000 руб. + 230 000 руб. + 190 000 руб. = 2 120 000 руб.По деятельности, связанной с оказанием услуг населению, сумма выручки составила:

670 000 руб. + 450 000 руб. + 200 000 руб. = 1 320 000 руб.

По деятельности, связанной с оказанием услуг организациям, сумма выручки составила:

380 000 руб. + 230 000 руб. + 190 000 руб. = 800 000 руб.

Поскольку для целей применения освобождения по ст. 145 НК РФ выручка, полученная по деятельности, облагаемой ЕНВД, не учитывается, а размер выручки, полученной по деятельности, облагаемой налогами в общеустановленном порядке, не превышает 2 000 000 руб., организация "Альфа" вправе воспользоваться освобождением от обязанностей налогоплательщика НДС.

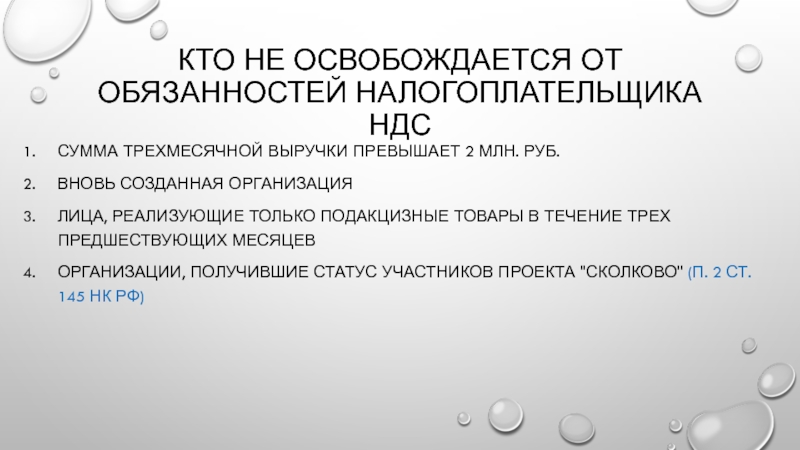

Слайд 33Кто не освобождается от обязанностей налогоплательщика НДС

Сумма трехмесячной выручки превышает

2 млн. руб.

Вновь созданная организация

Лица, реализующие только подакцизные товары в

течение трех предшествующих месяцевОрганизации, получившие статус участников проекта "Сколково" (п. 2 ст. 145 НК РФ)

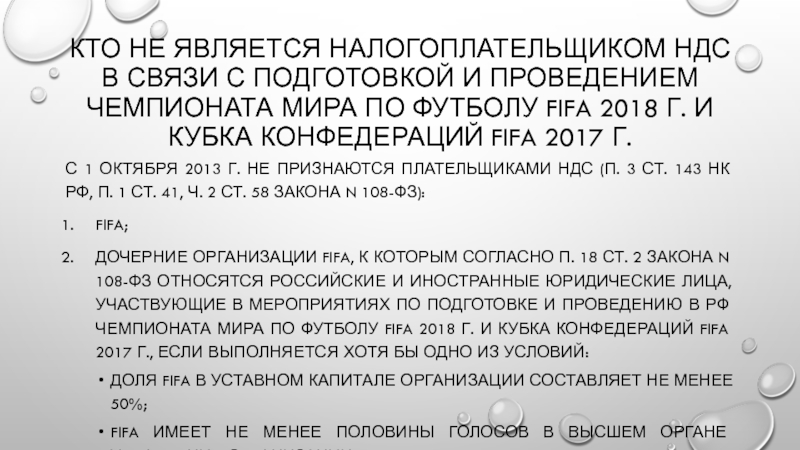

Слайд 34Кто не является налогоплательщиком НДС в связи с подготовкой и

проведением чемпионата мира по футболу FIFA 2018 г. И кубка

конфедераций FIFA 2017 г.с 1 октября 2013 г. не признаются плательщиками НДС (п. 3 ст. 143 НК РФ, п. 1 ст. 41, ч. 2 ст. 58 Закона N 108-ФЗ):

FIFA;

Дочерние организации FIFA, к которым согласно п. 18 ст. 2 Закона N 108-ФЗ относятся российские и иностранные юридические лица, участвующие в мероприятиях по подготовке и проведению в РФ чемпионата мира по футболу FIFA 2018 г. и Кубка конфедераций FIFA 2017 г., если выполняется хотя бы одно из условий:

доля FIFA в уставном капитале организации составляет не менее 50%;

FIFA имеет не менее половины голосов в высшем органе управления организации;

Следующие иностранные организации:

национальные футбольные ассоциации (п. 3 ст. 2 Закона N 108-ФЗ);

конфедерации (п. 2 ст. 2 Закона N 108-ФЗ);

производители медиаинформации FIFA (п. 23 ст. 2 Закона N 108-ФЗ);

поставщики товаров, работ, услуг FIFA (п. 16 ст. 2 Закона N 108-ФЗ).

Слайд 35Освобождение от обязанностей налогоплательщика НДС для организаций - участников проекта

"инновационный центр "Сколково"

Организации, которые получили статус участника проекта по осуществлению

исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом от 28.09.2010 N 244-ФЗ "Об инновационном центре "Сколково", могут быть освобождены от обязанностей плательщика НДС (п. 1 ст. 145.1 НК РФ).Слайд 36ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Реализация товаров (работ, услуг) и передача имущественных прав на

территории РФ (пп. 1 п. 1 ст. 146 НК РФ).

Определения понятий "товары", "работы", "услуги" и "реализация товаров (работ, услуг)" приведены в п. п. 3 - 5 ст. 38 и п. 1 ст. 39 НК РФ.Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд (пп. 2 п. 1 ст. 146 НК РФ).

Выполнение СМР для собственного потребления (пп. 3 п. 1 ст. 146 НК РФ).

Ввоз товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией (искусственные острова, установки, сооружения) (п. 2 ст. 11, пп. 4 п. 1 ст. 146 НК РФ).

Слайд 37КАКИЕ ОПЕРАЦИИ ОСВОБОЖДАЮТСЯ ОТ НДС. ЛЬГОТЫ

Перечень операций, не облагаемых НДС

(освобождаемых от налогообложения), является закрытым и установлен п. п. 1

- 3 ст. 149 НК РФ.Слайд 38НАЛОГОВАЯ БАЗА ПО НДС

По общему правилу налоговая база по НДС

- это стоимостная характеристика объекта налогообложения. Поэтому налог в большинстве

случаев исчисляется исходя из стоимости товаров (работ, услуг), которые вы реализуете (передаете).Слайд 39НАЛОГОВАЯ БАЗА ПО НДС

Правило 1. Если ставка НДС одна, то

налоговая база общая

Правило 2. Если ставки НДС разные, то и

налоговые базы разныеПравило 3. Выручка - это денежные и натуральные поступления в счет оплаты

Правило 4. Выручка должна быть исчислена в рублях (п. 3 ст. 153 НК РФ).

Слайд 40В КАКОЙ МОМЕНТ ОПРЕДЕЛЯЕТСЯ НАЛОГОВАЯ БАЗА ПО НДС

на день отгрузки

(передачи) товаров (работ, услуг), имущественных прав;

на день оплаты, частичной оплаты

в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных правСлайд 41НАЛОГОВЫЙ ПЕРИОД ПО НДС

Для всех налогоплательщиков установлен единый налоговый период

- квартал (ст. 163 НК РФ). Это значит, что по

общему правилу исчислять сумму НДС к уплате в бюджет налогоплательщики должны по итогам каждого кварталаСлайд 43РАСЧЕТНЫЕ СТАВКИ НДС

Согласно п. 4 ст. 164 НК РФ расчетные

ставки применяются в следующих случаях:

1) при получении денежных средств, связанных

с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ;2) при получении авансов в счет предстоящей поставки товаров (работ, услуг), передачи имущественных прав;

3) при удержании налога налоговыми агентами;

4) при реализации имущества, приобретенного на стороне и учитываемого с налогом в соответствии с п. 3 ст. 154 НК РФ;

5) при реализации сельскохозяйственной продукции и продуктов ее переработки в соответствии с п. 4 ст. 154 НК РФ;

6) при реализации автомобилей, которые приобретены для перепродажи у физических лиц, в соответствии с п. 5.1 ст. 154 НК РФ;

7) при передаче имущественных прав в соответствии с п. п. 2 - 4 ст. 155 НК РФ.

Слайд 45Постановлением Правительства РФ от 26.12.2011 N 1137 (далее - Постановление

N 1137) утверждены действующие формы и Правила заполнения (ведения) следующих

документов, используемых при расчетах по НДС:- счета-фактуры;

- корректировочного счета-фактуры;

- журнала учета полученных и выставленных счетов-фактур;

- книги покупок;

- книги продаж.

Слайд 46"ВХОДНОЙ" НДС. ИСТОЧНИКИ ЕГО ПОКРЫТИЯ

принять к вычету (возмещению) (ст. ст.

171, 172, 176 НК РФ);

учесть в стоимости приобретенных товаров (работ,

услуг), имущественных прав (п. 2 ст. 170 НК РФ);отнести на затраты, которые уменьшают налогооблагаемую прибыль (для лиц, указанных в п. 5 ст. 170 НК РФ)

Слайд 47ВЫЧЕТЫ "ВХОДНОГО" НДС: УСЛОВИЯ ПРИМЕНЕНИЯ

Товары (работы, услуги), имущественные права приобретены

вами для операций, признаваемых объектами налогообложения по НДС (за исключением

товаров, предусмотренных п. 2 ст. 170 НК РФ), или товары (работы, услуги) приобретены для перепродажи;Товары (работы, услуги), имущественные права оприходованы (приняты к учету);

У вас имеются надлежаще оформленный счет-фактура поставщика и соответствующие первичные документы.

Слайд 48КАК РАССЧИТАТЬ НДС К УПЛАТЕ

Исчислить общую сумму налога по всем

внутрироссийским операциям, момент определения налоговой базы по которым приходится на

соответствующий налоговый период (ст. 166 НК РФ).Определить общую сумму налоговых вычетов, которые вы вправе применить по итогам данного налогового периода (ст. ст. 171, 172 НК РФ).

Найти разность между общей суммой налога (п. 1) и суммой налоговых вычетов (п. 2).

Итак,

НДСбюдж. = НДСобщ. - НВ,

где НДСбюдж. - сумма налога, причитающаяся к уплате в бюджет;

НДСобщ. - НДС, исчисленный по всем внутрироссийским хозяйственным операциям;

НВ - налоговые вычеты по итогам налогового периода.

Слайд 49Пример

Сумма налога, исчисленного организацией за налоговый период по внутрироссийским операциям,

составила 1 500 000 руб. Сумма примененных налоговых вычетов -

1 250 000 руб. В этом случае сумма налога к уплате в бюджет по итогам налогового периода равна 250 000 руб. (1 500 000 руб. - 1 250 000 руб.).Слайд 50КАК И В КАКОЙ СРОК УПЛАТИТЬ НДС

Уплатить налог в бюджет

вы должны равными долями в течение трех месяцев, следующих за

истекшим налоговым периодом. Срок уплаты - не позднее 25-го числа каждого месяца (п. 1 ст. 174 НК РФ). Если 25-е число месяца приходится на выходной или нерабочий праздничный день, последним днем уплаты будет первый следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).Слайд 51Пример

Например, в декларации за I квартал 2015 г. сумма налога,

исчисленного к уплате в бюджет, составляет 150 000 руб. Значит,

уплачивать НДС в бюджет необходимо следующим образом:- не позднее 27 апреля 2015 г. (25, 26 апреля 2015 г. - суббота и воскресенье соответственно) - 50 000 руб. (п. 7 ст. 6.1 НК РФ);

- не позднее 25 мая 2015 г. - 50 000 руб.;

- не позднее 25 июня 2015 г. - 50 000 руб.

Слайд 52(Исходящий НДС – Входной НДС ) > 0 = НДС

к уплате в бюджет

(Исходящий НДС – Входной НДС )

0 = НДС к возмещению из бюджетаУПЛАТА И ВОЗВРАТ НДС

Слайд 55ПРАКТИЧЕСКАЯ РАБОТА «Расчет НДС в цепочке производства и реализации мебели на

внутреннем рынке»

Слайд 66ПРАКТИЧЕСКАЯ РАБОТА «Расчет НАЛОГОВОЙ НАГРУЗКИ ЭКСПОРТНОГО ПРОЕКТА В ЗАВИСИМОСТИ ОТ РЕЖИМА

НАЛОГООБЛОЖЕНИЯ»

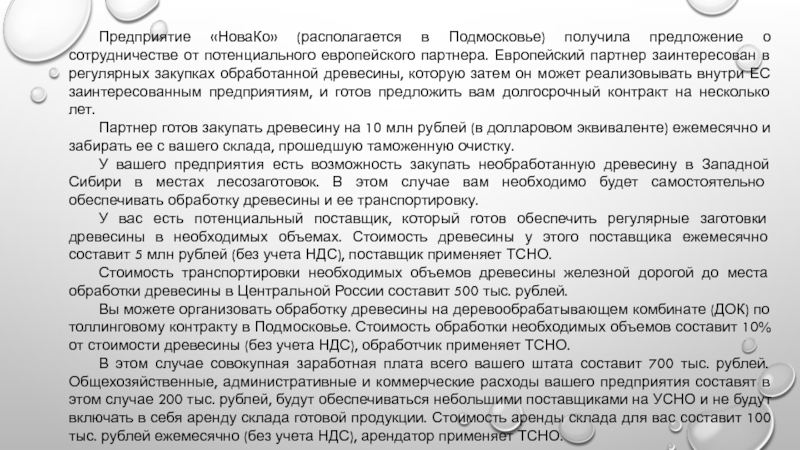

Слайд 67 Предприятие «НоваКо» (располагается в Подмосковье) получила предложение о сотрудничестве от

потенциального европейского партнера. Европейский партнер заинтересован в регулярных закупках обработанной

древесины, которую затем он может реализовывать внутри ЕС заинтересованным предприятиям, и готов предложить вам долгосрочный контракт на несколько лет.Партнер готов закупать древесину на 10 млн рублей (в долларовом эквиваленте) ежемесячно и забирать ее с вашего склада, прошедшую таможенную очистку.

У вашего предприятия есть возможность закупать необработанную древесину в Западной Сибири в местах лесозаготовок. В этом случае вам необходимо будет самостоятельно обеспечивать обработку древесины и ее транспортировку.

У вас есть потенциальный поставщик, который готов обеспечить регулярные заготовки древесины в необходимых объемах. Стоимость древесины у этого поставщика ежемесячно составит 5 млн рублей (без учета НДС), поставщик применяет ТСНО.

Стоимость транспортировки необходимых объемов древесины железной дорогой до места обработки древесины в Центральной России составит 500 тыс. рублей.

Вы можете организовать обработку древесины на деревообрабатывающем комбинате (ДОК) по толлинговому контракту в Подмосковье. Стоимость обработки необходимых объемов составит 10% от стоимости древесины (без учета НДС), обработчик применяет ТСНО.

В этом случае совокупная заработная плата всего вашего штата составит 700 тыс. рублей. Общехозяйственные, административные и коммерческие расходы вашего предприятия составят в этом случае 200 тыс. рублей, будут обеспечиваться небольшими поставщиками на УСНО и не будут включать в себя аренду склада готовой продукции. Стоимость аренды склада для вас составит 100 тыс. рублей ежемесячно (без учета НДС), арендатор применяет ТСНО.