Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

ОЦЕНКА БИЗНЕСА

Содержание

- 1. ОЦЕНКА БИЗНЕСА

- 2. Лекция 1. Цели, задачи и методы оценки бизнеса. Доходный подходОЦЕНКА БИЗНЕСА

- 3. Цели, задачи и методы оценки бизнеса Оценка рыночной

- 4. Цели, задачи и методы оценки бизнеса Таким образом,

- 5. Цели, задачи и методы оценки бизнесаОценка стоимости

- 6. Цели, задачи и методы оценки бизнесаПодготовка к

- 7. Цели, задачи и методы оценки бизнесаНеобходимость проведения

- 8. Цели, задачи и методы оценки бизнесаВ соответствии

- 9. Цели, задачи и методы оценки бизнесаОчевидно, что

- 10. Цели, задачи и методы оценки бизнесаКлючевым критерием

- 11. Цели, задачи и методы оценки бизнесаОднако как

- 12. Цели, задачи и методы оценки бизнесаИз принципа

- 13. Цели, задачи и методы оценки бизнесаНа ценообразование

- 14. Цели, задачи и методы оценки бизнесаСтоимость бизнеса

- 15. Цели, задачи и методы оценки бизнесаОпределение наилучшего

- 16. Цели, задачи и методы оценки бизнесаВ этом

- 17. Цели, задачи и методы оценки бизнесаТаким образом,

- 18. Цели, задачи и методы оценки бизнеса3. при

- 19. Цели, задачи и методы оценки бизнеса5. оценка

- 20. Цели, задачи и методы оценки бизнеса В практике

- 21. Цели, задачи и методы оценки бизнесаСтандарт. Обоснованная

- 22. Цели, задачи и методы оценки бизнеса Общепринятым определением

- 23. Цели, задачи и методы оценки бизнесаВ определении

- 24. Цели, задачи и методы оценки бизнеса Стандарт

- 25. Цели, задачи и методы оценки бизнесаСтандарт. Внутренняя

- 26. Цели, задачи и методы оценки бизнеса Внутренняя стоимость

- 27. Цели, задачи и методы оценки бизнеса Оценщик оценивает

- 28. Цели, задачи и методы оценки бизнесаВероятные будущие

- 29. Цели, задачи и методы оценки бизнесаСтандарт Обоснованной

- 30. Цели, задачи и методы оценки бизнеса В этих

- 31. Цели, задачи и методы оценки бизнеса Обычное различие

- 32. Цели, задачи и методы оценки бизнесаСтоимость действующего

- 33. Цели, задачи и методы оценки бизнеса В последнее

- 34. Цели, задачи и методы оценки бизнеса В результате

- 35. Цели, задачи и методы оценки бизнеса Внутренняя стоимость

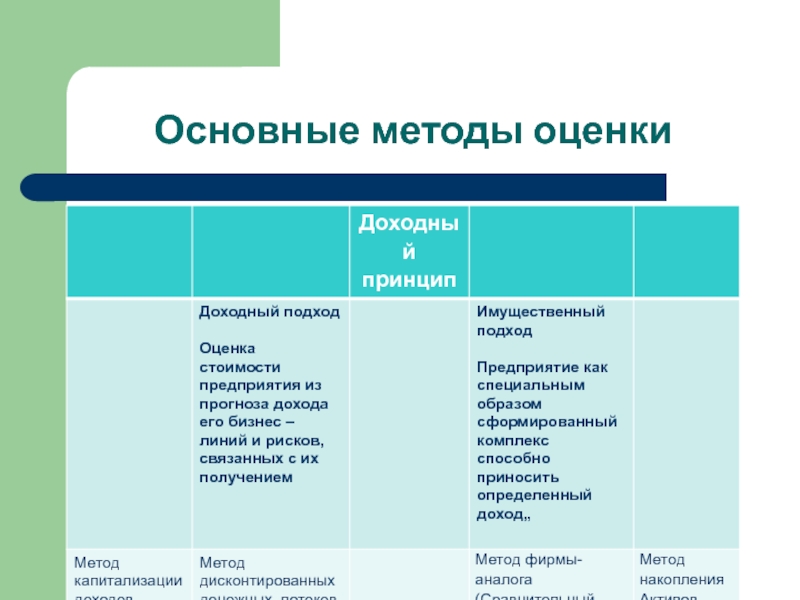

- 36. Цели, задачи и методы оценки бизнесаОсновные методические подходы к оценке рыночной стоимости предприятия

- 37. Цели, задачи и методы оценки бизнеса При

- 38. Основные методы оценки

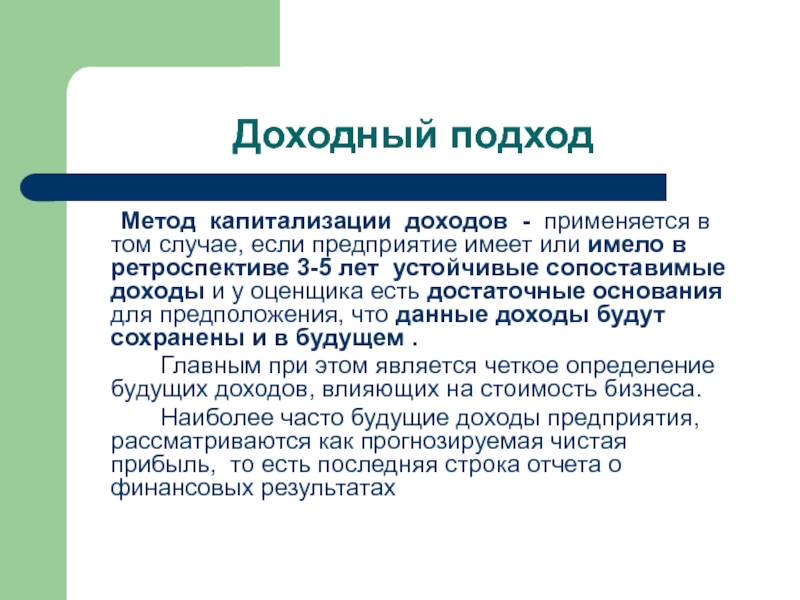

- 39. Доходный подход Метод капитализации доходов - применяется в

- 40. Доходный подходВ этом случае, капитализация потенциальной прибыли

- 41. Доходный подходРасчет рыночной стоимости (РСП) 100% пакета

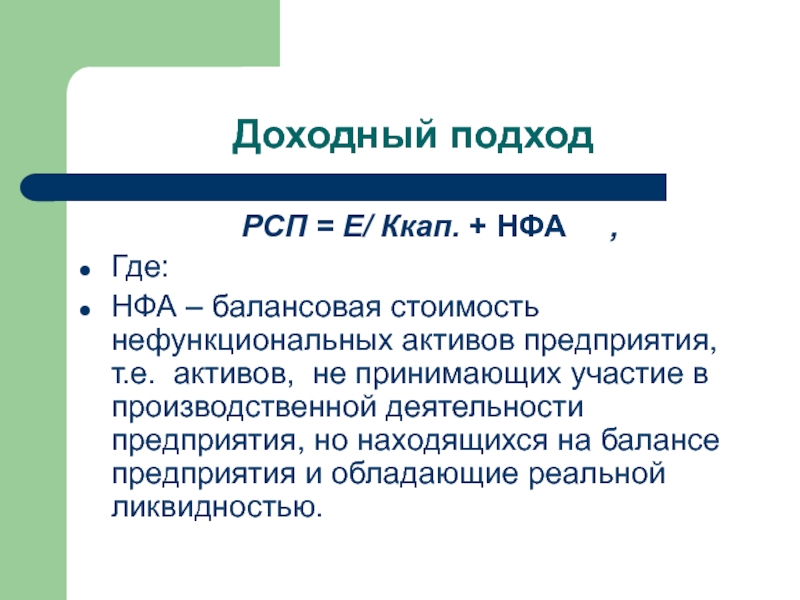

- 42. Доходный подход РСП = Е/ Ккап. + НФА

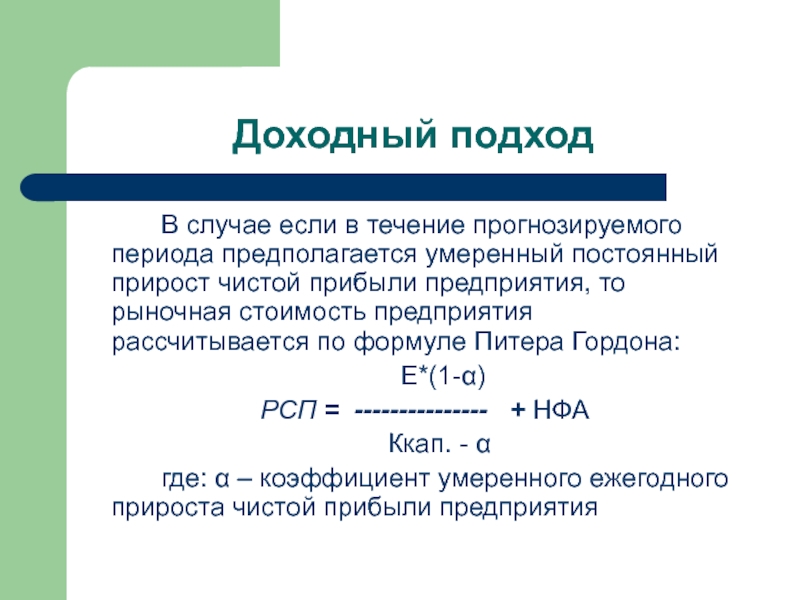

- 43. Доходный подход В случае если в течение прогнозируемого

- 44. Доходный подходВместе с тем при выборе показателя

- 45. Доходный подход Так, для предприятия, владеющего преимущественно недвижимостью

- 46. Доходный подход Чаще всего для оценки принимаемой в

- 47. Доходный подход Подход капитализации валовых доходов, т.е. выручки

- 48. Доходный подходНа основе капитализации доходов строится метод

- 49. Доходный подходзаправочные станции - 1,2 - 2,0

- 50. Доходный подход «Золотое правило» оценки для достаточно большего

- 51. Доходный подходМетод дисконтированных денежных потоков используется в

- 52. Доходный подходпрогнозируемые чистые денежные доходы компании являются

- 53. Доходный подход Любое приобретение акций или участий в

- 54. Доходный подход Будущие чистые доходы, подлежащие оценке и

- 55. Доходный подходДля того, чтобы перевести процесс дисконтирования

- 56. Доходный подход Прогнозирование будущего денежного потока или прибыли

- 57. Доходный подход Оценка различных параметров, проводимая при прогнозировании

- 58. Доходный подход Сценарный подход, предполагающий получение набора прогнозных

- 59. Доходный подход Располагая данными оценками, оценщик может рассчитать

- 60. Доходный подход Важным аспектом прогнозирования будущих денежных потоков

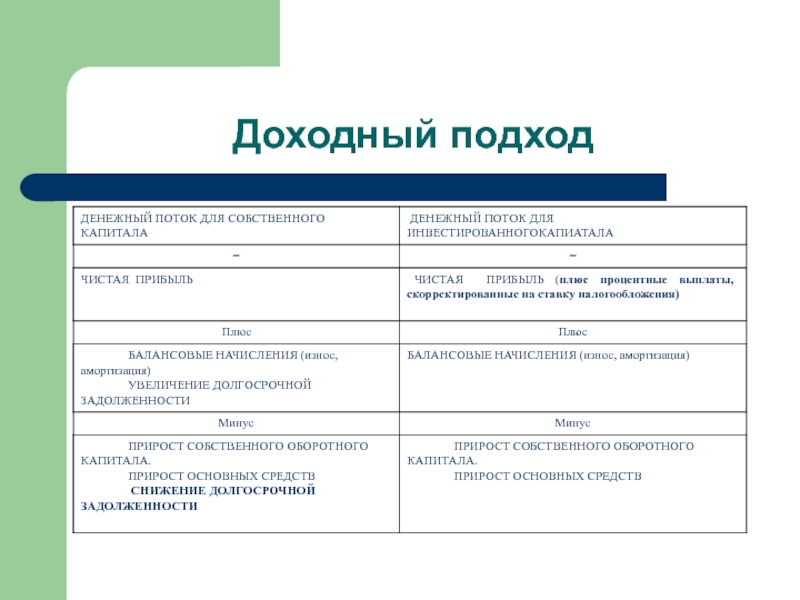

- 61. Доходный подходесли в течение прогнозного периода привлечение

- 62. Доходный подход

- 63. Доходный подход Дисконтирование денежных потоков проводится с целью

- 64. Доходный подходВ качестве ставок дисконта в оценке

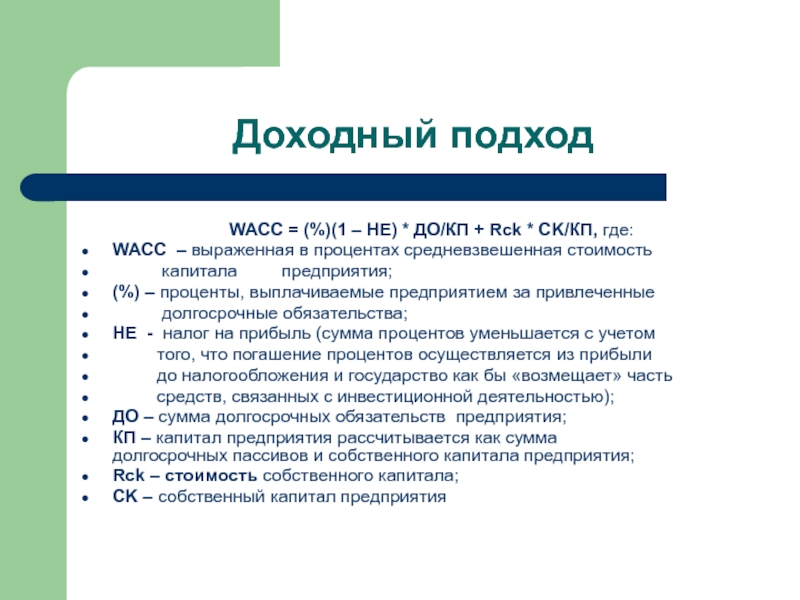

- 65. Доходный подход WACC = (%)(1 – НЕ) *

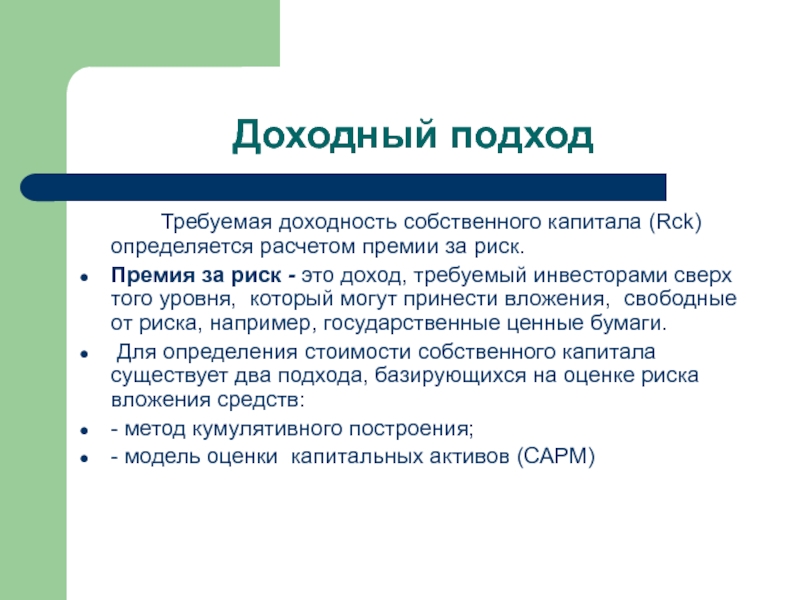

- 66. Доходный подход Требуемая доходность собственного капитала (Rck) определяется

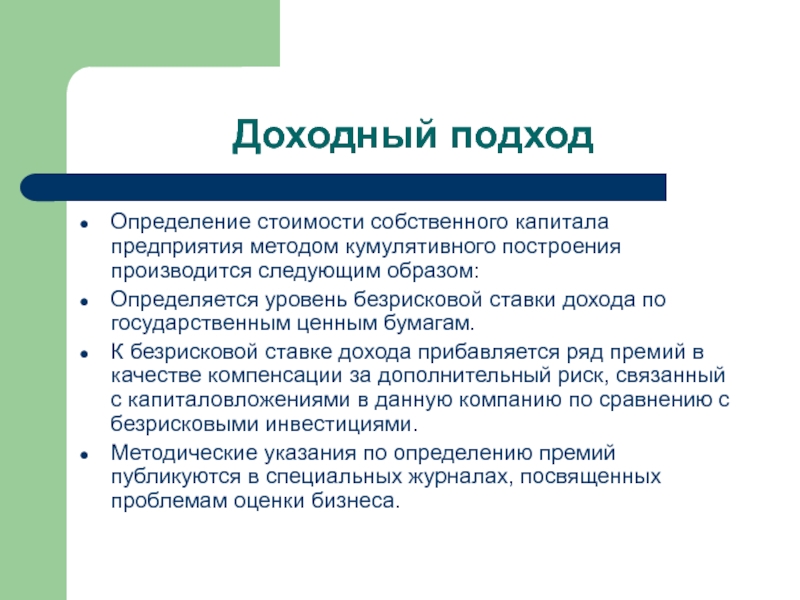

- 67. Доходный подходОпределение стоимости собственного капитала предприятия методом

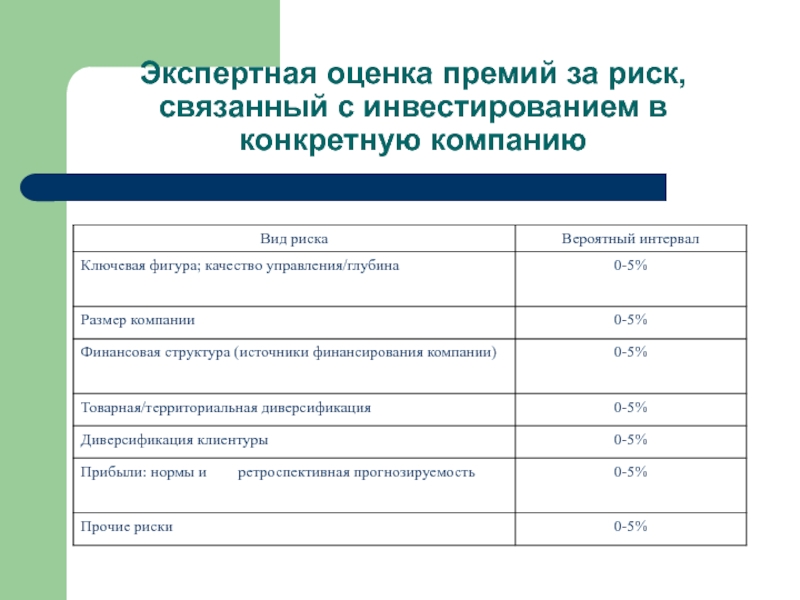

- 68. Экспертная оценка премий за риск, связанный с инвестированием в конкретную компанию

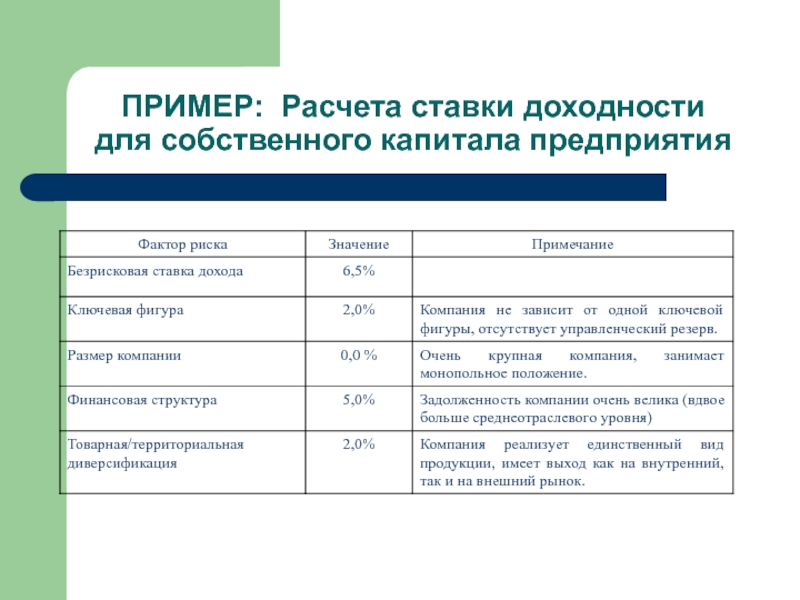

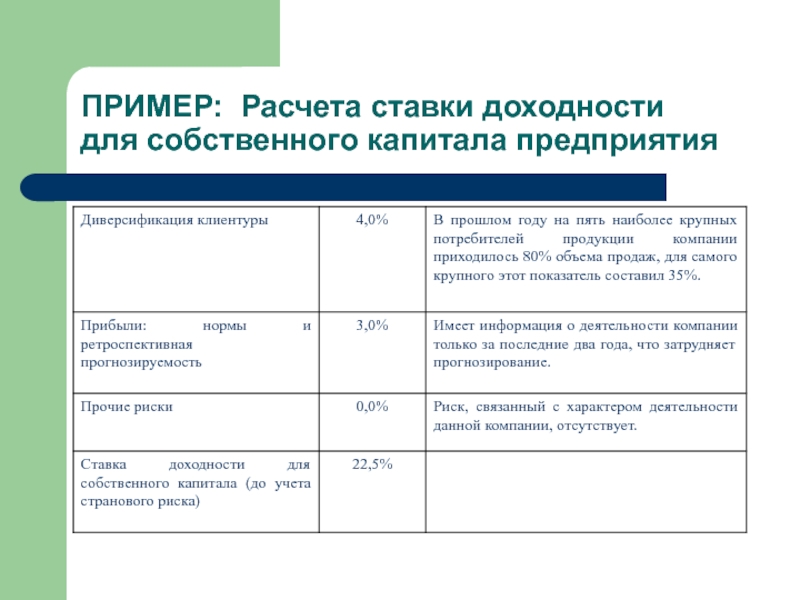

- 69. ПРИМЕР: Расчета ставки доходности для собственного капитала предприятия

- 70. ПРИМЕР: Расчета ставки доходности для собственного капитала предприятия

- 71. Доходный подходМодель оценки капитальных активов (САРМ) -

- 72. Доходный подходДисконтированный денежный поток предприятия представляет собой

- 73. Доходный подходРасчет дисконтированного денежного потока остаточного периода

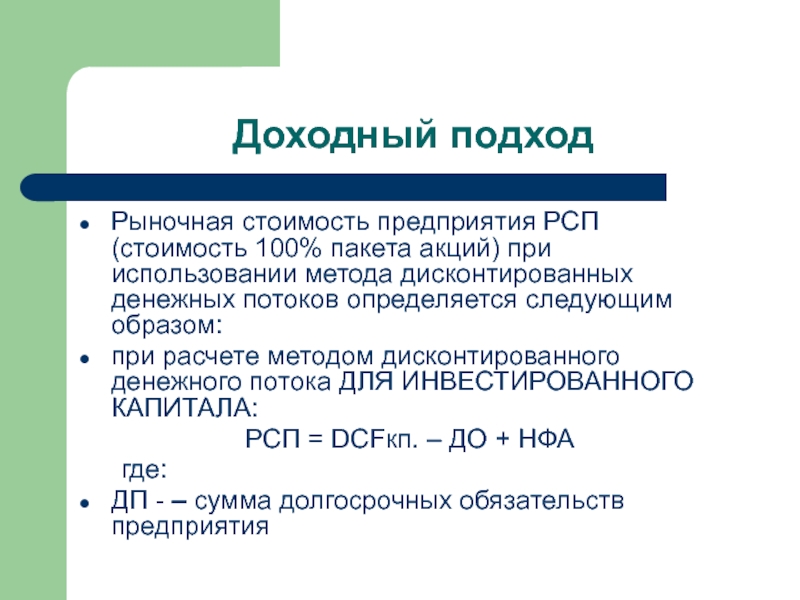

- 74. Доходный подходРыночная стоимость предприятия РСП (стоимость 100%

- 75. Доходный подход При расчете методом дисконтированного денежного потока для собственного капитала:РСП = DCFск. + НФА

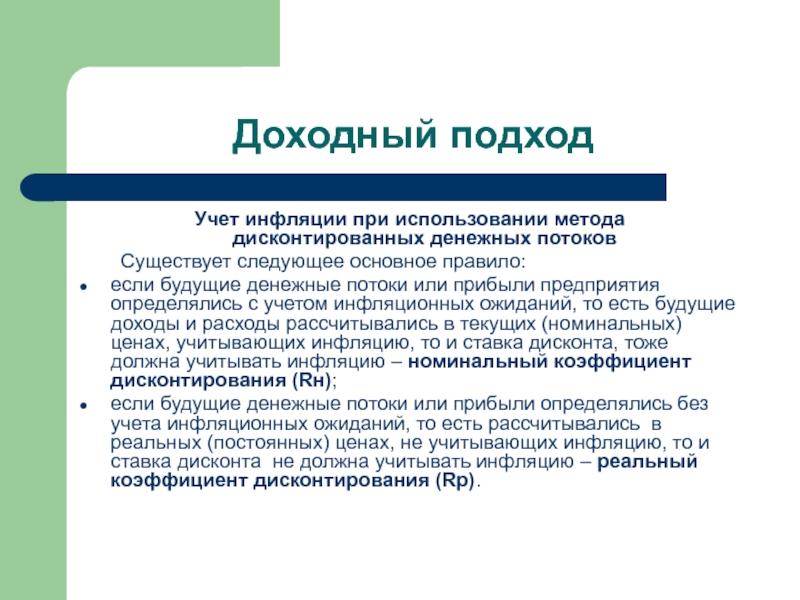

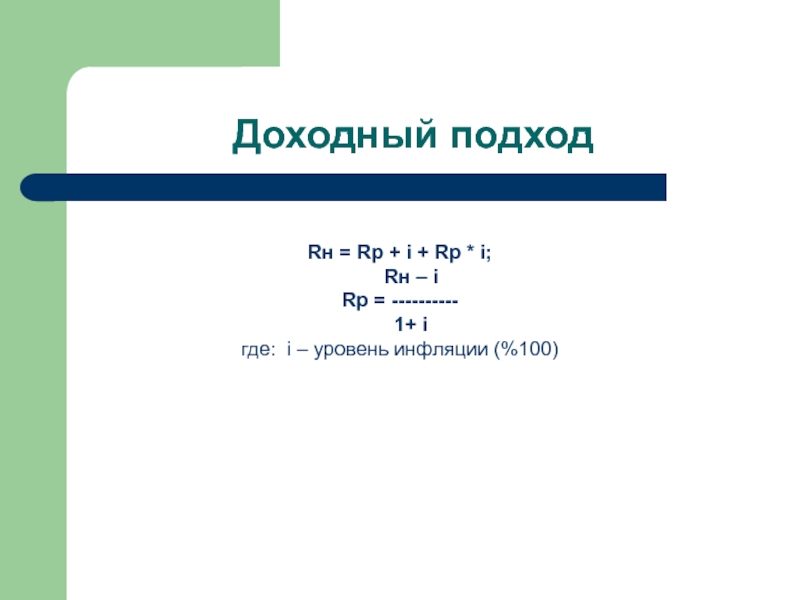

- 76. Доходный подходУчет инфляции при использовании метода

- 77. Доходный подходУчет инфляции при определении коэффициентов дисконтирования

- 78. Доходный подходRн = Rр + i +

- 79. Скачать презентанцию

Лекция 1. Цели, задачи и методы оценки бизнеса. Доходный подходОЦЕНКА БИЗНЕСА

Слайды и текст этой презентации

Слайд 1ОЦЕНКА БИЗНЕСА

Кальварский Георгий Владимирович к.э.н. доцент кафедры теории кредита и

финансового менеджмента экономического факультета СПБГУ

Слайд 3Цели, задачи и методы оценки бизнеса

Оценка рыночной стоимости (оценка бизнеса)

предприятия является специализированной областью инвестиционного анализа.

Основной целью и задачей

оценки бизнеса является определение рыночной стоимости пакетов или участий в компаниях, акции (участия) которых по своей сущности (закрытые акционерные общества или общества с ограниченной ответственностью) или в силу своего размера (небольшие открытые акционерные общества) не котируются на свободном фондовом рынке Слайд 4Цели, задачи и методы оценки бизнеса

Таким образом, сферами применения процедур

оценки бизнеса, прежде всего, являются:

Выкуп акций (паев) в закрытых акционерных

обществах, обществах с ограниченной ответственностью при выходе из их состава одного из акционеров, учредителей;Оценка стоимости пакетов и паев при реорганизации предприятий в результате проведения процедур по слиянию, присоединению или поглощению предприятий

Слайд 5Цели, задачи и методы оценки бизнеса

Оценка стоимости пакетов акций, выступающих

в качестве залогового обеспечения банковских кредитов или лизинговых операций

Эмиссия новых

акций открытыми акционерными обществами;Обоснование вариантов санации предприятий-банкротов;

Подготовка к продаже предприятий-банкротов, выставляемых на конкурс

Слайд 6Цели, задачи и методы оценки бизнеса

Подготовка к продаже приватизируемых предприятий

(включая продажу пакета их акций, еще остающихся в собственности государства);

Определения

сумм налоговых сборов при дарении или наследования пакетов акций или долей участия в предприятиях;Рассмотрение в суде исков, связанных с возникшими спорами по рыночной оценке стоимости пакетов акций и участий, перешедших в собственность по праву дарения или наследования.

Слайд 7Цели, задачи и методы оценки бизнеса

Необходимость проведения оценочных процедур определяется

прежде всего действующим законодательством.

Так , согласно Федерального закона «Об

акционерных обществах» от 26.12 1995 №208-ФЗ, выкуп акций обществом осуществляется по их рыночной стоимости Очевидно, что данное положение закона является основанием для проведения процедур оценки рыночной стоимости акций и участий, выкупаемых обществом и у наследников членов общества.

Слайд 8Цели, задачи и методы оценки бизнеса

В соответствии с вышеуказанным законом,

при выдаче разрешения на эмиссию новых акций проводится проверка: в

каком соотношении находятся балансовая и рыночная стоимость собственного капитала предприятия-эмитента.Если рыночная (оценочная) стоимость собственного капитала предприятия больше, остаточной балансовой стоимости чистых активов предприятия, то эмиссия новых акций разрешается, причем на величину выявленного превышения.

Если же эта разница отрицательна , то стоимость его собственного (уставного) капитала должна быть уменьшена на величину этой разницы, с соответствующей корректировкой балансовой стоимости активов и, в особенности, нематериальных активов

Слайд 9Цели, задачи и методы оценки бизнеса

Очевидно, что продажа акций и

паев компаний, не котирующихся на организованном биржевом или внебиржевом рынках,

является достаточно сложной задачей согласования инвестиционных интересов покупателя и продавца.Поэтому оценка бизнеса не является жестко формализованной процедурой, ее задача определить оценочный интервал, в рамках которого может быть осуществлена продажа-покупка оцениваемого пакета акций или доля участия в оцениваемом предприятии.

Слайд 10Цели, задачи и методы оценки бизнеса

Ключевым критерием стоимости любого объекта

собственности является его полезность. Бизнес обладает стоимостью, если может быть

полезен реальному или потенциальному собственнику.Полезность для каждого потребителя индивидуальна, но качественно и количественно определена во времени и стоимости. и в течение данного периода. Чем больше полезность, тем выше величина оценочной стоимости

Слайд 11Цели, задачи и методы оценки бизнеса

Однако как общую полезность объекта

для собственника в рыночной экономике можно выделить его способность приносить

доход.Полезность бизнеса — это его способность приносить доход в конкретном месте

Слайд 12Цели, задачи и методы оценки бизнеса

Из принципа полезности вытекает еще

один принцип оценки — принцип ожидания, или предвидения.

Конечно, прошлое

и настоящее бизнеса важны, однако его экономическую оценку определяет его будущее. Прошлое и настоящее бизнеса являются лишь исходной основой, ключом к пониманию будущего

Слайд 13Цели, задачи и методы оценки бизнеса

На ценообразование влияет конкуренция Содержание

принципа конкуренции сводится к следующему: если ожидается обострение конкурентной борьбы,

то при прогнозировании будущих прибылей данный фактор можно учесть либо за счет прямого уменьшения потока доходов, либо путем увеличения фактора риска, что опять же снизит текущую стоимость будущих доходов.Слайд 14Цели, задачи и методы оценки бизнеса

Стоимость бизнеса определяется не только

внутренними факторами, но во многом — внешними.

Стоимость предприятия, его

имущества в значительной мере зависит от состояния внешней среды, степени политической и экономической стабильности в стране. Следовательно, при оценке предприятия необходимо учитывать принцип зависимости от внешней средыСлайд 15Цели, задачи и методы оценки бизнеса

Определение наилучшего и наиболее эффективного

использования собственности, иначе говоря, определение направления использования собственности предприятия которое

обеспечивает собственнику максимальную стоимость оцениваемого имущества.Слайд 16Цели, задачи и методы оценки бизнеса

В этом заключается принцип наилучшего

и наиболее эффективного использования. Данный принцип применяется, если оценка проводится

в целях реструктурирования. Если ее целью является определение стоимости действующего предприятия без учета возможных измерений, то данный принцип не применяетсяСлайд 17Цели, задачи и методы оценки бизнеса

Таким образом, процедура оценки рыночной

стоимости (бизнеса) предприятия характеризуется следующими важными основополагающими моментами:

рассчитанная рыночная стоимость

это не балансовая стоимость чистых активов предприятия;оценка не основывается на результатах деятельности в прошлом, она базируется на будущих ожидаемых результатах (доходности) деятельности предприятия;

Слайд 18Цели, задачи и методы оценки бизнеса

3. при оценке предприятие рассматривается

как действующее, то есть обладающее необходимыми ресурсами для успешной предпринимательской

деятельности4. оценка не дает определенного, точного, научно-обоснованного, т.е. объективного ответа, ее предназначение - дать оценочный диапазон значений стоимости в рамках которого может быть куплен или продан оцениваемый пакет акции или доля участия в предприятии;

Слайд 19Цели, задачи и методы оценки бизнеса

5. оценка не одинакова для

каждого покупателя - стоимость предприятия различна для каждого отдельного покупателя;

6.

она не однозначна для момента проведения оценки - оценка на конкретную дату или ряд дат, на момент наступления определенного события (подписания долгосрочного контракта, окончание инвестиционного проекта).Слайд 20Цели, задачи и методы оценки бизнеса

В практике деятельности профессиональных оценщиков

бизнеса широко используются следующие утвержденные Законом об оценочной деятельности стандарты

бизнеса, применяемые оценщиками США для оценки стоимости либо контрольного, либо миноритарного (неконтрольного) пакета акций.Слайд 21Цели, задачи и методы оценки бизнеса

Стандарт. Обоснованная рыночная стоимость

Широко распространенным

и признанным стандартом оценки является обоснованная рыночная стоимость. Обоснованная рыночная стоимость

применяется при исчислении: федеральных и штатных налогов на дарение, и наследованиеСлайд 22Цели, задачи и методы оценки бизнеса

Общепринятым определением обоснованной рыночной стоимости

является цена гипотетического объекта оценки, выраженная в денежных единицах по

которой собственность перешла бы из рук гипотетического продавца в руки гипотетического покупателя при их взаимном желании купить или продать, достаточной информированности о всех имеющих отношение к сделке фактах, причем ни одна из сторон сделки не была бы принуждена к покупке или продаже.Слайд 23Цели, задачи и методы оценки бизнеса

В определении обоснованной рыночной стоимости

под рынком следует понимать всех потенциальных продавцов и покупателей подобных

видов предприятия или практик.В соответствии с правовой трактовкой обоснованной рыночной стоимости, добровольные продавец и покупатель являются гипотетическими лицами, вступающими в сделку "на вытянутую руку", а не какими-либо "конкретными" субъектами.

Другими словами, в том случае, если цена испытывает влияние интересов, не являющихся характерными для типичного покупателя или продавца, то она не может отражать обоснованную рыночную стоимость.

Слайд 24Цели, задачи и методы оценки бизнеса

Стандарт Инвестиционная стоимость

Инвестиционная стоимость - конкретная стоимость товаров или услуг для конкретного

инвестора (или группы инвесторов), исходя из его личных инвестиционных целей.Слайд 25Цели, задачи и методы оценки бизнеса

Стандарт. Внутренняя или фундаментальная стоимость

Внутренняя стоимость (иногда называемая фундаментальной стоимостью) отличается от инвестиционной

стоимости тем, что она является результатом аналитических суждений, основанных на выявленных внутренних характеристиках инвестиций. Внутренняя стоимость зависит не от того, насколько данные характеристики соответствуют целям конкретного инвестора, а от того, каким образом они трактуются тем или иным независимым (финансовым аналитиком) специалистом оценщиком.Слайд 26Цели, задачи и методы оценки бизнеса

Внутренняя стоимость обыкновенных акций -

оправданная цена акции, при определении которой учтены все основные факторы

стоимости.Это реальная стоимость акций в отличие от их текущего рыночного курса.

Это субъективная стоимость в том смысле, что для ее определения аналитику необходимо использовать свои знания, жизненный опыт и профессиональное мастерство и, как следствие, оценки внутренней стоимости у разных оценщиков будут различны.

Слайд 27Цели, задачи и методы оценки бизнеса

Оценщик оценивает внутреннюю стоимость путем

тщательного анализа следующих фундаментальных факторов, влияющих на стоимость обыкновенных акций:

1. Стоимость активов фирмы. Материальные активы, принадлежащие предприятию, обладают определенной рыночной стоимостью. При ликвидационном подходе или к оценке активы приобретают большое значение, при использовании же техники оценки предприятия как действующего, активы отдельно обычно не оцениваются.2. Вероятная будущая прибыль. Ожидаемая будущая прибыль фирмы является наиболее важным единичным фактором, влияющим на внутреннюю стоимость обыкновенных акций.

Слайд 28Цели, задачи и методы оценки бизнеса

Вероятные будущие дивиденды. Компания может

выплачивать свою прибыль в форме дивидендов или может удерживать ее

с тем, чтобы финансировать свой рост и расширение деятельности, дивидендная политика фирмы влияет на внутреннюю стоимость ее акций.4. Вероятные будущие темпы роста. Перспективы роста фирмы в будущем тщательно оцениваются инвесторами и являются фактором, влияющим на внутреннюю стоимость.

Слайд 29Цели, задачи и методы оценки бизнеса

Стандарт Обоснованной стоимости

В большинстве штатов

США обоснованная стоимость остается установленным законом стандартом, применяемым при проведении

оценки в случаях, связанных с защитой интересов миноритарных акционеров.Слайд 30Цели, задачи и методы оценки бизнеса

В этих штатах в случаях,

когда корпорация сливается с другой компанией, распродает свои активы или

предпринимает некоторые другие решающие действия, однако держатель неконтрольного пакета не согласный с принятым решением считает, что его принуждают получить неприемлемо малое вознаграждение за акции, данный акционер обладает правом потребовать оценить его пакет с тем, чтобы получить за него обоснованную цену.Слайд 31Цели, задачи и методы оценки бизнеса

Обычное различие между обоснованной стоимостью

и обоснованной рыночной стоимостью состоит в том, что вынося решения

по оценке акций закрытых компаний, большинство судов не делает скидку на их не ликвидность, в то время как в соответствии со стандартом обоснованной рыночной стоимости такая скидка делается почти всегда.Слайд 32Цели, задачи и методы оценки бизнеса

Стоимость действующего предприятия

Понятие стоимости действующего

предприятия) является не стандартом стоимости, а допущением относительно состояния предприятия.

Оно означает лишь то, что компания или вид деятельности оценивается как жизнеспособная функционирующая хозяйственная единица, имеющая собственные активы и товарно-материальные запасы, постоянную рабочую силу, осуществляющая деловые операции и не находящаяся под непосредственной угрозой прекращения работы.Все применяемые стандарты стоимости рассматривают предприятие как действующее

Слайд 33Цели, задачи и методы оценки бизнеса

В последнее время методы оценки

бизнеса достаточно широко применяются для оценки рыночной стоимости и открытых

компаний, так как , по мнению многих зарубежных авторов существующие рыночные курсы фондовых рынков занижены или завышены почти для 40% компаний, котирующих свои акции на открытом фондовом рынке..

Слайд 34Цели, задачи и методы оценки бизнеса

В результате осуществления оценочных процедур

определяется, как правило, внутренняя(фундаментальная) стоимость, которая является результатом аналитических суждений

специалиста оценщика, основанных на выявленных внутренних характеристиках деятельности предприятия.Внутренняя стоимость зависит не от того, насколько данные характеристики соответствуют целям конкретного инвестора, а от того, каким образом они трактуются тем или иным независимым оценщиком

Слайд 35Цели, задачи и методы оценки бизнеса

Внутренняя стоимость обыкновенных акций это

оправданная цена акции, при определении которой учтены все основные факторы

стоимости: ожидаемая будущая доходность и риск деятельности предприятия.В тоже время, это субъективная стоимость в том смысле, что для ее определения оценщику необходимо использовать свои знания, жизненный опыт и профессиональное мастерство и, как следствие, оценки внутренней стоимости у разных оценщиков будут различны.

Слайд 36Цели, задачи и методы оценки бизнеса

Основные методические подходы к оценке

рыночной стоимости предприятия

Слайд 37Цели, задачи и методы оценки бизнеса

При любом подходе к

оценке, центральной задачей оценщика (с финансовой точки зрения) должно стать

количественное определение тех доходов, которые могут быть получены собственником предприятия то есть свободного потока наличности обращенного к собственникуСлайд 39Доходный подход

Метод капитализации доходов - применяется в том случае, если

предприятие имеет или имело в ретроспективе 3-5 лет устойчивые сопоставимые

доходы и у оценщика есть достаточные основания для предположения, что данные доходы будут сохранены и в будущем .Главным при этом является четкое определение будущих доходов, влияющих на стоимость бизнеса.

Наиболее часто будущие доходы предприятия, рассматриваются как прогнозируемая чистая прибыль, то есть последняя строка отчета о финансовых результатах

Слайд 40Доходный подход

В этом случае, капитализация потенциальной прибыли является концептуально простым

подходом с использованием двух переменных:

одна из которых – потенциальная,

чистая прибыль (Е), а другая - соответствующий коэффициент капитализации - Ккап., как правило, равный среднерыночной доходности акций компаний данной отрасли.

Слайд 41Доходный подход

Расчет рыночной стоимости (РСП) 100% пакета акций предприятия в

случае прогнозирования устойчивого уровня получаемой чистой прибыли определяется с использованием

формулы расчета бессрочного аннуитета, на основе предположения, что в будущем величина получаемой чистой прибыли останется неизменной:Слайд 42Доходный подход

РСП = Е/ Ккап. + НФА ,

Где:

НФА – балансовая стоимость нефункциональных активов предприятия, т.е. активов,

не принимающих участие в производственной деятельности предприятия, но находящихся на балансе предприятия и обладающие реальной ликвидностью.Слайд 43Доходный подход

В случае если в течение прогнозируемого периода предполагается умеренный

постоянный прирост чистой прибыли предприятия, то рыночная стоимость предприятия рассчитывается

по формуле Питера Гордона:Е*(1-α)

РСП = --------------- + НФА

Ккап. - α

где: α – коэффициент умеренного ежегодного прироста чистой прибыли предприятия

Слайд 44Доходный подход

Вместе с тем при выборе показателя чистой прибыли в

качестве капитализируемой базы следует ответить на ряд вопросов:

1. Насколько чистая прибыль представляет доход в экономическом смысле?2. Может ли, величина чистой прибыли быть точно измерена применительно к данному предприятию?

3. Насколько при определении рыночных цен покупатели и продавцы исходят именно из величины чистой прибыли?

Слайд 45Доходный подход

Так, для предприятия, владеющего преимущественно недвижимостью (здания, сооружения машины

оборудование), стоимость которой по балансу уменьшается, более предпочтительным будет показатель

денежного потока, чем чистая прибыльВ этом случае денежный поток будет включать чистую прибыль плюс все балансовые начисления (амортизация).

Для предприятия, в активах которой преобладает быстро изнашивающееся или устаревшее оборудование, более подходящей доходной базой является показатель чистой прибыли, а не денежный поток.

Слайд 46Доходный подход

Чаще всего для оценки принимаемой в расчет потенциальной величины

чистой прибыли выбирается ретроспективный период в пять лет. При этом

общий смысл состоит в том, что применительно ко многим компаниям анализ результатов деятельности за последние пять лет вполне достаточен для выявления некоторой устойчивой тенденции, однако этот период не настолько продолжителен, чтобы ретроспективные данные не соответствовали бы сегодняшним условиям или операциям предприятия.Слайд 47Доходный подход

Подход капитализации валовых доходов, т.е. выручки может считаться укороченным

вариантом подхода капитализации будущих доходов, поскольку обычно предполагается, что в

конкретной области бизнеса определенный уровень валового дохода способен обеспечить определенный уровень прибыли.Если оценщик использует данный подход, он должен очень аккуратно оценить, насколько непрерывными являются будущие валовые доходы.

Слайд 48Доходный подход

На основе капитализации доходов строится метод отраслевых соотношений, который

используется для ориентировочных оценок стоимости предприятий. Опыт западных оценочных фирм

показывает, что:рекламные агентства и бухгалтерские фирмы продаются соответственно за 0,7 и 0,5 годовой выручки;

салоны красоты - от 0,25 - 0,7 от суммы годовой выручки + стоимость оборудования и запасов;

рестораны и туристические агентства - соответственно 0,25 - 0,5 и 0,04 - 0,1 от валовой выручки;

Слайд 49Доходный подход

заправочные станции - 1,2 - 2,0 от месячной выручки;

страховые

агентства - 1,0 - 2,0 от годовых сборов;

предприятия розничной торговли

- 0,75 - 1,5 от суммы чистого дохода, стоимости оборудования и запасов;машиностроительные предприятия - 1,5 - 2,2 от суммы чистого дохода и стоимости запасов.

Слайд 50Доходный подход

«Золотое правило» оценки для достаточно большего числа отраслей гласит:

покупатель не заплатит за предприятие более 4-х кратной величины среднегодовой

прибыли до налогообложения.Слайд 51Доходный подход

Метод дисконтированных денежных потоков используется в случаях, когда:

ожидается, что

будущие уровни денежных доходов будут существенно отличаться от текущих;

можно обоснованно

оценить будущие денежные доходы компании Слайд 52Доходный подход

прогнозируемые чистые денежные доходы компании являются положительными величинами для

большинства прогнозных лет;

ожидается, что чистый денежный доход компании в последний

год прогнозного периода будет значительной положительной величиной;компания представляет собой новое предприятие и не имеет достаточной ретроспективной истории

Слайд 53Доходный подход

Любое приобретение акций или участий в предприятии является инвестициями,

то есть платежом за поток будущих чистых доходов. Таким образом,

модель дисконтирования, традиционно используемая при оценке закупаемого оборудования, освоения новой продукции или технологии в равной степени применима при оценке стоимости покупаемых пакетов акций или долей участия в предприятии.Слайд 54Доходный подход

Будущие чистые доходы, подлежащие оценке и дисконтированию к текущей

стоимости, могут быть определены несколькими путями,

наиболее принятыми являются показатели:чистой прибыли; в этом случае техника дисконтирования называется методом дисконтированной будущей прибыли (discunted futur earning - DFE);

денежного потока, как разницы между прогнозируемыми доходами и расходами предприятия; тогда метод будет называться методом дисконтированного денежного потока (discunted cash flow – DCF).

Слайд 55Доходный подход

Для того, чтобы перевести процесс дисконтирования на язык конкретных

цифр, необходимо количественно определить:

1. сумму ожидаемого будущего денежного потока или

сумму потока прибыли;2. соответствующую ставку дисконта.

Слайд 56Доходный подход

Прогнозирование будущего денежного потока или прибыли является основой процесса

оценки и требует досконального знания комплекса факторов, влияющих на объект

инвестиций.Предварительным этапом для предприятия, рассматриваемого в качестве объекта покупки, является операционный план, по крайней мере, на пять предстоящих лет, даже если для этого потребуется привлечение внешних консультантов.

Слайд 57Доходный подход

Оценка различных параметров, проводимая при прогнозировании - объема продаж,

оптовых и розничных цен, стоимости сырья и материалов, операционных расходов,

уровня конкуренции, должна проводиться специалистами по различным видам деятельности оцениваемого предприятия (прежде всего маркетингу закупок и продаж, организации и технологии производства).Роль специалиста - оценщика заключается в том, чтобы инициировать и осуществлять координацию различных направлений подобного анализа.

Слайд 58Доходный подход

Сценарный подход, предполагающий получение набора прогнозных оценок прибыли по

каждому будущему году, заключается в том, что оценщики определяют:

оптимистичную оценку

(в данном случае, максимальную прибыль или денежный поток, который предприятие может получить при наиболее благоприятных условиях);вероятную оценку (наиболее вероятная прибыль или денежный поток);

пессимистическую оценку (сколько предприятие может потерять или получить при наихудшем стечении обстоятельств).

Слайд 59Доходный подход

Располагая данными оценками, оценщик может рассчитать с учетом вероятности

наступления каждого из сценариев средневзвешенный доход по каждому год, на

основе которых и проводится дальнейший расчет стоимости предприятия.Общепринятым подходом является составление прогнозов денежного потока (прибыли) на каждый из первых пяти лет прогнозного периода, далее принимается допущение о равномерном, неограниченном во времени потоке прибыли для последующего остаточного периода.

Слайд 60Доходный подход

Важным аспектом прогнозирования будущих денежных потоков является учет возврата

процентов и погашение долгосрочных обязательств:

если в течение прогнозного периода

предусматривается привлечение и возврат долгосрочных обязательств (кредитов и займов), то рассчитывается так называемый денежный поток для собственного капитала или чистый денежный поток, «очищенный» от обязательств по выплате процентов и погашению кредитов (CFск);Слайд 61Доходный подход

если в течение прогнозного периода привлечение или возврат долгосрочных

обязательств не планируется, (например, на момент расчета предприятие выпустило и

разместило облигационный заем со сроком возврата через 15 лет), то при расчете денежного потока не учитывается погашение долговых обязательств и выплачиваемых по ним процентов.В результате рассчитывается денежный поток для всего инвестированного капитала предприятия (CFкп.).

Слайд 63Доходный подход

Дисконтирование денежных потоков проводится с целью учета рисков вложения

и обеспечения необходимого уровня доходности вкладываемых инвестиций, учитывающих степень вариабельности

дохода, который может быть получен благодаря владению пакетом акций или долей участия в предприятии.Слайд 64Доходный подход

В качестве ставок дисконта в оценке бизнеса используются:

стоимость капитала

(WACC) - средневзвешенная цена, которую компания уплатила за денежные средства,

использованные для формирования своего капитала – для дисконтирования денежного потока для всего инвестированного капитала;ставка доходности собственного капитала (Rck ), рассчитанная для оцениваемого предприятия – для дисконтирования денежного потока для собственного капитала

Слайд 65Доходный подход

WACC = (%)(1 – НЕ) * ДО/КП + Rck

* CK/КП, где:

WACC – выраженная в процентах средневзвешенная стоимость

капитала предприятия;

(%) – проценты, выплачиваемые предприятием за привлеченные

долгосрочные обязательства;

НЕ - налог на прибыль (сумма процентов уменьшается с учетом

того, что погашение процентов осуществляется из прибыли

до налогообложения и государство как бы «возмещает» часть

средств, связанных с инвестиционной деятельностью);

ДО – сумма долгосрочных обязательств предприятия;

КП – капитал предприятия рассчитывается как сумма долгосрочных пассивов и собственного капитала предприятия;

Rck – стоимость собственного капитала;

CK – собственный капитал предприятия

Слайд 66Доходный подход

Требуемая доходность собственного капитала (Rck) определяется расчетом премии за

риск.

Премия за риск - это доход, требуемый инвесторами сверх

того уровня, который могут принести вложения, свободные от риска, например, государственные ценные бумаги.Для определения стоимости собственного капитала существует два подхода, базирующихся на оценке риска вложения средств:

- метод кумулятивного построения;

- модель оценки капитальных активов (САРМ)

Слайд 67Доходный подход

Определение стоимости собственного капитала предприятия методом кумулятивного построения производится

следующим образом:

Определяется уровень безрисковой ставки дохода по государственным ценным бумагам.

К

безрисковой ставке дохода прибавляется ряд премий в качестве компенсации за дополнительный риск, связанный с капиталовложениями в данную компанию по сравнению с безрисковыми инвестициями.Методические указания по определению премий публикуются в специальных журналах, посвященных проблемам оценки бизнеса.

Слайд 71Доходный подход

Модель оценки капитальных активов (САРМ) - определяет премию за

риск компании, соотнеся ее прошлые доходы или доходы отрасли, в

которой она действует с поведением рынка ценных бумаг в целом. Использование данной модели основывается долговременном изучении статистики и конъюнктуры рынка ценных в течение десятков летСлайд 72Доходный подход

Дисконтированный денежный поток предприятия представляет собой сумму дисконтированного денежного

потока прогнозного периода (PVпрогн.) и дисконтированного денежного потока остаточного периода

(PVост),Слайд 73Доходный подход

Расчет дисконтированного денежного потока остаточного периода проводится в два

этапа:

На первом этапе методом капитализации прибыли, по денежному потоку (прибыли)

последнего году прогнозного периода определяется стоимость денежного потока (прибыли) остаточного периода, при этом в качестве коэффициента капитализации используется ставка дисконтирования;На втором этапе рассчитывается дисконтированное значение стоимости денежного потока по ставке дисконтирования для последнего года прогнозного периода

Слайд 74Доходный подход

Рыночная стоимость предприятия РСП (стоимость 100% пакета акций) при

использовании метода дисконтированных денежных потоков определяется следующим образом:

при расчете методом

дисконтированного денежного потока ДЛЯ ИНВЕСТИРОВАННОГО КАПИТАЛА:РСП = DCFкп. – ДО + НФА

где:

ДП - – сумма долгосрочных обязательств предприятия

Слайд 75Доходный подход

При расчете методом дисконтированного денежного потока для собственного капитала:

РСП

= DCFск. + НФА

Слайд 76Доходный подход

Учет инфляции при использовании метода

дисконтированных денежных потоков

Существует следующее

основное правило:

если будущие денежные потоки или прибыли предприятия определялись с

учетом инфляционных ожиданий, то есть будущие доходы и расходы рассчитывались в текущих (номинальных) ценах, учитывающих инфляцию, то и ставка дисконта, тоже должна учитывать инфляцию – номинальный коэффициент дисконтирования (Rн);если будущие денежные потоки или прибыли определялись без учета инфляционных ожиданий, то есть рассчитывались в реальных (постоянных) ценах, не учитывающих инфляцию, то и ставка дисконта не должна учитывать инфляцию – реальный коэффициент дисконтирования (Rр).