Слайд 2мОДУЛЬ 1. Теория налогов и налогообложения

Тема 2. Организационные принципы

российской налоговой системы

Основные элементы и принципы налоговой системы

Участники налоговых правоотношений и основные элементы налогообложения

Характеристика систем налогообложения

Виды налоговых правонарушений и ответственность за их совершение

Основные направления налоговой политики на современном этапе

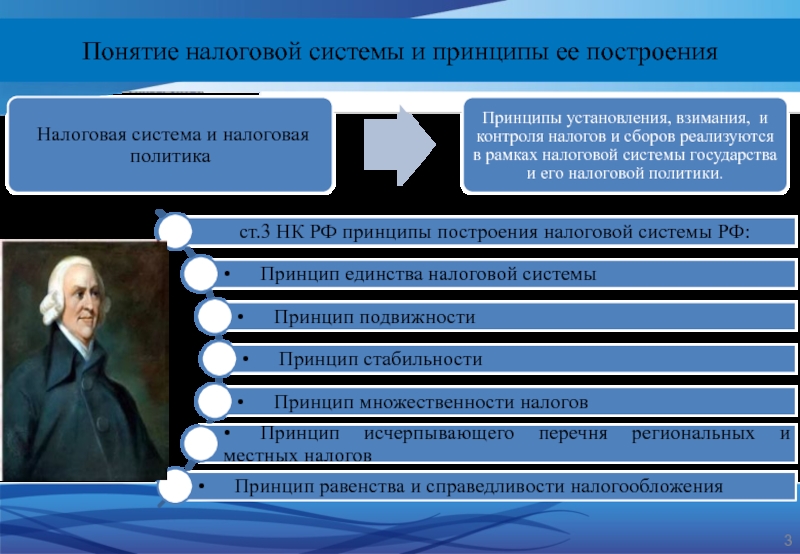

Слайд 3Понятие налоговой системы и принципы ее построения

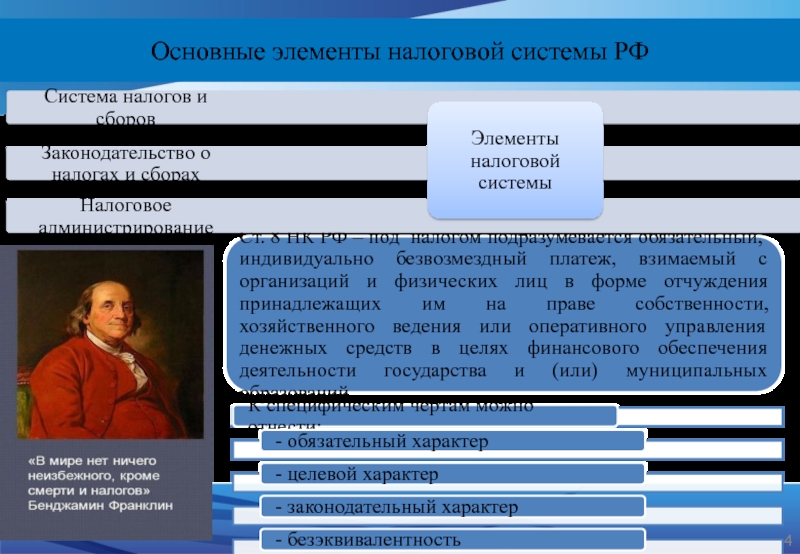

Слайд 4Основные элементы налоговой системы РФ

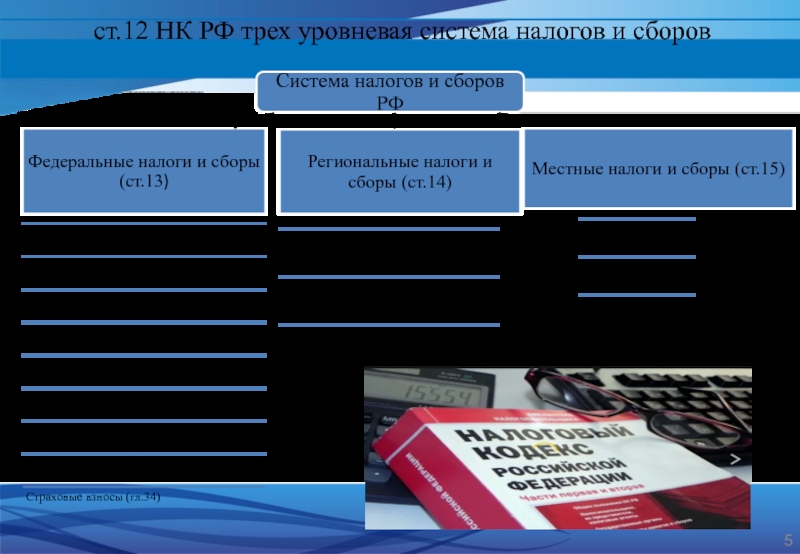

Слайд 5ст.12 НК РФ трех уровневая система налогов и сборов

Слайд 6Федеральными признаются налоги и сборы, устанавливаемые НК РФ и обязательные

к уплате на всей территории РФ. К ним относятся:

Налог на

добавленную стоимость –гл.21

Налог на прибыль организаций – гл.25

Акцизы – гл.22

Налог на доходы физических лиц – гл.23

Налог на добычу полезных ископаемых – гл.26

Водный налог - гл.25.2

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов – гл. 25.1

Государственная пошлина – гл. 25.3

9. Страховые взносы - гл.34

Слайд 7Региональными признаются налоги и сборы, устанавливаемые НК РФ и вводимые

в действие законами субъектов РФ и обязательные к уплате на

территории соответствующих субъектов РФ. К ним относятся:

Налог на имущество организаций -гл.30

Налог на игорный бизнес – гл. 29

Транспортный налог – гл.28

Слайд 8Местными признаются налоги и сборы, устанавливаемые НК РФ и вводимые

в действие нормативными правовыми актами представительных органов местного самоуправления и

обязательные к уплате на территории соответствующих муниципальных образований. К ним относятся:

Налог на имущество физических лиц –гл.32

Земельный налог - гл.31

Торговый сбор – гл.33

Региональные и местные налоги и сборы закрепляются в полном объеме за соответствующими бюджетами, а федеральные - являются регулирующими, т.е. распределяются между бюджетами в определенной пропорции (нормативам) в соответствии с Бюджетным законодательством РФ.

Слайд 9Основными источниками налоговых доходов консолидированного бюджета в 2018 (в %

к общему объему налоговых поступлений) являются:

НДПИ – 29% (23,8% -

2017 г)

Налог на прибыль – 19,0% (19% -2017)

НДФЛ – 17% (18,7 % -2017 г) 82% (79,2 % )

НДС– 17% (17,7% -2017 г)

Таким образом, около 80% всех налоговых поступлений обеспечивается федеральными налогами и сборами, которые формируют собственные налоговые доходы федерального бюджета (НДС, НП, НДПИ по отдельным видам добытых полезных ископаемых, акцизы, сборы за пользование объектами водных биологических ресурсов, водный налог), доходы бюджетов субъектов РФ (НП, НДФЛ, акцизы на алкогольную продукцию, сборы за пользование объектами животного мира и водных биологических ресурсов, отдельные виды государственной пошлины), доходы местных бюджетов ( НДФЛ, отдельные виды государственная пошлина).

Слайд 11Бюджетное устройство России предполагает, что региональные и местные налоги служат

только добавкой к доходной части соответствующих бюджетов, главной частью которых

являются отчисления от федеральных налогов и сборов. Во многих развитых странах доля местных налогов и сборов составляет около 80%. В России этот показатель колеблется от 1,0 до 25 %.

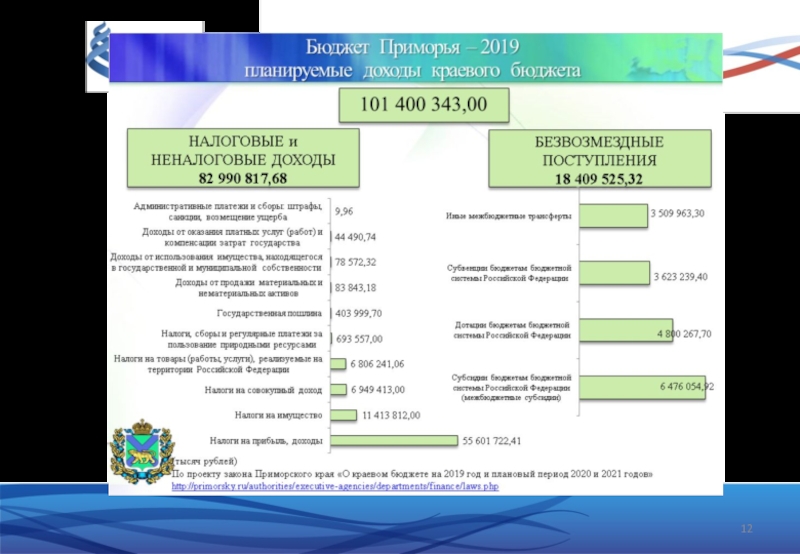

Структура доходов бюджета Приморского края (2019 г)

Налоговые – 79,84%

Неналоговые – 2,04%

Безвозмездные поступления – 18,12%

Структура налоговых доходов Бюджета ПК

Налоги на прибыль, доходы (НДФЛ, НП)– 67.16 %;

Акцизы -8,22 %;

Имущественные - 13,78 %

Прочие - 10, %

Таким образом, Федеральные налоги и сборы являются т.ж. основными бюджетообразующими налогами в структуре доходов бюджета Приморского края.

Слайд 132. Система налогового законодательства РФ - совокупность нормативных актов различного

уровня, содержащих нормы налогового права. Регулирует властные отношения по установлению,

введению, взиманию налогов и сборов, а т.ж отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий их должностных лиц, и привлечения к ответственности за совершение налогового правонарушения:

Законодательство РФ о налогах и сборах - состоит из Налогового Кодекса и федеральных налоговых законов. Налоговый Кодекс – основной документ, регулирующий налоговую систему РФ, а также общие принципы её построения, в 2-х частях.

Законодательство субъектов РФ - состоит их законов и других нормативно-правовых актов о налогах и сборах субъектов РФ, принятых в соответствии с НК. Например, на территории Приморского края – Закон о налоге на имущество организации (№82 – КЗ), о транспортном налоге (№24-КЗ), налоге на игорный бизнес (№ 75 –КЗ).

Законодательство местных органов самоуправления - состоит из нормативно-правовых актов о налогах и сборах представительных органов муниципальных образований, принятых в соответствии с НК. Например, Решение Думы №108 от 28.10.2005 г. Владивостока «О земельном налоге в г. Владивостоке».

Слайд 14Современное российское налоговое законодательство претерпевает множество изменений в процессе осуществления

налоговой реформы, основной целью которой является формирование конкурентоспособной налоговой системы

путём:

выравнивания условий налогообложения для всех налогоплательщиков через устранение необоснованных налоговых льгот, упорядочение определения налоговых баз по отдельным налогам; выравнивания налоговой нагрузки по отдельным отраслям экономики через снижение налоговой нагрузки на обрабатывающие отрасли и сферу услуг;

повышения инвестиционной и инновационной активности через повышение доходности на вложенные инвестиции по сравнению с другими странами и снижения налогов для высокотехнологичных предприятий;

повышения качества системы налогового администрирования при одновременном снижении административной нагрузки на налогоплательщика и повышении прозрачности налоговых процедур (через совершенствование механизмов налоговых проверок, декларирования, создания единой системы учёта доходов и расходов налогоплательщиков).

Слайд 15Изменения и дополнения в НК РФ

Глава 3.1. КОНСОЛИДИРОВАННАЯ ГРУППА НАЛОГОПЛАТЕЛЬЩИКОВ

Консолидированной

группой налогоплательщиков признается добровольное объединение налогоплательщиков налога на прибыль организаций

на основе договора о создании консолидированной группы налогоплательщиков в порядке и на условиях, которые предусмотрены НК РФ, в целях исчисления и уплаты налога на прибыль организаций с учетом совокупного финансового результата их хозяйственной деятельности.

Глава 3.2. ОПЕРАТОР НОВОГО МОРСКОГО МЕСТОРОЖДЕНИЯ УГЛЕВОДОРОДНОГО СЫРЬЯ

Глава 3.3. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ ПРИ РЕАЛИЗАЦИИ РЕГИОНАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Глава 3.4. КОНТРОЛИРУЕМЫЕ ИНОСТРАННЫЕ КОМПАНИИ И КОНТРОЛИРУЮЩИЕ ЛИЦА

Раздел V.1. ВЗАИМОЗАВИСИМЫЕ ЛИЦА. ОБЩИЕ ПОЛОЖЕНИЯ О ЦЕНАХ И НАЛОГООБЛОЖЕНИИ. НАЛОГОВЫЙ КОНТРОЛЬ В СВЯЗИ С СОВЕРШЕНИЕМ СДЕЛОК МЕЖДУ ВЗАИМОЗАВИСИМЫМИ ЛИЦАМИ. СОГЛАШЕНИЕ О ЦЕНООБРАЗОВАНИИ

Раздел V.2. НАЛОГОВЫЙ КОНТРОЛЬ В ФОРМЕ НАЛОГОВОГО МОНИТОРИНГА

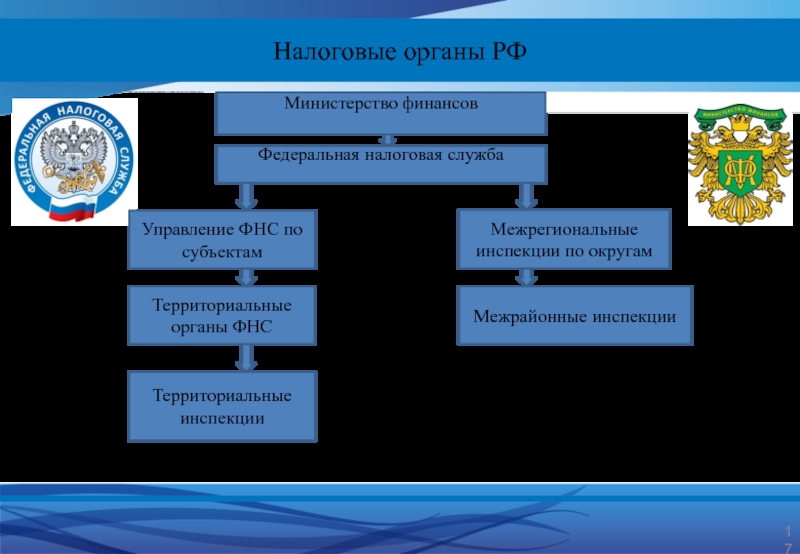

Слайд 17Налоговые органы РФ

Министерство финансов

Федеральная налоговая служба

Управление ФНС по субъектам

Территориальные органы

ФНС

Территориальные инспекции

Межрегиональные инспекции по округам

Межрайонные инспекции

Слайд 18Статья 9 части 1 Налогового Кодекса определяет общий перечень участников

налоговых правоотношений.

Налогоплательщики, плательщики сборов и страховых взносов.

Ими признаются организации

и физические лица, в том числе предприниматели, на которых в соответствии с НК возложена обязанность уплачивать законно установленные налоги, сборы и взносы.

Организации - юридические лица, образованные в соответствии с законодательством Российской Федерации (далее - российские организации), а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории РФ (иностранные организации).

В установленных НК случаях, налогоплательщиками признаются иностранные структуры без образования юридического лица (фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления).

Филиалы и иные обособленные подразделения российских организаций не являются самостоятельными налогоплательщиками, а исполняют обязанности головной организации по уплате налогов, сборов, страховых взносов по месту нахождения этих филиалов и иных обособленных подразделений.

Слайд 19Физические лица - граждане Российской Федерации, иностранные граждане и лица

без гражданства;

Налоговое право обычно подразделяет их на резидентов (налоговых)

данной страны и нерезидентов, при применении некоторых налоговых режимов и норм учитывается также гражданство или подданство данного лица (США, Франция). Как резидент данной страны, лицо ответственно за уплату в ней налогов со всех своих доходов, включая источники, находящиеся за ее пределами. Нерезиденты должны уплачивать налог в этой стране только с доходов, получаемых из источников на ее территории.

Индивидуальные предприниматели - физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также главы крестьянских (фермерских) хозяйств.

Права и обязанности налогоплательщиков установлены в статьях 21, 22, 23 первой части НК. Учет организаций и физических лиц, порядок постановки на налоговый учет – ст. 83,84, 85 НК РФ

Слайд 202. Налоговые агенты – лица, на которых возложена обязанность по

исчислению, удержанию и перечислению в бюджет за налогоплательщика установленных налоговых

платежей. (коммерческие, некоммерческие организации, ИП – выплачивающие налогооблагаемые доходы ф. л. и организациям, таможенные органы, нотариусы и др.)

Обязанности налоговых агентов установлены в пункте 3 статьи 24 НК, а права те же, что и налогоплательщиков

3. Представители налогоплательщиков. Налогоплательщики и плательщики сборов имеют право выбрать лицо, которое будет представлять их интересы, осуществлять определённые действия или выполнять предусмотренные налоговыми законами обязанности (налоговые представители организаций, таможенные брокеры т.д.)

Представительство может осуществляться как законными, так и уполномоченными представителями. (ст. 27 и 29 НК).

Слайд 214. Налоговые органы – единая централизованная система контроля за соблюдением

законодательства о налогах и сборах, правильностью исчисления и своевременностью внесения

в бюджет налоговых и иных обязательных платежей. ФНС России также является уполномоченным федеральным органом исполнительной власти, осуществляющим государственную регистрацию юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств.

Права и обязанности налоговых органов зафиксированы в статьях 31, 32 НК, а обязанности должностных лиц – в ст. 33.

Среди наиболее важных этапов налогового контроля можно выделить:

1) регистрация и учет налогоплательщиков;

2) прием налоговой и бухгалтерской (финансовой) отчетности;

3) проведение камеральных (ст.88 НК РФ) и выездных проверок (ст 89 НК РФ) и оформление их результатов. Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора, плательщиков страховых взносов, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных НК РФ. Новая форма –налоговый мониторинг (р. V.2 НК РФ).

5. Таможенные органы - имеют полномочия налоговых органов в отношении налогов и сборов, уплачиваемых при пересечении таможенной границы РФ.

Слайд 22Согласно статье 17 НК, налог считается установленным, когда определены следующие

основные элементы налогообложения:

налогоплательщики (субъект налога);

объект налогообложения;

налоговая база;

налоговая ставка;

порядок исчисления налога;

порядок

и сроки уплаты налога

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены НК, могут устанавливаться особенности определения налоговой базы, налоговые ставки, налоговые льготы, основания и порядок их применения.

При установлении местных сборов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены НК, ставки сборов, а также могут устанавливаться льготы по уплате сборов, основания и порядок их применения.

Слайд 23Объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль, доход,

расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику,

с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога (ст.38 - 43 НК РФ).

Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй НК РФ.

Реализацией товаров, работ или услуг организацией или индивидуальным предпринимателем признается соответственно передача на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ одним лицом для другого лица, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных настоящим Кодексом, передача права собственности на товары, результатов выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу - на безвозмездной основе.

Слайд 24Имущество - виды объектов гражданских прав (за исключением имущественных прав),

относящихся к имуществу в соответствии с Гражданским кодексом РФ: недвижимое

имущество, транспортные средства, ценные бумаги, общая сумма активов (имущества) лица. Налоги на отдельные виды имущества и на общую сумму имущества могут применяться в отношении граждан и юридических лиц.

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами "Налог на доходы физических лиц", "Налог на прибыль организаций" НК РФ: доходы от предпринимательской деятельности (граждан и компаний), заработная плата, доходы от самостоятельной профессиональной деятельности, дивиденды, проценты, роялти, прирост капитала.

Дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации

Слайд 25Налоговая база – стоимостная, физическая или иная характеристика объекта налогообложения,

к которой применяется налоговая ставка. При измерении дохода или стоимости

товаров, работ и услуг, земли, имущества организации и физических лиц, применяется стоимостная характеристика (налог на прибыль организаций, НДФЛ, земельный налог, транспортный налог и др.).

При исчислении акцизов, транспортного налога, НДПИ на уголь и углеводороды, сборов за пользование объектов животного мира и водных биологических ресурсов – физическая характеристика (мощность двигателя, объём, вес и т.д.).

Слайд 26Налоговая ставка – размер налога на единицу налогообложения. Она устанавливается

в рублях(твёрдые ставки) и в процентах (адвалорные), а также есть

смешанные ставки (в рублях и процентах).

Различают общие ставки (НДФЛ – 13%, НДС – 20%), повышенные (НДФЛ – 35% для нерезидентов, пониженные, в том числе по НДС (НДС – 0%, 10%,) налог на прибыль – 0%;13%), НДПИ(0%)

В зависимости от порядка изменения ставок с ростом налоговой базы различают следующие методы налогообложения:

Равное налогообложение – сумма налога для каждого налогоплательщика одинакова (госпошлина).

Пропорциональное налогообложение – ставка налога для каждого налогоплательщика равна (НДФЛ, НДС).

Прогрессивное налогообложение – с ростом налоговой базы растёт налоговая ставка (нет такого налога в РФ).

Регрессивное налогообложение – с ростом налоговой базы уменьшается налоговая ставка (действовавший до 2010 г единый социальный налог (ЕСН); обязательные страховые взносы в Пенсионный фонд РФ).

Слайд 27Налоговый период – календарный год или иной период времени применительно

к отдельным налогам, по окончании которого определяется налоговая база и

исчисляется налоговая сумма.

Налоговые льготы – это предоставленные преимущества по сравнению с другими плательщиками, включая возможность не уплачивать налог или сбор или уплачивать его в меньшем размере. Налоговые льготы используются для сокращения налоговых обязательств юридических и физических лиц, а также отсрочки или рассрочки платежа.

Налоговые льготы предусматриваются только законодательством о налогах и сборах. Налоговым кодексом запрещено предоставление индивидуальных налоговых льгот.

Слайд 28Виды налоговых льгот

Понижение налоговой ставки;

Изъятия (освобождения) – освобождение от налогообложения

отдельных объектов налогов;

Они могут предоставляться как на постоянной основе, так

и на ограниченный срок, как всем, так и отдельным категориям налогоплательщиков (исключение – игорный бизнес).

Налоговые вычеты – льготы, направленные на сокращение:

налоговой базы (налоговые вычеты по НДФЛ);

суммы исчисленного налога ( расходы на обеспечение безопасных условий и охраны труда при исчислении НДПИ по углю, платежи в системе Платон при исчислении транспортного налога организациями)

Изменение сроков уплаты налогов и сборов . Основные формы изменения:

1. отсрочка, рассрочка– при наличии оснований и в порядке, установленных ст. 62 и 64 НК РФ

2. инвестиционный налоговый кредит – одна из форм изменения сроков уплаты налогов и сборов, имеющая специальные основания предоставления (статья 66 НК), отличающаяся большей продолжительностью (от 1 года до 5 лет), предоставляет возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Слайд 29Порядок исчисления налога

Согласно статье 52 НК налогоплательщик самостоятельно исчисляет сумму

налога, подлежащую уплате за налоговый период, исходя из налоговой базы,

ставки налога и налоговых льгот. В установленных НК РФ случаях

обязанность по определению суммы налога может быть возложена на налоговые органы (транспортный налог, земельный налог с физических лиц) или налогового агента (НДФЛ).

Сумма налога = Налоговая база * Налоговая ставка

Слайд 30Порядок исполнения обязанности по уплате налогов, сборов и страховых взносов

установлен статьями 44-48, 58 НК.

Налогоплательщик обязан самостоятельно и в сроки,

установленные налоговым законодательством (или досрочно) исполнить налоговые обязательства. В некоторых случаях налог могут уплачивать налоговые агенты (НДФЛ, налог на прибыль с дивидендов), представители или поручители налогоплательщика (НДФЛ за несовершеннолетних детей), иные лица (например, контрагенты). Сроки уплаты установлены применительно к каждому налогу и сбору Налоговым Кодексом, законами субъектов РФ и органов местного самоуправления и определяются календарной датой или истечением определённого периода времени. Уплата налога производится разовым платежом всей суммы (или в ином установленном порядке) в наличной или безналичной форме, в т.ч. через личный кабинет налогоплательщика (ст.11.2 НК РФ).

Несвоевременная уплата налога – основание для уплаты пени. Обязанность по уплате налога прекращается по основаниям, предусмотренным пунктом 3 статьи 44 НК.

Наряду с добровольным исполнением обязательств НК РФ предусматривает и принудительное их исполнение с различной процедурой взыскания для налогоплательщиков – ф.л. (только в судебном порядке) и налогоплательщиков – организаций и ИП (бесспорное обращение взыскания на имущество) (ст. 46-48 НК РФ).

Налоговые режимы

Совокупность федеральных, региональных и местных налогов и сборов, установленных НК РФ и федеральными законами, и подлежащих уплате организациями и физическими лицами следует считать общим режимом налогообложения.

Организация всегда выступает в качестве налогового агента по НДФЛ, однако, в зависимости от отраслевой принадлежности, вида экономической деятельности, уплачивает налоги в расширенном или суженном составе. Так, кроме налога на прибыль (НП) и НДС, недропользователи уплачивают налог на добычу полезных ископаемых; гидроэнергетики и лесосплавщики – водный налог, производители подакцизных товаров - акцизы, рыбохозяйственные организации – сборы за пользование объектами водных биологических ресурсов.

Слайд 32Специальный налоговый режим - это особый порядок исчисления и уплаты

налогов, который может предусматривать освобождение от обязанности по уплате совокупности

установленных федеральных, региональных и местных налогов и сборов и предусматривать федеральные налоги, не установленные ст.13 НК РФ.

К специальным налоговым режимам относятся:

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) – Гл. 26.1;

2) упрощенная система налогообложения –Гл.26.2;

3) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности –Гл.26.3;

4) система налогообложения при выполнении соглашений о разделе продукции – Гл.26.4.

5) патентная система налогообложения – Гл.26.5.

Слайд 33Специальные налоговые режимы

В рамках специального налогового режима формируется особый порядок

налогообложения, отличительной особенностью которого являются:

1) сокращение числа налогов (замена единым

налогом совокупности федеральных, региональных, местных налогов и сборов) и налоговой нагрузки. Применение УСН, ЕНВД и ЕСХН организациями предусматривает освобождение от обязанности по уплате налогов на прибыль и на имущество организаций (за исключением налога, уплачиваемого в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с НК), НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию России.

Индивидуальные предприниматели освобождаются от обязанности по уплате НДФЛ (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 НК), НДС (за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ).

2) для ограниченной категории налогоплательщиков и видов деятельности (субъекты МБ, сельхозпроизводители, разработка недр и др.)

3)Упрощение процедуры расчета и составления налоговой отчетности.

п

Слайд 34Таблица 1.– Характеристика основных режимов налогообложения

Источник: Налоговый кодекс РФ, ч.2

Слайд 35 Налоговые правонарушения

и ответственность за их совершение

Налоговое правонарушение – виновно совершённое

противоправное деяние (действие или бездействие) налогоплательщика, налогового агента или их представителей, за которое установлена юридическая ответственность (налоговая, гражданская, уголовная, дисциплинарная, материальная). Юридическую ответственность несут организации и физические лица с 16 лет.

Налоговая ответственность – применение налоговых санкций за совершение налогового правонарушения уполномоченными органами к налогоплательщику. Условия привлечения к налоговой ответственности установлены ст. 108,110,11,112. Срок давности привлечения к ответственности -ст.113, 115

Налоговая санкция – мера ответственности за совершение налогового правонарушения. Они устанавливаются и применяются в виде денежных взысканий – штрафов в размерах, предусмотренных главами 16 и 18 НК РФ

Например, ст 116 НК РФ устанавливается ответственность за уклонение от постановки на учет в налоговом органе. Нарушение налогоплательщиком установленного срока подачи заявления о постановке на учет в налоговом органе влечет за собой взыскание штрафа в размере 10 тыс. руб., а ведение деятельности организацией или индивидуальным предпринимателем без постановки на учет -штраф в размере 10% доходов, полученных в результате такой деятельности, но не менее 40 тыс. руб.

Непредставление в установленный законодательством о налогах и сборах срок налоговой декларации (расчета по страховым взносам) в налоговый орган по месту учета - влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога (страховых взносов), подлежащей уплате (доплате) на основании этой декларации (расчета по страховым взносам), за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.

Слайд 36Налоговая политика государства

Важнейшим инструментом государства в реализации поставленных целей

является налоговая политика (искусство управления налоговыми отношениями). Манипулируя ею, государство

стимулирует экономическое развитие или сдерживает его. Однако главным направлением налоговой политики в конечном итоге является обеспечение экономического роста. На современном этапе и в среднесрочной перспективе приоритеты Правительства РФ в области налоговой политики остаются такими же, как и ранее - создание эффективной и стабильной налоговой системы, обеспечивающей бюджетную устойчивость в среднесрочной и долгосрочной перспективе. Основополагающим принципом любых возможных реформ и мер по настройке налоговой системы будет принцип фискальной нейтральности – не повышение налоговой нагрузки для добросовестных налогоплательщиков. Помимо налоговых условий, также важна и предсказуемость таких элементов фискальной системы, как неналоговые платежи и налоговые льготы.

В соответствии с Основными направлениями бюджетной, налоговой и таможенно-тарифной политики на 2018 год и на плановый период 2019 и 2020 годов предусматривается

-сокращение теневого сектора экономики в результате изменения администрирования доходных поступлений за счет:

полного охвата розничной торговой сети онлайн-кассами, которая обеспечивает онлайн-передачу данных на серверы ФНС;

Слайд 37- интеграции информационных систем и систем управления рисками налоговых и

таможенных органов;

- создание системы сквозного слежения движения товаров от

этапа таможенного оформления до реализации конечному потребителю и запуска пилотного проекта по внедрению этого проекта на территории ЕАЭС;

-постепенное распространение систем слежения (ЕГАИС, маркировка) на другие товарные группы;

-интеграция информационных массивов государственных внебюджетных фондов и налоговой службы;

-запуск единого государственного реестра записей актов гражданского состояния и создание федерального регистра сведений о населении;

-автообмен налоговой информацией в целях противодействия уклонению от уплаты налогов с использованием низконалоговых юрисдикций;

- предоставление инвестиционного налогового вычета по налогу на прибыль (действует с 01.01.2018); включение в состав безнадежных долгов, уменьшающих налогооблагаемую базу по налогу на прибыль, задолженности гражданина, призванного банкротом (действует с 01.01.2018).

В части неналоговых платежей совместно с деловым сообществом будет завершена работа по систематизации и законодательному закреплению единых правил их установления и взимания – своего рода кодекс неналоговых платежей (разработан проект федерального закона «О регулировании отдельных обязательных платежей юридических лиц и индивидуальных предпринимателей»). Это должно, с одной стороны, сделать условия ведения бизнеса более прозрачными и предсказуемым, а с другой – повысить эффективность администрирования таких платежей.

Слайд 38Налоговая нагрузка

Налоговая нагрузка на макроуровне характеризуется долей налогов в валовом

внутреннем продукте (ВВП), величина которой показывает, какое количество налоговых платежей

взимается с каждого рубля ВВП.

Налогоёмкость = Общая ∑ налоговых платежей / ВВП

Анализ ее уровня показывает, что эта величина с 2009 г . снижается с 36% ВВП и на протяжении 4 лет оставались на одном уровне ( в диапазоне 31% - 32% ВВП) , а без учета рентной составляющей (организаций , осуществляющих деятельность в области добычи сырой нефти и газа) - на уровне 25 – 26 %, что сопоставимо со средней величиной налоговой нагрузки в странах ОЭСР - 33-34%. . При этом фискальная нагрузка не включает в себя различного рода неналоговые платежи, которые хотя и установлены законодательством, но не являются предметом регулирования законодательства о налогах и сборах или таможенных платежах. По-прежнему, существенную долю доходов бюджета составляют доходы от обложения налогами и пошлинами добычи и экспорта нефти, газа и нефтяной продукции ( 9-10% в ВВП).

Налоговая нагрузка на микроуровне рассчитывается с применением различных методик и – показывает, какая часть добавленной стоимости изымается в гос бюджет.

НН = ∑ налоговых платежей / выручка от реализации (методика Минфина РФ)

НН = общая ∑ причитающихся к уплате налоговых платежей (без НДФЛ) +страховые премии на обязательное социальное страхование ответственности опасных производственных объектов / добавленная стоимость – Амортизация (Методика РСПП)

Средняя налоговая нагрузка по видам экономической деятельности (без нефтегазового сектора) – 26,2%

Слайд 39Доходы бюджета расширенного правительства Российской Федерации в 2010-2016 гг. (%

к ВВП)

Источник: ВВП – Росстат (данные по состоянию на 31.03.2017),

доходы бюджета расширенного правительства – Федеральное казначейство

Налоговая нагрузка в

РФ по основным видам экономической деятельности за 2013-2017 гг. (в процентах)