Слайд 1Резерв предстоящих расходов на оплату отпусков

Выполнила: Мария Кайсина

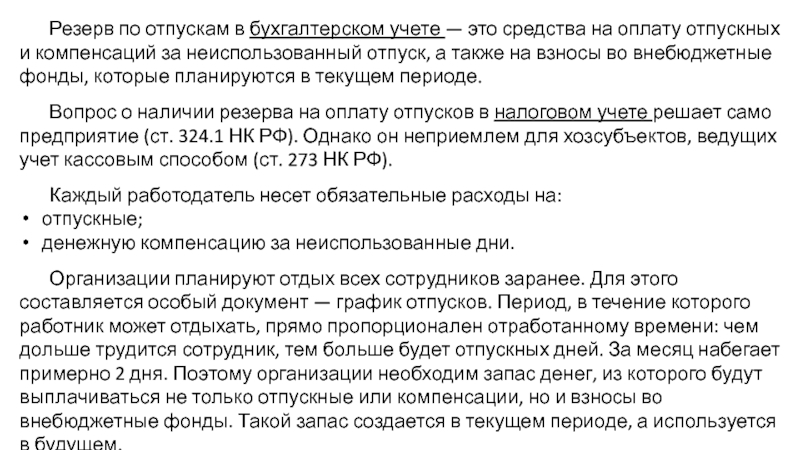

Слайд 2 Резерв по отпускам в бухгалтерском учете — это средства на

оплату отпускных и компенсаций за неиспользованный отпуск, а также на

взносы во внебюджетные фонды, которые планируются в текущем периоде.

Вопрос о наличии резерва на оплату отпусков в налоговом учете решает само предприятие (ст. 324.1 НК РФ). Однако он неприемлем для хозсубъектов, ведущих учет кассовым способом (ст. 273 НК РФ).

Каждый работодатель несет обязательные расходы на:

отпускные;

денежную компенсацию за неиспользованные дни.

Организации планируют отдых всех сотрудников заранее. Для этого составляется особый документ — график отпусков. Период, в течение которого работник может отдыхать, прямо пропорционален отработанному времени: чем дольше трудится сотрудник, тем больше будет отпускных дней. За месяц набегает примерно 2 дня. Поэтому организации необходим запас денег, из которого будут выплачиваться не только отпускные или компенсации, но и взносы во внебюджетные фонды. Такой запас создается в текущем периоде, а используется в будущем.

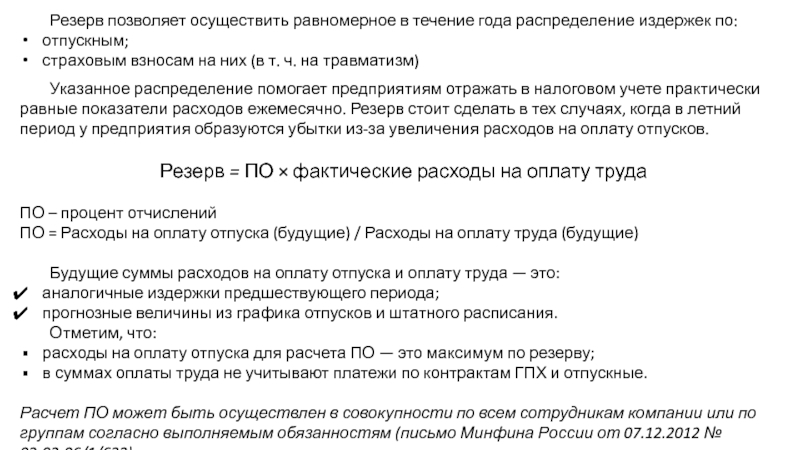

Слайд 3 Резерв позволяет осуществить равномерное в течение года распределение издержек по:

отпускным;

страховым

взносам на них (в т. ч. на травматизм)

Указанное распределение помогает

предприятиям отражать в налоговом учете практически равные показатели расходов ежемесячно. Резерв стоит сделать в тех случаях, когда в летний период у предприятия образуются убытки из-за увеличения расходов на оплату отпусков.

Резерв = ПО × фактические расходы на оплату труда

ПО – процент отчислений

ПО = Расходы на оплату отпуска (будущие) / Расходы на оплату труда (будущие)

Будущие суммы расходов на оплату отпуска и оплату труда — это:

аналогичные издержки предшествующего периода;

прогнозные величины из графика отпусков и штатного расписания.

Отметим, что:

расходы на оплату отпуска для расчета ПО — это максимум по резерву;

в суммах оплаты труда не учитывают платежи по контрактам ГПХ и отпускные.

Расчет ПО может быть осуществлен в совокупности по всем сотрудникам компании или по группам согласно выполняемым обязанностям (письмо Минфина России от 07.12.2012 № 03-03-06/1/632)

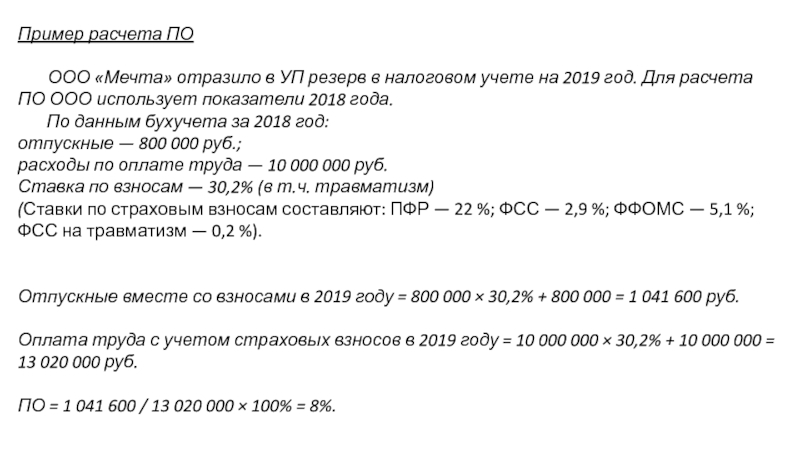

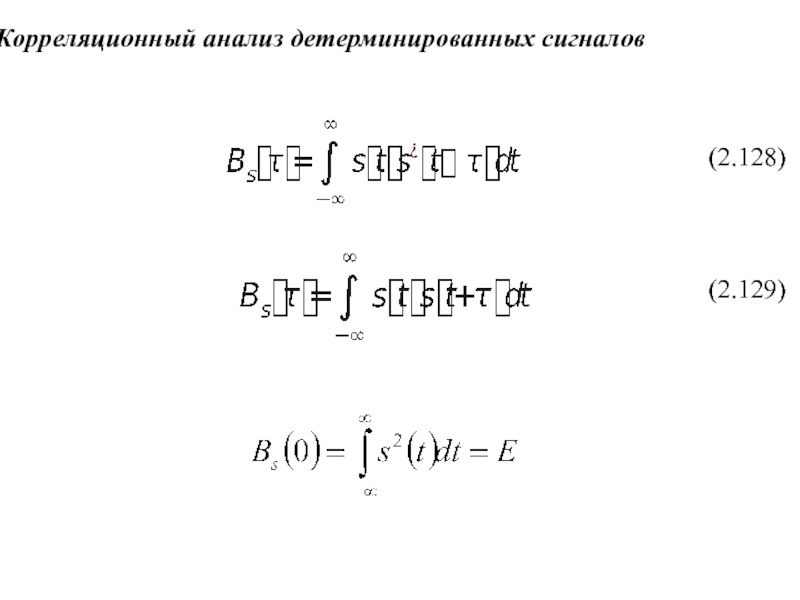

Слайд 4Пример расчета ПО

ООО «Мечта» отразило в УП резерв в налоговом

учете на 2019 год. Для расчета ПО ООО использует показатели

2018 года.

По данным бухучета за 2018 год:

отпускные — 800 000 руб.;

расходы по оплате труда — 10 000 000 руб.

Ставка по взносам — 30,2% (в т.ч. травматизм)

(Ставки по страховым взносам составляют: ПФР — 22 %; ФСС — 2,9 %; ФФОМС — 5,1 %; ФСС на травматизм — 0,2 %).

Отпускные вместе со взносами в 2019 году = 800 000 × 30,2% + 800 000 = 1 041 600 руб.

Оплата труда с учетом страховых взносов в 2019 году = 10 000 000 × 30,2% + 10 000 000 = 13 020 000 руб.

ПО = 1 041 600 / 13 020 000 × 100% = 8%.

Слайд 5 Отметим, что методы создания резерва в целях бухгалтерского учета могут

отличаться от вышеуказанного, в связи с чем в учете образуются

временные разницы согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» — отложенные налоговые обязательства (ОНО) и отложенные налоговые активы (ОНА). Если в налоговом учете резерв не создавался, то возникает ОНА, который списывается по ходу использования резерва в целях бухучета.

Минфин предложил три методики расчета резерва по отпускам в бухгалтерском учете:

По каждому сотруднику.

По всей организации.

По группам персонала.

Слайд 6Методика 1 : По каждому сотруднику

РО = К × ЗП,

где:

РО — резерв отпусков;

К — остаток неиспользованных сотрудником дней отдыха;

ЗП

— его среднедневной заработок.

ВАЖНО! Во всех трех случаях все данные берутся на день расчета.

Также надо определить сумму запаса на оплату страховых взносов. Для этого используется формула:

Рсв = К × ЗП × С, где

Рсв — запас расходов на страховые взносы;

С — ставка страховых взносов.

Просуммировав оба полученных значения, получим сумму, которую нужно зарезервировать для оплаты отдыха.

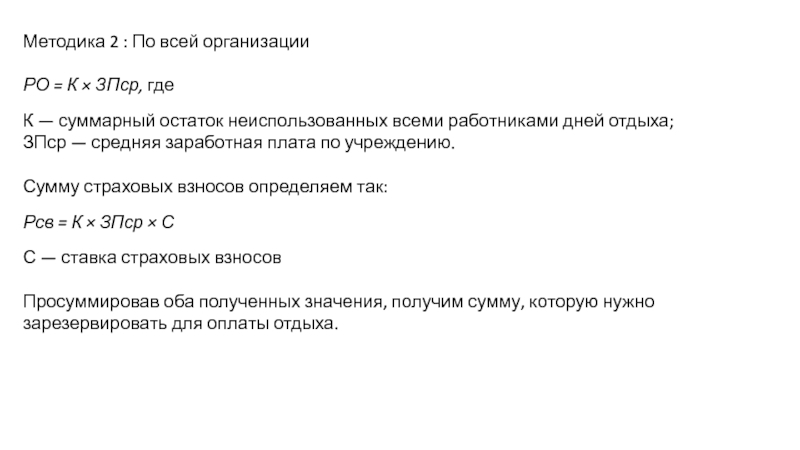

Слайд 7Методика 2 : По всей организации

РО = К × ЗПср,

где

К — суммарный остаток неиспользованных всеми работниками дней отдыха;

ЗПср

— средняя заработная плата по учреждению.

Сумму страховых взносов определяем так:

Рсв = К × ЗПср × С

С — ставка страховых взносов

Просуммировав оба полученных значения, получим сумму, которую нужно зарезервировать для оплаты отдыха.

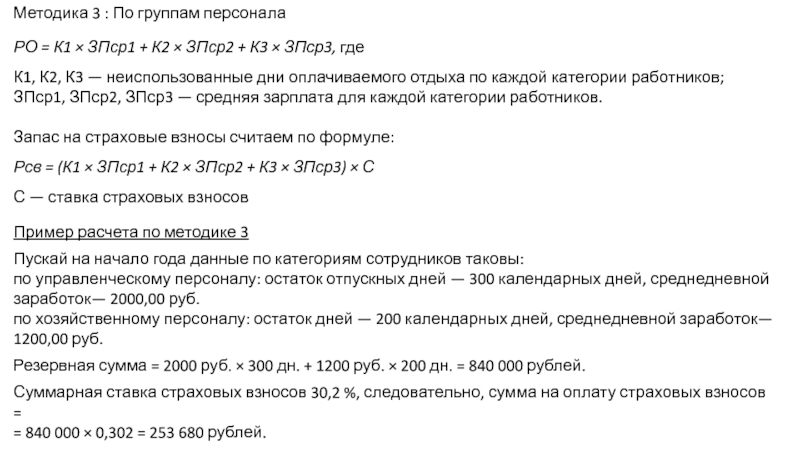

Слайд 8Методика 3 : По группам персонала

РО = К1 × ЗПср1

+ К2 × ЗПср2 + К3 × ЗПср3, где

К1, К2,

К3 — неиспользованные дни оплачиваемого отдыха по каждой категории работников;

ЗПср1, ЗПср2, ЗПср3 — средняя зарплата для каждой категории работников.

Запас на страховые взносы считаем по формуле:

Рсв = (К1 × ЗПср1 + К2 × ЗПср2 + К3 × ЗПср3) × С

С — ставка страховых взносов

Пример расчета по методике 3

Пускай на начало года данные по категориям сотрудников таковы:

по управленческому персоналу: остаток отпускных дней — 300 календарных дней, среднедневной заработок— 2000,00 руб.

по хозяйственному персоналу: остаток дней — 200 календарных дней, среднедневной заработок— 1200,00 руб.

Резервная сумма = 2000 руб. × 300 дн. + 1200 руб. × 200 дн. = 840 000 рублей.

Суммарная ставка страховых взносов 30,2 %, следовательно, сумма на оплату страховых взносов =

= 840 000 × 0,302 = 253 680 рублей.

Итого нужно зарезервировать 840 000 + 253 680 = 1 093 680 рублей.

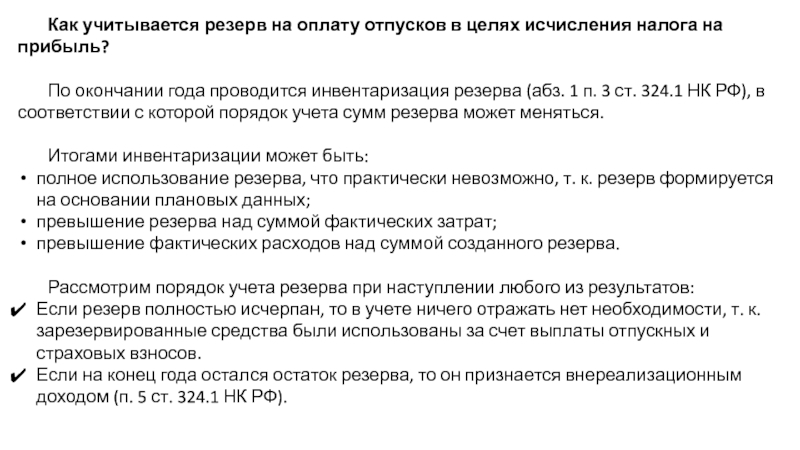

Слайд 9 Как учитывается резерв на оплату отпусков в целях исчисления налога

на прибыль?

По окончании года проводится инвентаризация резерва (абз. 1 п.

3 ст. 324.1 НК РФ), в соответствии с которой порядок учета сумм резерва может меняться.

Итогами инвентаризации может быть:

полное использование резерва, что практически невозможно, т. к. резерв формируется на основании плановых данных;

превышение резерва над суммой фактических затрат;

превышение фактических расходов над суммой созданного резерва.

Рассмотрим порядок учета резерва при наступлении любого из результатов:

Если резерв полностью исчерпан, то в учете ничего отражать нет необходимости, т. к. зарезервированные средства были использованы за счет выплаты отпускных и страховых взносов.

Если на конец года остался остаток резерва, то он признается внереализационным доходом (п. 5 ст. 324.1 НК РФ).

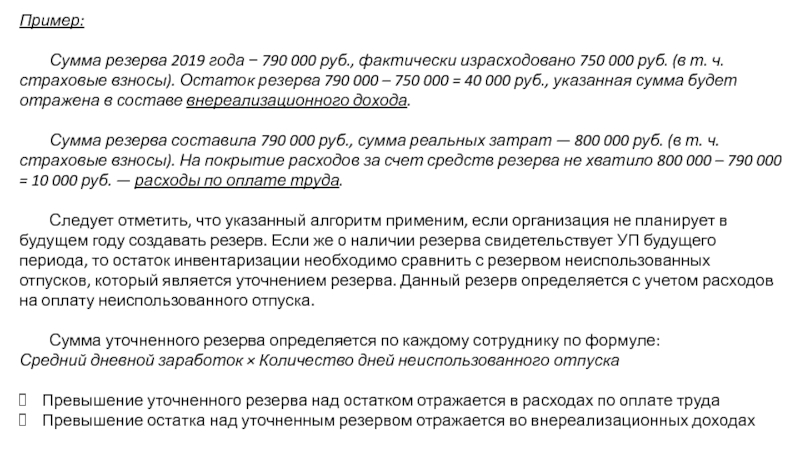

Слайд 10Пример:

Сумма резерва 2019 года − 790 000 руб., фактически израсходовано

750 000 руб. (в т. ч. страховые взносы). Остаток резерва

790 000 – 750 000 = 40 000 руб., указанная сумма будет отражена в составе внереализационного дохода.

Сумма резерва составила 790 000 руб., сумма реальных затрат — 800 000 руб. (в т. ч. страховые взносы). На покрытие расходов за счет средств резерва не хватило 800 000 – 790 000 = 10 000 руб. — расходы по оплате труда.

Следует отметить, что указанный алгоритм применим, если организация не планирует в будущем году создавать резерв. Если же о наличии резерва свидетельствует УП будущего периода, то остаток инвентаризации необходимо сравнить с резервом неиспользованных отпусков, который является уточнением резерва. Данный резерв определяется с учетом расходов на оплату неиспользованного отпуска.

Сумма уточненного резерва определяется по каждому сотруднику по формуле:

Средний дневной заработок × Количество дней неиспользованного отпуска

Превышение уточненного резерва над остатком отражается в расходах по оплате труда

Превышение остатка над уточненным резервом отражается во внереализационных доходах

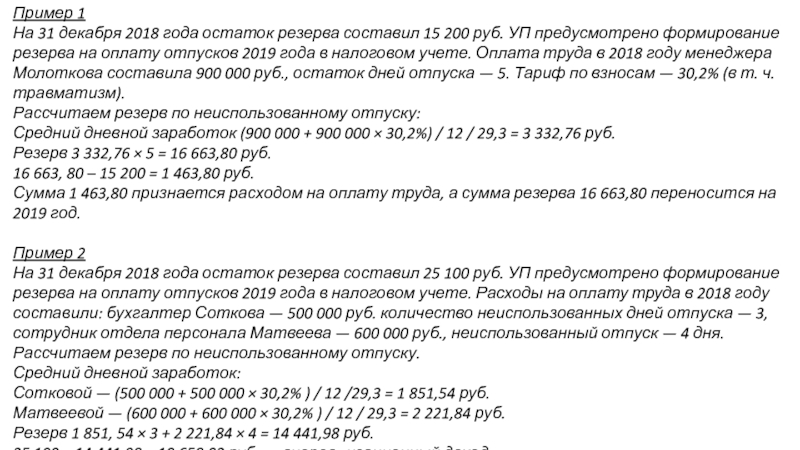

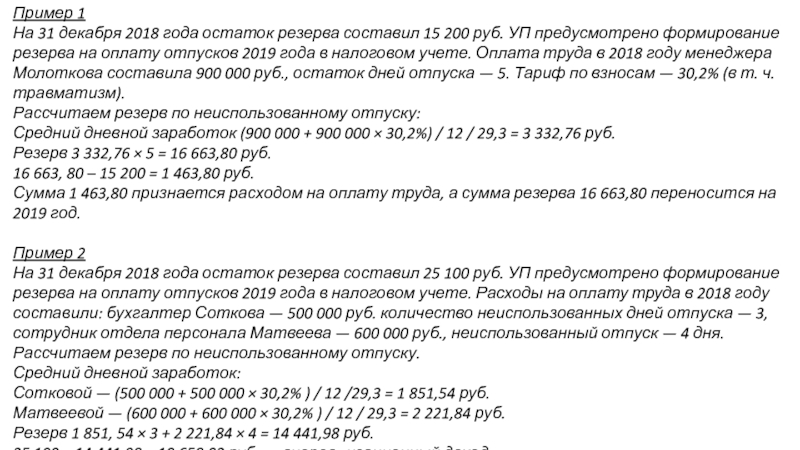

Слайд 11Пример 1

На 31 декабря 2018 года остаток резерва составил 15

200 руб. УП предусмотрено формирование резерва на оплату отпусков 2019

года в налоговом учете. Оплата труда в 2018 году менеджера Молоткова составила 900 000 руб., остаток дней отпуска — 5. Тариф по взносам — 30,2% (в т. ч. травматизм).

Рассчитаем резерв по неиспользованному отпуску:

Средний дневной заработок (900 000 + 900 000 × 30,2%) / 12 / 29,3 = 3 332,76 руб.

Резерв 3 332,76 × 5 = 16 663,80 руб.

16 663, 80 – 15 200 = 1 463,80 руб.

Сумма 1 463,80 признается расходом на оплату труда, а сумма резерва 16 663,80 переносится на 2019 год.

Пример 2

На 31 декабря 2018 года остаток резерва составил 25 100 руб. УП предусмотрено формирование резерва на оплату отпусков 2019 года в налоговом учете. Расходы на оплату труда в 2018 году составили: бухгалтер Соткова — 500 000 руб. количество неиспользованных дней отпуска — 3, сотрудник отдела персонала Матвеева — 600 000 руб., неиспользованный отпуск — 4 дня.

Рассчитаем резерв по неиспользованному отпуску.

Средний дневной заработок:

Сотковой — (500 000 + 500 000 × 30,2% ) / 12 /29,3 = 1 851,54 руб.

Матвеевой — (600 000 + 600 000 × 30,2% ) / 12 / 29,3 = 2 221,84 руб.

Резерв 1 851, 54 × 3 + 2 221,84 × 4 = 14 441,98 руб.

25 100 – 14 441,98 = 10 658,02 руб. — внереализационный доход.