Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

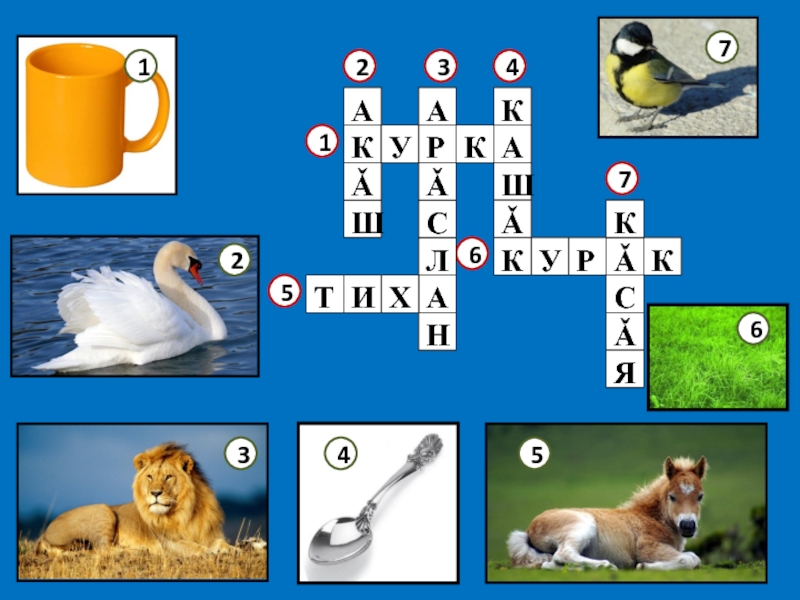

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

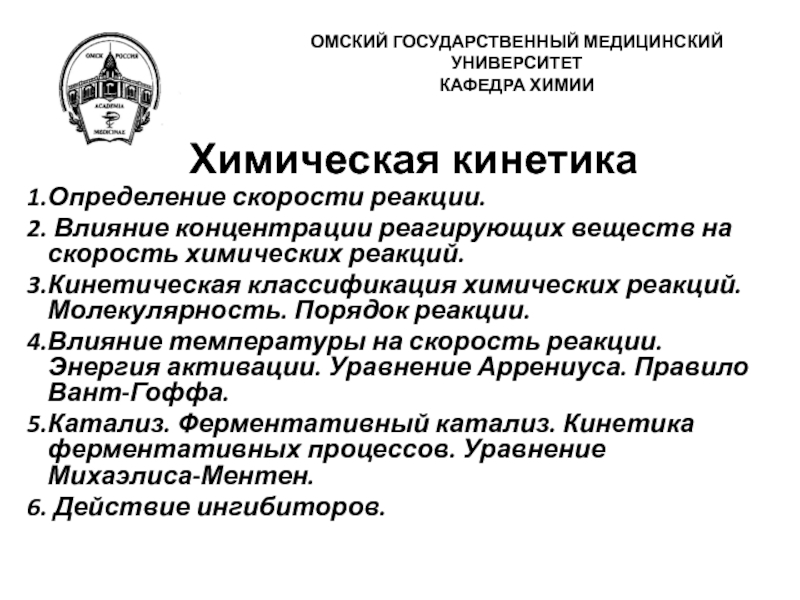

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Современный стратегический анализ

Содержание

- 1. Современный стратегический анализ

- 2. Тема 5. Стратегический портфельный анализОсобенности и модели

- 3. Классификация матриц стратегического анализаПортфельные матрицыматрица BCG;матрица GE

- 4. Вопрос 1. Особенности и модели портфельных стратегийСущность

- 5. Понятие и критерии Стратегической бизнес единицы (СБЕ)СБЕ

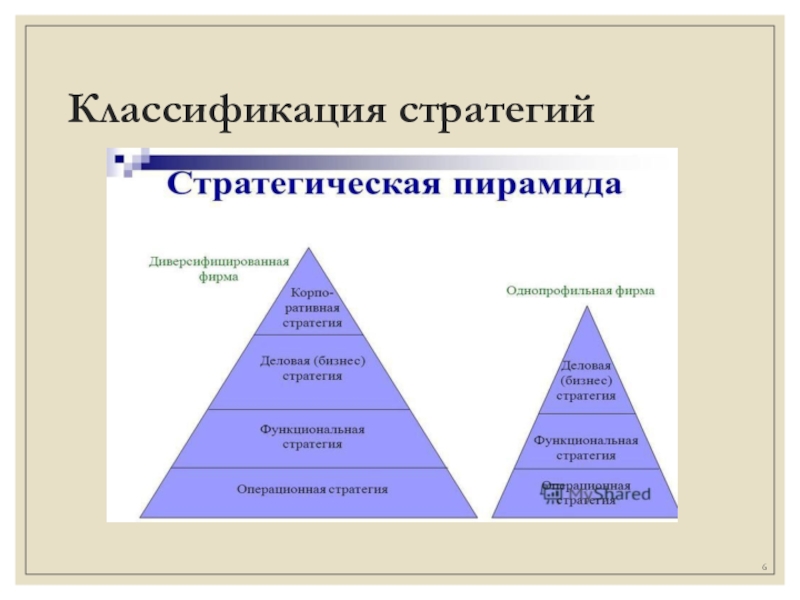

- 6. Классификация стратегий

- 7. Портфельная (корпоративная) стратегия – это…стратегия, определяющая общие

- 8. Портфельная стратегияЦелиОптимально распределить ограниченные ресурсы.Выбрать СБЕ для

- 9. Виды портфельных стратегий

- 10. Роль портфельного анализа в процессе принятия управленческих

- 11. Основные этапы портфельного анализа

- 12. Вопрос 2. Основные виды портфельных матрицМодель BCG

- 13. Модель BCG (Boston Consulting Group)Создана для анализа

- 14. Пример матрицы БКГ

- 15. Расшифровка матрицы БКГ«Звезды»Высокий рост объёма продаж и

- 16. Основные направления использования матрицы БКГБаланс портфеля.Достижение определённой

- 17. Преимущества матрицы БКГтеоретическая проработка взаимосвязи между финансовыми

- 18. Недостатки матрицы БКГСильное упрощение ситуации: в модели

- 19. Пример матрицы БКГ

- 20. Модель GE/McKinseyВ центре внимания модели GE/McKinsey находится

- 21. Особенности формирования матрицы GE/McKinsey1. Матрица представляет собой

- 22. Модель GE/McKinsey

- 23. Основные направления использования матрицы GE/McKinseyТри квадранта в

- 24. Основные направления использования матрицы GE/McKinsey2. Инвестирование в

- 25. Основные направления использования матрицы GE/McKinsey3. Выборочный сбор

- 26. Основные направления использования матрицы GE/McKinseyТри диагональные квадранта

- 27. Основные направления использования матрицы GE/McKinsey5. Стратегия сегментирования

- 28. Основные направления использования матрицы GE/McKinsey6. Стратегия «сбора

- 29. Основные направления использования матрицы GE/McKinseyТри квадранта справа

- 30. Основные направления использования матрицы GE/McKinsey8. Сбор урожая при

- 31. Основные направления использования матрицы GE/McKinsey9. Быстрый уход

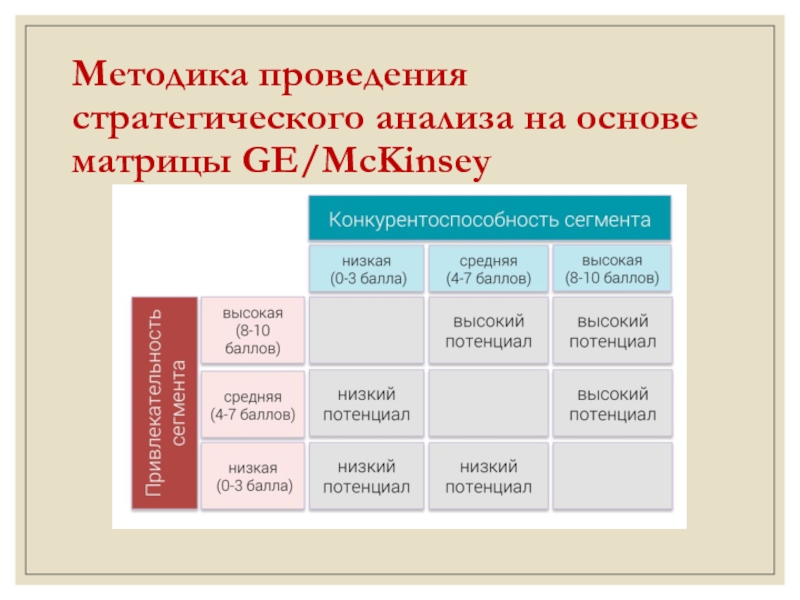

- 32. Методика проведения стратегического анализа на основе матрицы GE/McKinsey

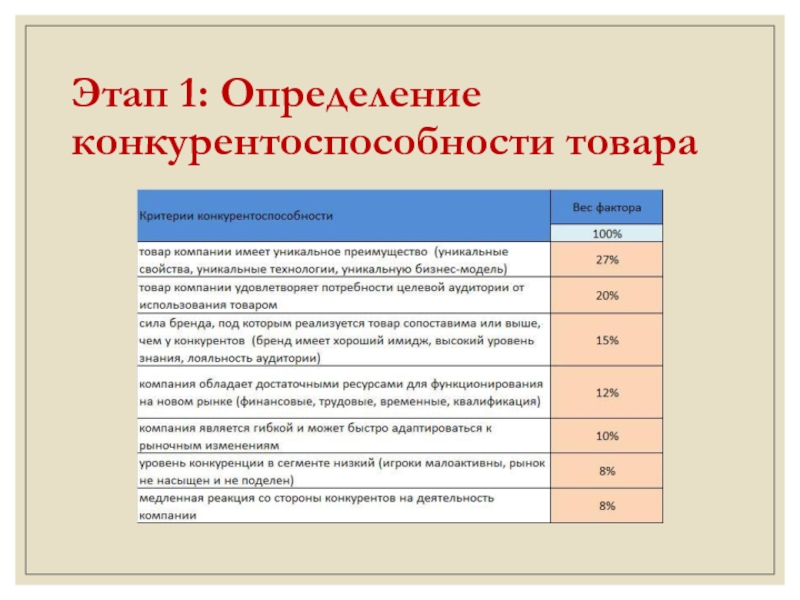

- 33. Этап 1: Определение конкурентоспособности товара

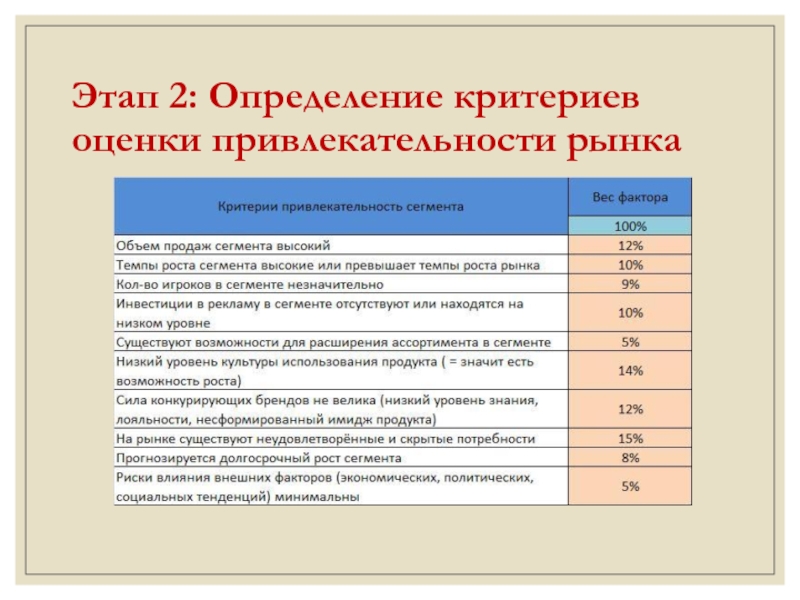

- 34. Этап 2: Определение критериев оценки привлекательности рынка

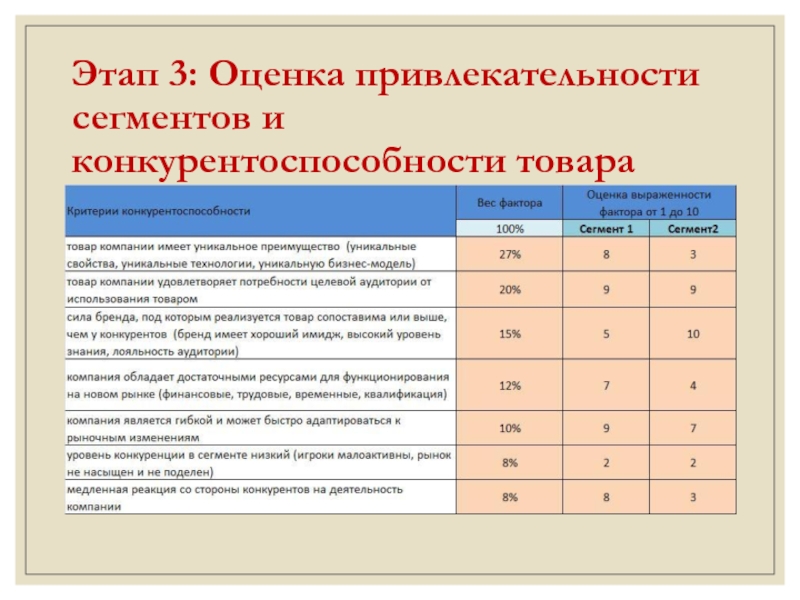

- 35. Этап 3: Оценка привлекательности сегментов и конкурентоспособности товара

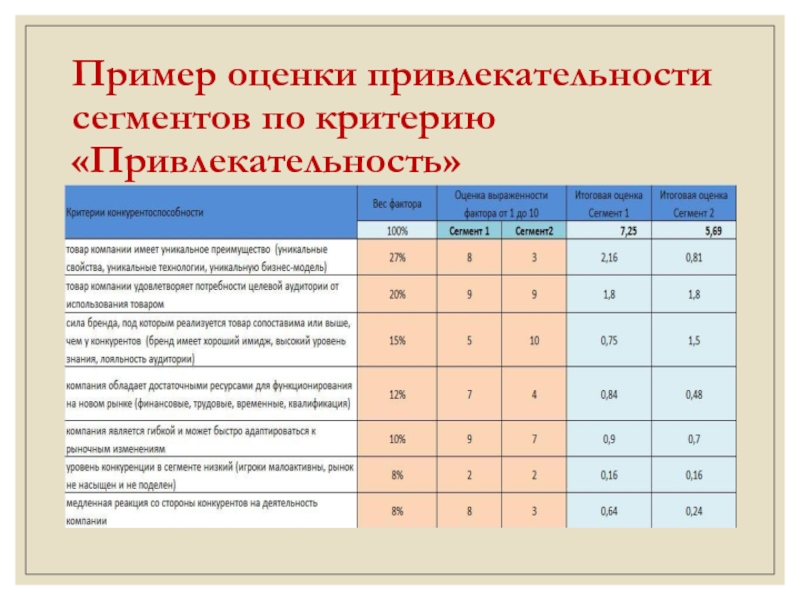

- 36. Пример оценки привлекательности сегментов по критерию «Привлекательность»

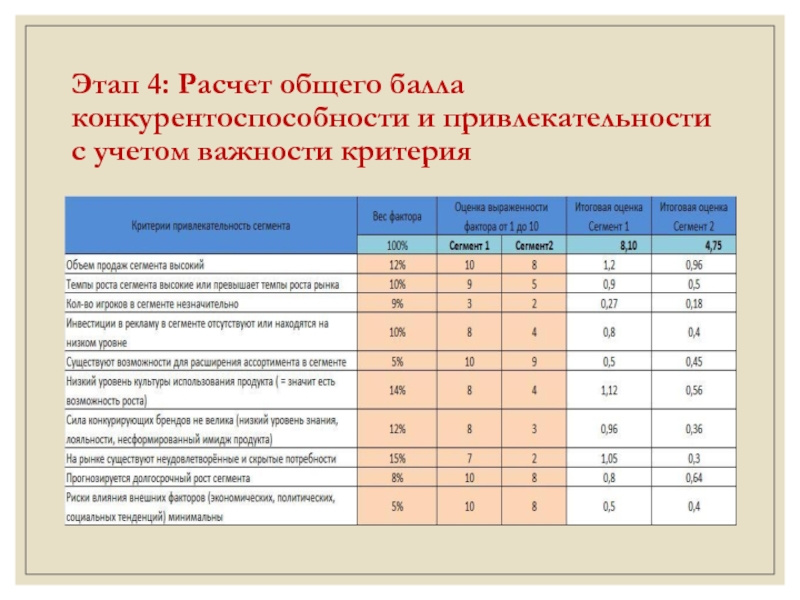

- 37. Этап 4: Расчет общего балла конкурентоспособности и привлекательности с учетом важности критерия

- 38. Этап 5: Размещение анализируемых сегментов и товаров в матрице

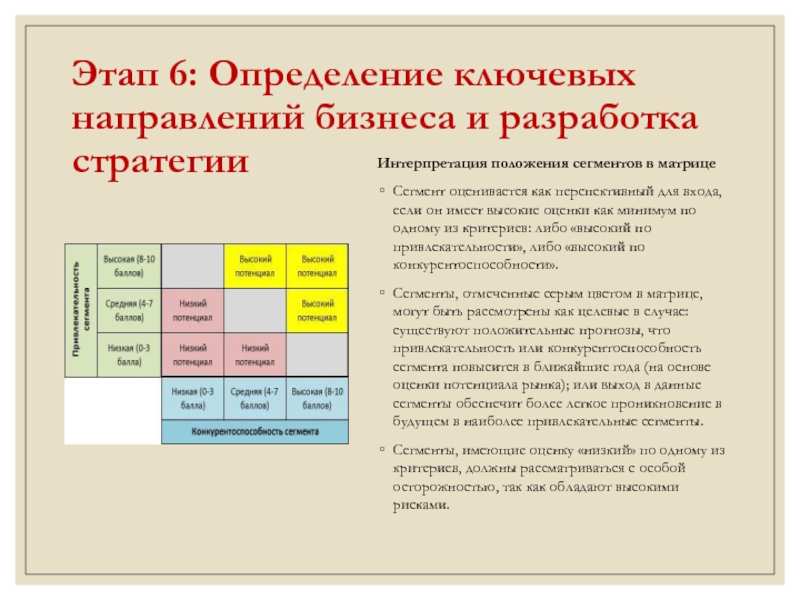

- 39. Этап 6: Определение ключевых направлений бизнеса и

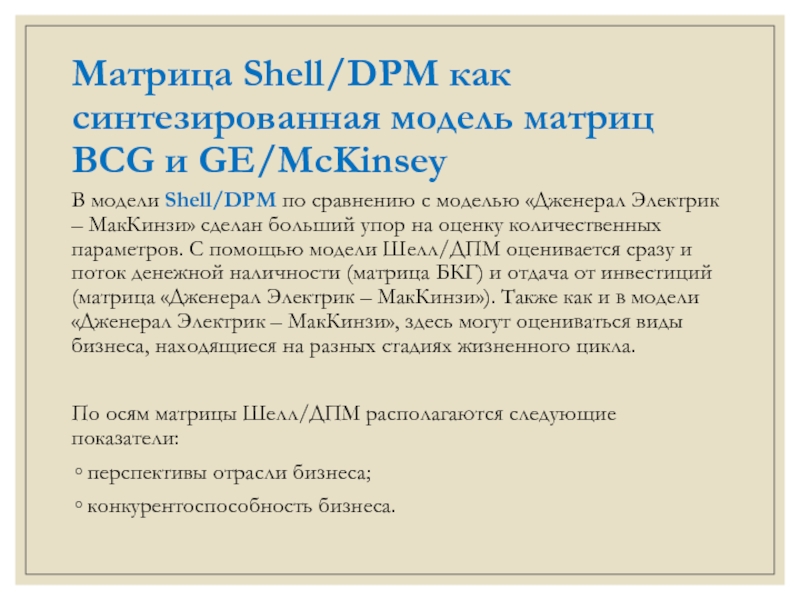

- 40. Матрица Shell/DPM как синтезированная модель матриц BCG

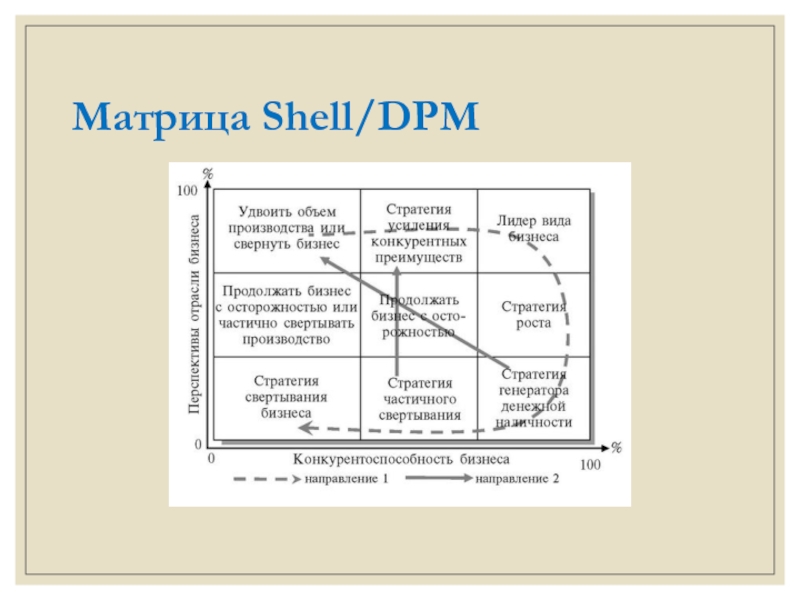

- 41. Матрица Shell/DPM

- 42. Основные стратегии матрицы Shell/DPMЛидер бизнеса – предприятие

- 43. Основные стратегии матрицы Shell/DPMСтратегия усиления конкурентных преимуществ

- 44. Основные стратегии матрицы Shell/DPMУдвоить объем производства или

- 45. Дополнительные рекомендации компании Shell к матрице (таблица

- 46. Вопрос 3. Использование матрицы ADL/LC (Arthur D.

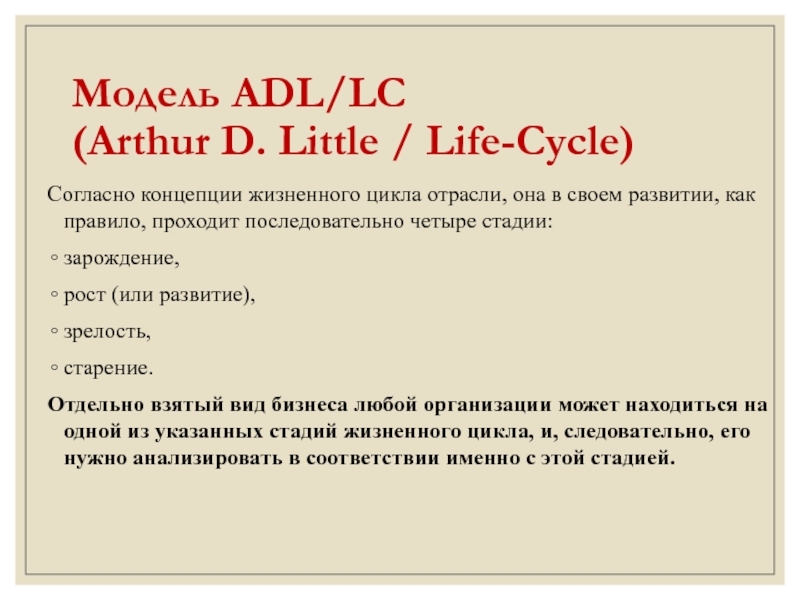

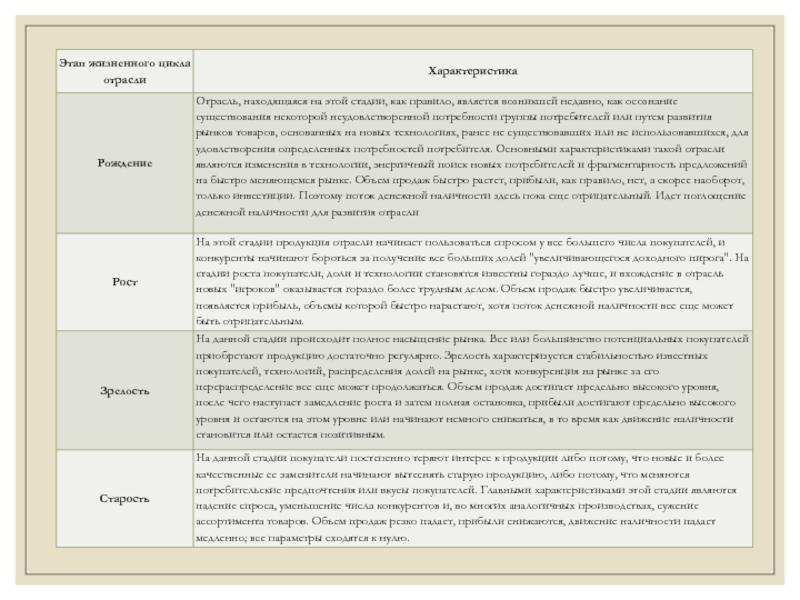

- 47. Согласно концепции жизненного цикла отрасли, она в

- 48. Слайд 48

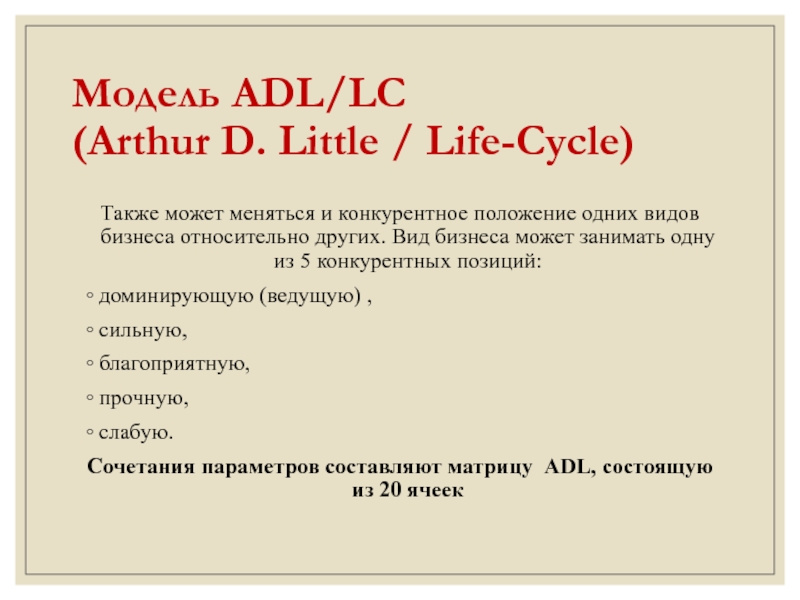

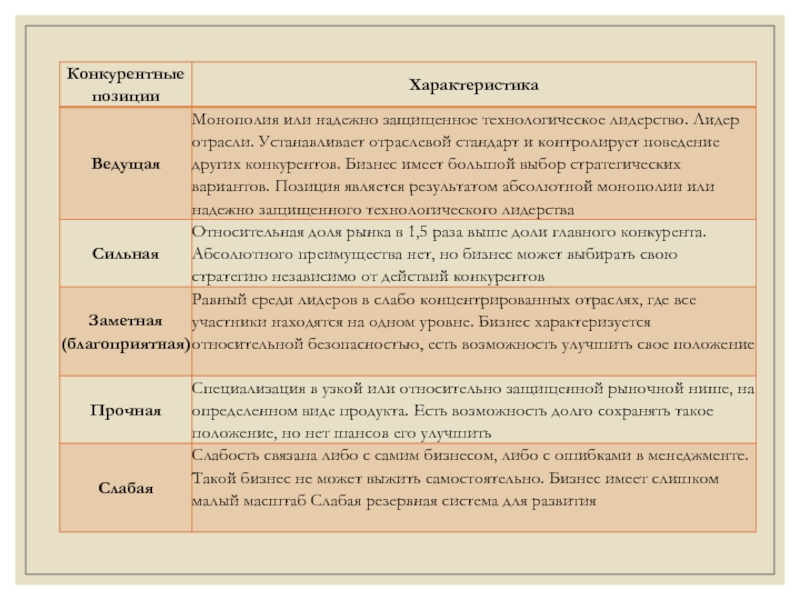

- 49. Также может меняться и конкурентное положение одних

- 50. Слайд 50

- 51. Слайд 51

- 52. Модель ADL/LC (Arthur D. Little / Life-Cycle)

- 53. Процесс стратегического анализа выполняется в три этапа.“Простой

- 54. Детализированная матрица ADL/LC

- 55. Детализированная матрица ADL/LC

- 56. Детализированная матрица ADL/LC

- 57. Детализированная матрица ADL/LC

- 58. Детализированная матрица ADL/LC

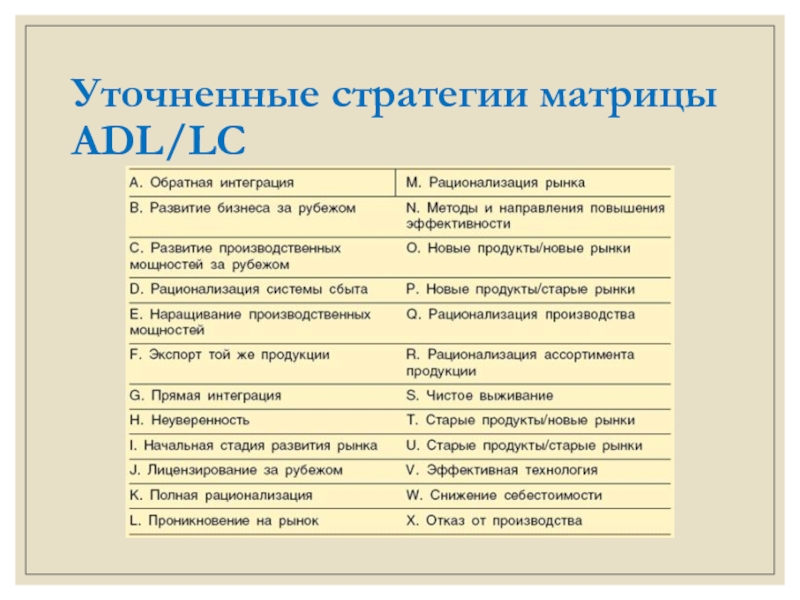

- 59. Уточненные стратегии матрицы ADL/LC

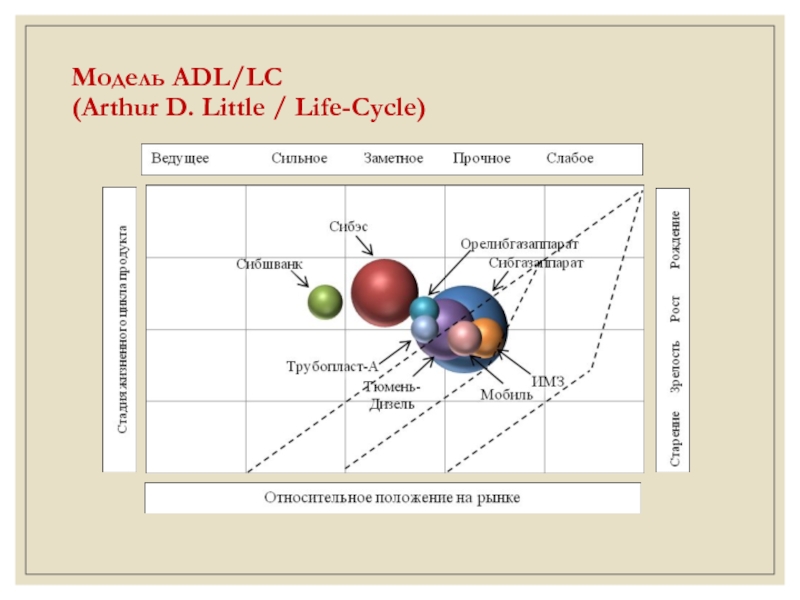

- 60. Модель ADL/LC (Arthur D. Little / Life-Cycle)

- 61. Основные недостатки матричного метода стратегического анализаПредположение об

- 62. Решение проблемы: формирование матрицы Портфельного Куба1. Внешние

- 63. Спасибо за внимание!

- 64. Скачать презентанцию

Слайды и текст этой презентации

Слайд 1Современный стратегический анализ

профессор департамента

Менеджмента

Чуб Анна Александровна

e-mail: AACHub@fa.ru

Слайд 2Тема 5. Стратегический портфельный анализ

Особенности и модели портфельных стратегий.

Основные виды

портфельных матриц.

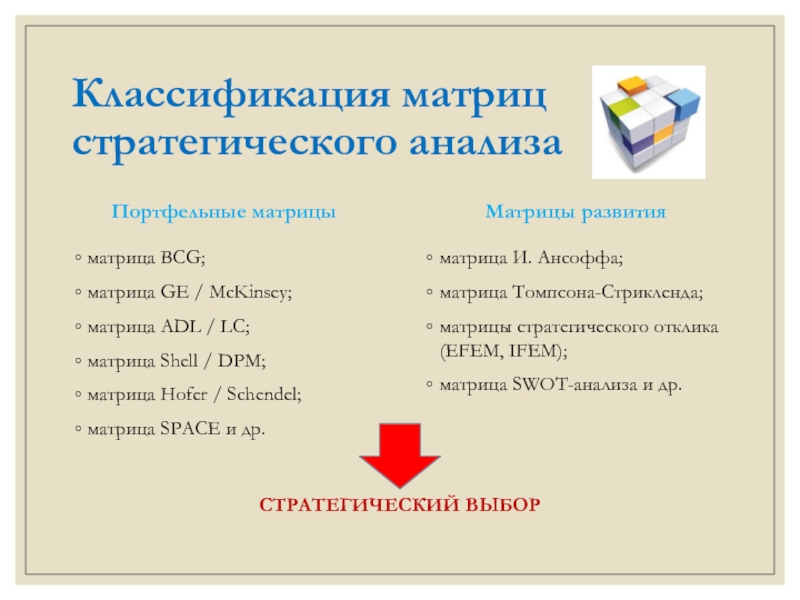

единиц.Слайд 3Классификация матриц стратегического анализа

Портфельные матрицы

матрица BCG;

матрица GE / McKinsey;

матрица ADL

/ LC;

матрица Shell / DPM;

матрица Hofer / Schendel;

матрица SPACE и

др.Матрицы развития

матрица И. Ансоффа;

матрица Томпсона-Стрикленда;

матрицы стратегического отклика (EFEM, IFEM);

матрица SWOT-анализа и др.

СТРАТЕГИЧЕСКИЙ ВЫБОР

Слайд 4Вопрос 1. Особенности и модели портфельных стратегий

Сущность портфельного анализа

Согласование бизнес-стратегий

или стратегий подразделений.

Распределение имеющихся ресурсов между СБЕ или хозяйственными подразделениями.

Анализ

портфельного баланса.Постановка стратегических задач.

Оценка необходимости и возможности проведения реструктуризации организации.

Слайд 5Понятие и критерии Стратегической бизнес единицы (СБЕ)

СБЕ должна иметь определённый

набор конкурентов.

Ценовые изменения должны одинаково воздействовать на всю продукцию СБЕ.

СБЕ

должна иметь определённый круг покупателей.В СБЕ изменения в качестве и в торговой марке влияют на всю продукцию.

Вся продукция СБЕ должна быть однородной и взаимозаменяемой.

Слайд 7Портфельная (корпоративная) стратегия – это…

стратегия, определяющая общие характеристики портфеля бизнесов

корпорации, с точки зрения отношения обязательств к доходу и способности

корпорации выплачивать дивиденды.стратегия показывающая, как управлять различными видами бизнеса, чтобы сбалансировать портфель товаров и услуг. Здесь принимаются вопросы о слиянии, приобретении или выходе из того или иного бизнеса. Именно на этом уровне определяется и согласовывается продуктовая стратегия предприятия.

стратегия, направленая на эффективное решение вопросов управления различными сферами деятельности организации с точки зрения их места и роли в удовлетворении нужд рынка и осуществления капиталовложений в каждую из сфер

Слайд 8Портфельная стратегия

Цели

Оптимально распределить ограниченные ресурсы.

Выбрать СБЕ для направления инвестиций.

Добиться сбалансированности

портфеля подразделений, находящихся на различных стадиях жизненного цикла.

Задачи

Обеспечить эффективную структуру

инвестицийСлайд 10Роль портфельного анализа в процессе принятия управленческих решений

Позволяет руководителю оценить

доходность и перспективность развития отдельных продуктов и СБЕ.

Дает возможность оценить

относительную привлека-тельность рынков и уровень конкурентоспособности компании на каждом из них.Слайд 12Вопрос 2. Основные виды портфельных матриц

Модель BCG (Boston Consulting Group).

Модель

GE/McKinsey.

Матрица Shell/DPM.

Матричная модель ADL/LC (Arthur D. Little / Life-Cycle).

Слайд 13Модель BCG (Boston Consulting Group)

Создана для анализа актуальности продуктов компании,

исходя из их положения на рынке относительно роста рынка данной

продукции и занимаемой выбранной для анализа компанией доли на рынке.В основу заложены две концепции:

жизненный цикл товара.

эффекта масштаба производства или кривой опыта.

На матрице по осям отображаются рост рынка (вертикальная ось) и доля рынка (горизонтальная ось).

Сочетание оценок этих двух показателей даёт возможность классифицировать товар, выделив четыре возможные роли товара для производящей или продающей его компании.

Слайд 15Расшифровка матрицы БКГ

«Звезды»

Высокий рост объёма продаж и высокая доля рынка.

Долю рынка необходимо сохранять и увеличивать. «Звезды» приносят очень большой

доход. Но, несмотря на привлекательность данного товара, его чистый денежный поток достаточно низок, так как требует существенных инвестиций для обеспечения высокого темпа роста.«Дойные коровы» («Денежные мешки»)

Высокая доля на рынке, но низкий темп роста объёма продаж. «Дойных коров» необходимо беречь и максимально контролировать. Их привлекательность объясняется тем, что они не требуют дополнительных инвестиций и сами при этом обеспечивают хороший денежный доход. Средства от продаж можно направлять на развитие «Трудных детей» и на поддержку «Звезд».

«Собаки» («Хромые утки», «Мертвый груз»)

Темп роста низкий, доля рынка низкая, продукт как правило низкого уровня рентабельности и требует большого внимания со стороны управляющего. От «Собак» нужно избавляться.

«Трудные дети» («Дикие кошки», «Темные лошадки», «Знаки вопроса», «Проблема»)

Низкая доля рынка, но высокие темпы роста. «Трудных детей» необходимо изучать. В перспективе они могут стать как звездами, так и собаками. Если существует возможность перевода в звезды, то нужно инвестировать, иначе — избавляться.

Слайд 16Основные направления использования матрицы БКГ

Баланс портфеля.

Достижение определённой рыночной позиции, как

сформулированной цели для конкретного бизнеса в заданной стратегической перспективе.

Привлекательность продуктов

в портфеле в смысле прибыльности или скорости роста.В какие конкретные сферы деятельности надо направить инвестиции или доходы в данный стратегический период?

Уровень соответствия другим видам бизнеса в плане создания синергии.

Слайд 17Преимущества матрицы БКГ

теоретическая проработка взаимосвязи между финансовыми поступлениями и анализируемыми

параметрами;

объективность анализируемых параметров (относительная рыночная доля и темп роста

рынка); наглядность получаемых результатов и простота построения;

позволяет сочетать анализ портфеля с моделью жизненного цикла товара;

проста и доступна для понимания;

легко разработать стратегию для бизнес-единиц и инвестиционную политику.

Слайд 18Недостатки матрицы БКГ

Сильное упрощение ситуации: в модели учитываются только два

фактора, однако высокая относительная доля рынка — не единственный фактор

успеха, а высокие темпы прироста — не единственный показатель привлекательности рынка;Отсутствие учёта финансового аспекта: удаление собак может привести к удорожанию себестоимости коров и звёзд, а также негативно сказаться на лояльности клиентов, пользующихся данным продуктом;

Допущение о том, что доля рынка соответствует прибыли: это правило может нарушаться при выводе на рынок нового продукта с большими инвестиционными затратами;

Допущение, что снижение рынка вызвано окончанием жизненного цикла товара: бывают другие ситуации на рынке, например, окончание ажиотажного спроса или экономический кризис.

Слайд 20Модель GE/McKinsey

В центре внимания модели GE/McKinsey находится будущая прибыль или

будущая отдача капиталовложений, которые могут быть получены организациям.

Основной упор сделан

на то, чтобы проанализировать, какое влияние на прибыль могут оказать дополнительные инвестиции в конкретный вид бизнеса в краткосрочной перспективе.В модели каждая ось координат рассматривается как ось многофакторного, многоаспектного измерения, что делает ее более реалистичной с точки зрения позиционирования видов бизнеса.

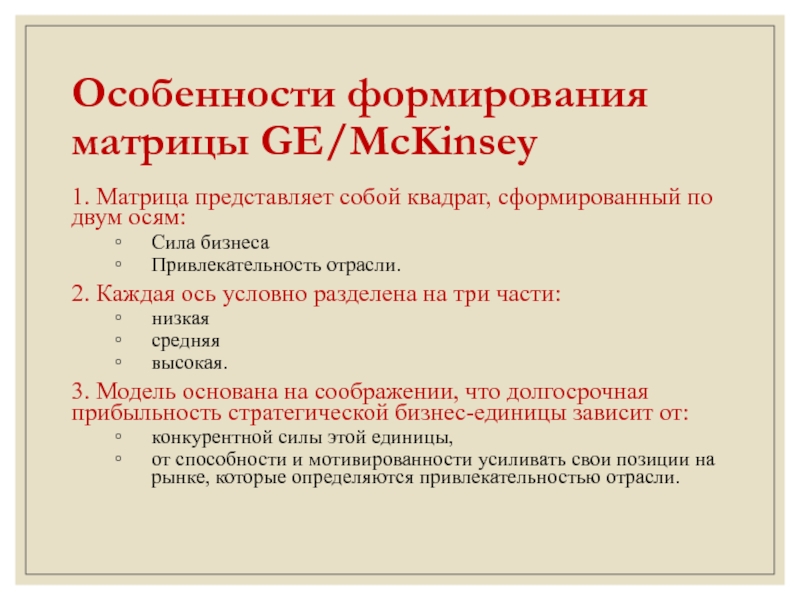

Слайд 21Особенности формирования матрицы GE/McKinsey

1. Матрица представляет собой квадрат, сформированный по

двум осям:

Сила бизнеса

Привлекательность отрасли.

2. Каждая ось условно разделена на три

части:низкая

средняя

высокая.

3. Модель основана на соображении, что долгосрочная прибыльность стратегической бизнес-единицы зависит от:

конкурентной силы этой единицы,

от способности и мотивированности усиливать свои позиции на рынке, которые определяются привлекательностью отрасли.

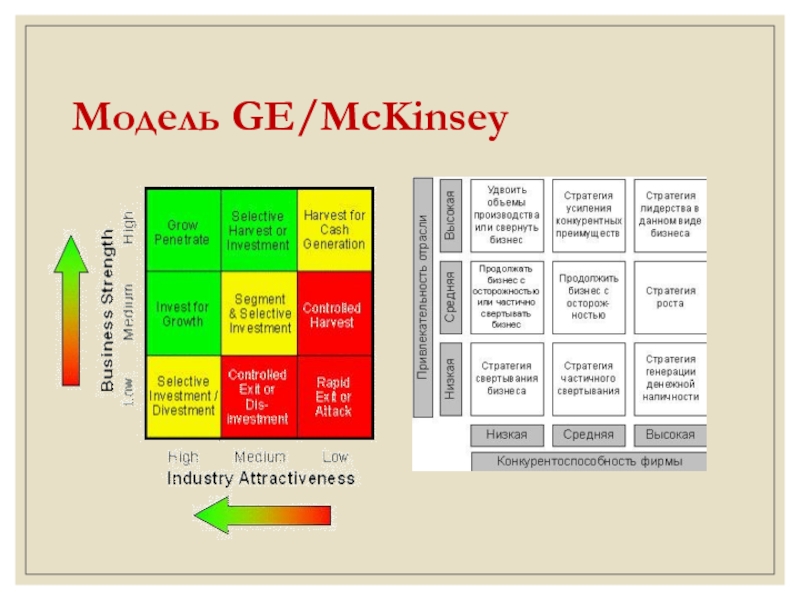

Слайд 23Основные направления использования матрицы GE/McKinsey

Три квадранта в верхней левой части

матрицы являются наиболее многообещающими с точки зрения будущих доходов от

инвестиций. Необходимо работать на этих рынках и инвестировать в рост этих бизнес-единиц. Они обычно обозначаются зеленым цветом.1. Сохранение и упрочнение позиции на рынке (Grow/Penetrate). Эти бизнес-единицы должны быть главным объектом инвестиций, они сильны и работают на привлекательных рынках – поэтому они обязательно должны приносить высокий доход по инвестициям. Рекомендации:

сохранение лидерства на этом рынке;

инвестирование для обеспечения роста с максимально возможной скоростью.

Слайд 24Основные направления использования матрицы GE/McKinsey

2. Инвестирование в рост (Invest for

Growth). Эти бизнес-единицы работают на очень привлекательных рынках, но сила

этих бизнесов сейчас невелика. Они должны быть объектом инвестирования для усиления их позиций на рынке. Рекомендации:концентрация усилий по поддержанию и усилению сильных сторон и конкурентных преимуществ;

выявление и устранение слабых сторон.

Слайд 25Основные направления использования матрицы GE/McKinsey

3. Выборочный сбор урожая или инвестирование

(Selective Harvest or Investment). Эти бизнес-единицы имеют хорошую силу, но

рынок уже теряет свою привлекательность. Рекомендации:поиск растущих сегментов;

инвестирование в рост на этих сегментах, чтобы расти быстрее рынка;

усиливать свое лидерство на рынке.

Слайд 26Основные направления использования матрицы GE/McKinsey

Три диагональные квадранта (желтые) имеют среднюю

привлекательность. Инвестирование в эти бизнесы должно быть, но оно должно

быть осторожным и выборочным. Главная стратегия для этих видов бизнеса – извлекать максимальный доход уже сейчас.4. Выборочное инвестирование или уход с рынка (Selective Investment / Divestment). Эти бизнесы работают на очень привлекательных рынках, но их сила на рынке невелика. Инвестирование должно быть нацелено на усиление их конкурентных преимуществ. Рекомендации:

поиск ниш;

узкая специализация;

рассматривать предложения о продаже этого бизнеса.

Слайд 27Основные направления использования матрицы GE/McKinsey

5. Стратегия сегментирования и выборочное инвестирование

(Segment & Selective Investment). Эти бизнес-единицы являются середнячками на средних

рынках. Они могут улучшить свои результаты только за счет грамотной стратегии дифференциации – создавая и развивая прибыльные сегменты, а также создавая барьеры для выхода конкурентов на эти сегменты. Рекомендации:поиск растущих сегментов;

специализация и дифференциация;

выборочное инвестирование.

Слайд 28Основные направления использования матрицы GE/McKinsey

6. Стратегия «сбора урожая» (Harvest for

Cash Generation). Сильный бизнес на отмирающем рынке. Необходимо акцентироваться на

максимальном повышении текущей доходности этого бизнеса, потому что возможностей роста для этого бизнеса больше нет. Рекомендации:сохранять лидирующие позиции;

максимизировать текущий доход;

инвестировать только в поддержание конкурентоспособности.

Слайд 29Основные направления использования матрицы GE/McKinsey

Три квадранта справа внизу (красные) наименее

привлекательны, для этих бизнесов необходимо выжимать максимум доходов сейчас и

воздерживаться от инвестиций. Возможна даже продажа или ликвидация этих бизнес-единиц.7. Контролируемый уход или сворачивание инвестиций (Controlled Exit or Disinvestment). Слабые бизнесы на средних рынках. Попытка увеличить их конкурентоспособность и долю рынка может быть слишком дорогой и не окупиться на таком рынке. Инвестиции в этот бизнес должны быть крайне осторожными. Рекомендации:

специализация;

поиск узких ниш;

планируемый уход с этого рынка.

Слайд 30Основные направления использования матрицы GE/McKinsey

8. Сбор урожая при постоянном контроле (Controlled Harvest).

В таком положении организации целесообразно сконцентрировать усилия на снижении риска

и защите своего бизнеса в наиболее прибыльных сегментах. Рекомендации:защиты позиций на наиболее прибыльных сегментах;

минимизации инвестиций;

планируемый уход с этого рынка.

Слайд 31Основные направления использования матрицы GE/McKinsey

9. Быстрый уход с рынка или атака

конкурентов (Rapid Exit or Attack). Эти бизнес-единицы являются первыми кандидатами на

закрытие. Единственная и намного более трудно реализуемая альтернатива сворачиванию этих бизнесов - использовать их для атаки на "дойных коров" конкурентов, чтобы снизить их доходность.вовремя распродать товары по выгодной цене;

искать возможность атаки на конкурентов;

минимизировать постоянные издержки, избегая инвестирования.

Слайд 37Этап 4: Расчет общего балла конкурентоспособности и привлекательности с учетом

важности критерия

Слайд 39Этап 6: Определение ключевых направлений бизнеса и разработка стратегии

Интерпретация положения

сегментов в матрице

Сегмент оценивается как перспективный для входа, если он

имеет высокие оценки как минимум по одному из критериев: либо «высокий по привлекательности», либо «высокий по конкурентоспособности».Сегменты, отмеченные серым цветом в матрице, могут быть рассмотрены как целевые в случае: существуют положительные прогнозы, что привлекательность или конкурентоспособность сегмента повысится в ближайшие года (на основе оценки потенциала рынка); или выход в данные сегменты обеспечит более легкое проникновение в будущем в наиболее привлекательные сегменты.

Сегменты, имеющие оценку «низкий» по одному из критериев, должны рассматриваться с особой осторожностью, так как обладают высокими рисками.

Слайд 40Матрица Shell/DPM как синтезированная модель матриц BCG и GE/McKinsey

В модели

Shell/DPM по сравнению с моделью «Дженерал Электрик – МакКинзи» сделан

больший упор на оценку количественных параметров. С помощью модели Шелл/ДПМ оценивается сразу и поток денежной наличности (матрица БКГ) и отдача от инвестиций (матрица «Дженерал Электрик – МакКинзи»). Также как и в модели «Дженерал Электрик – МакКинзи», здесь могут оцениваться виды бизнеса, находящиеся на разных стадиях жизненного цикла.По осям матрицы Шелл/ДПМ располагаются следующие показатели:

перспективы отрасли бизнеса;

конкурентоспособность бизнеса.

Слайд 42Основные стратегии матрицы Shell/DPM

Лидер бизнеса – предприятие имеет сильные позиции

в привлекательной отрасли. Стратегия развития предприятия должна быть направлена на

защиту своих ведущих позиций и дальнейшее развитие бизнеса.Стратегия роста – предприятие имеет сильные позиции в умеренно привлекательной отрасли. Предприятию необходимо постараться сохранить свои позиции.

Стратегия генератора денежной наличности – предприятие имеет сильные позиции в непривлекательной отрасли. Основная задача предприятия – извлечь максимальный доход.

Слайд 43Основные стратегии матрицы Shell/DPM

Стратегия усиления конкурентных преимуществ – предприятие занимает

среднее положение в привлекательной отрасли. Необходимо инвестировать, чтобы переместиться в

позицию лидера.Продолжать бизнес с осторожностью – предприятие занимает средние позиции в отрасли со средней привлекательностью. Осторожные инвестиции в расчете на скорую отдачу.

Стратегия частичного свертывания – предприятие занимает средние позиции в непривлекательной отрасли. Следует извлечь максимальный доход с того, что осталось, а затем инвестировать в перспективные отрасли.

Слайд 44Основные стратегии матрицы Shell/DPM

Удвоить объем производства или свернуть бизнес –

предприятие занимает слабые позиции в привлекательной отрасли. Предприятию необходимо либо

инвестировать либо покинуть данный бизнес.Продолжать бизнес с осторожностью или частично свертывать производство – предприятие занимает слабые позиции в умеренно привлекательной отрасли. Стараться удержаться в данной отрасли пока она приносит прибыль.

Стратегия свертывания бизнеса – предприятие занимает слабые позиции в непривлекательной отрасли. Предприятию необходимо избавиться от такого бизнеса.

Слайд 45Дополнительные рекомендации компании Shell к матрице (таблица принятия решений в зависимости от

перспектив прибыли и отдачи инвестиций)

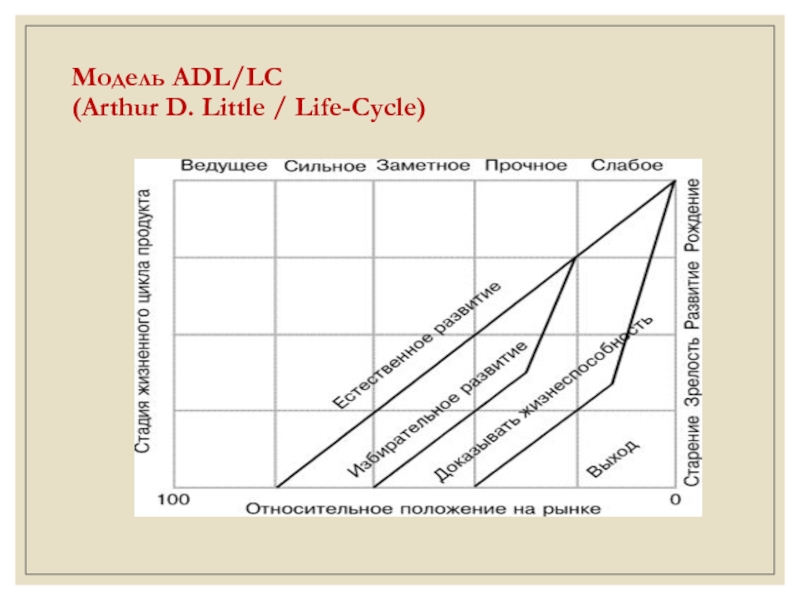

Слайд 46Вопрос 3. Использование матрицы ADL/LC (Arthur D. Little / Life-Cycle)

для оценки инвестиционной привлекательности стратегических бизнес единиц

Основывается на сочетании четырех

стадий жизненного цикла производства и пяти конкурентных позициях и позволяет определить позицию каждой бизнес-единицы исходя из ответов на следующие вопросы:какова позиция данного бизнеса на рынке?

какова стадия жизненного цикла продукта данного бизнеса?

Исходное предназначение модели:

обеспечение оригинальной методикой стратегического анализа и планирования для определения разумной диверсификации деятельности организации;

инструмент анализа портфельных стратегий, который можно было бы использовать как на корпоративном уровне, так и на уровне отдельных хозяйственных звеньев

Слайд 47Согласно концепции жизненного цикла отрасли, она в своем развитии, как

правило, проходит последовательно четыре стадии:

зарождение,

рост (или развитие),

зрелость,

старение.

Отдельно взятый вид бизнеса

любой организации может находиться на одной из указанных стадий жизненного цикла, и, следовательно, его нужно анализировать в соответствии именно с этой стадией.Модель ADL/LC

(Arthur D. Little / Life-Cycle)

Слайд 49Также может меняться и конкурентное положение одних видов бизнеса относительно

других. Вид бизнеса может занимать одну из 5 конкурентных позиций:

доминирующую

(ведущую) ,сильную,

благоприятную,

прочную,

слабую.

Сочетания параметров составляют матpицу ADL, состоящую из 20 ячеек

Модель ADL/LC

(Arthur D. Little / Life-Cycle)

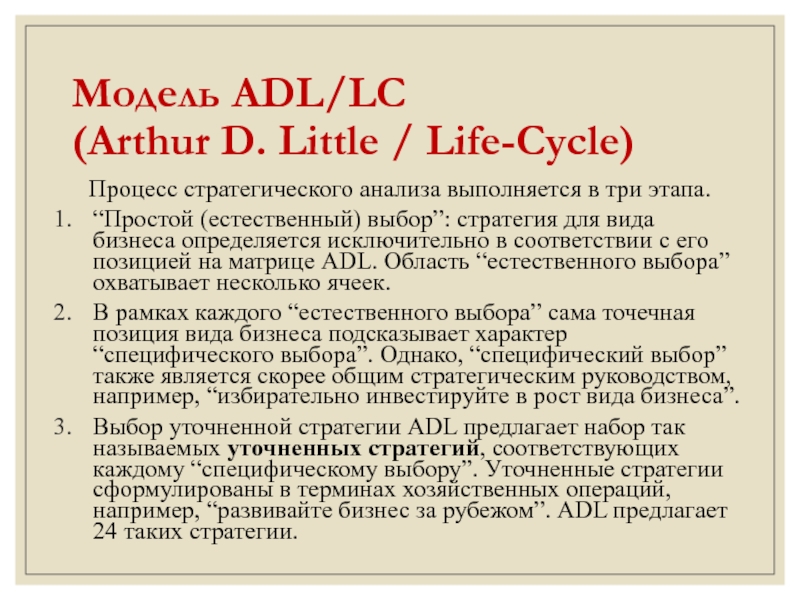

Слайд 53Процесс стратегического анализа выполняется в три этапа.

“Простой (естественный) выбор”: стратегия

для вида бизнеса определяется исключительно в соответствии с его позицией

на матрице ADL. Область “естественного выбора” охватывает несколько ячеек.В рамках каждого “естественного выбора” сама точечная позиция вида бизнеса подсказывает характер “специфического выбора”. Однако, “специфический выбоp” также является скорее общим стратегическим руководством, например, “избирательно инвестируйте в рост вида бизнеса”.

Выбор уточненной стратегии ADL предлагает набор так называемых уточненных стратегий, соответствующих каждому “специфическому выбору”. Уточненные стратегии сформулированы в терминах хозяйственных операций, например, “развивайте бизнес за рубежом”. ADL предлагает 24 таких стратегии.

Модель ADL/LC

(Arthur D. Little / Life-Cycle)

Слайд 61Основные недостатки матричного метода стратегического анализа

Предположение об отсутствии синергии между

отдельными SBU.

Не учитываются будущие тенденции и нет анализа динамики.

Рассматриваются только

возможности самофинансирования и не учитываются возможности привлечения инвестиций или вложения капитала в другие привлекательные инвестиционные проекты.Нет ответа относительно конкурентных преимуществ, которые получает корпорация от своего бизнеса по сравнению с издержками на ведение и владение этим бизнесом.

Нет рекомендаций и помощи при решении вопросов распределения ресурсов по продуктам и рынкам.

Не учтены возможности роста рисков и неопределенности.

Нет рекомендаций и помощи при решении вопросов о приобретении или освоении новых видов бизнеса относительно необходимости учета близости КФУ в новом бизнесе к тем, которые корпорация уже продемонстрировала.

Матрицы оправдывают полностью не связанные приобретения, базирующиеся на ключевых компетенциях, полностью отсутствующих у корпорации.

Слайд 62Решение проблемы: формирование матрицы Портфельного Куба

1. Внешние параметры – рынок

Характеристика:

многофакторная модель, определяющая долгосрочную привлекательность рынка

Качественная оценка: высокая; средняя; низкая

2.

Внутренние параметры – конкурентная позиция бизнесовХарактеристика: многофакторная модель, определяющая конкурентную силу бизнеса

Качественная оценка: высокая; средняя; низкая

3. Внутренние параметры – взаимосвязь бизнесов

Характеристика: многофакторная модель, определяющая взаимосвязь компетенций

Качественная оценка: высокая; средняя; низкая