Слайд 1Тема: АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ДОЛЖНИКА

Содержание

Краткое содержание Правил проведения финансового состояния

должника.

Определение возможности или невозможности восстановления платежеспособности должника. Обоснование целесообразности

введения последующей процедуры банкротства в отношении должника.

Выявление признаков преднамеренного и фиктивного банкротства должника.

Слайд 2 Анализ финансового состояния анализ является обязательным инструментом профессионального антикризисного управления

(арбитражного управления) на всех его процедурах – наблюдения, финансового оздоровления,

внешнего управления, мирового соглашения, конкурсного производства.

Целевая функция такого анализа определяется спецификой конкретной процедуры банкротства. Общим требованием является получение объективной оценки финансового состояния должника.

Это необходимо для определения достаточности стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также возможности или невозможности восстановления платежеспособности должника в порядке и в сроки, которые установлены Федеральным законом №127 «О несостоятельности (банкротстве)».

Вопрос 1. Краткое содержание Правил проведения финансового состояния должника.

Слайд 3 Арбитражный управляющий на основе анализа финансового состояния должника, использования специальных

методик, результатов инвентаризации и оценки имущества должника, анализа документов, удостоверяющих

государственную регистрацию прав собственности и других документов, подготавливает предложения о возможности или невозможности восстановления платежеспособности должника, обосновывает целесообразность введения конкретной процедуры банкротства.

Закон определяет, что в случае, если в результате анализа финансового состояния должника будет установлена недостаточность стоимости принадлежащего должнику имущества для покрытия судебных расходов, кредиторы вправе принять решение о введении внешнего управления только при определении источников покрытия судебных расходов.

Если такой выход не будет найден, то единственный путь должника – открытие конкурсного производства.

Слайд 4 Обязательным инструментом проведения анализа является методика, утвержденная Постановлением Правительства РФ

в виде «Правил проведения финансового анализа арбитражным управляющим». Эта методика

с успехом может применяться для анализа финансового состояния любой организации с той лишь разницей, что результаты такого финансового анализа являются средством управления финансовой и хозяйственной деятельностью организации, а не инструментом арбитражного управления должником в конкурсном процессе.

При проведении финансового анализа арбитражный управляющий анализирует финансовое состояние должника на дату проведения анализа, а также его финансовую, хозяйственную и инвестиционную деятельность, положение на товарных и иных рынках за предшествующий период.

Слайд 5 До проведения финансового анализа необходимы сведения о результатах инвентаризации имущества

должника. При этом:

временный управляющий (на процедуре наблюдения), использует

результаты ежегодной инвентаризации, проводимой должником;

внешний (конкурсный) управляющий (на процедурах внешнее управление и конкурсное производство соответственно) - результаты инвентаризации, которую он проводит при принятии в управление (ведение) имущества должника;

административный управляющий (на процедуре финансовое оздоровление) - результаты инвентаризации, проводимой должником в ходе процедуры, независимо от того, принимал ли участие в ней административный управляющий.

Слайд 6 Финансовый анализ проводится на основании статистической бухгалтерской и налоговой отчетности,

регистров бухгалтерского и налогового учета, а также (при наличии) материалов

аудиторской проверки и отчетов оценщиков, учредительных документов, протоколов общих собраний участников организации, заседаний совета директоров, реестра акционеров, договоров, планов, смет, калькуляций, положения об учетной политике, в том числе учетной политике для целей налогообложения, рабочего плана счетов бухгалтерского учета, схем документооборота и организационной и производственной структур, материалов налоговых проверок и судебных процессов, нормативных правовых актов, регламентирующих деятельность должника.

Перечень документов, содержание которых является основанием для проведения финансового анализа арбитражным управляющим, содержится в «Правилах».

Слайд 7 При проведении финансового анализа арбитражный управляющий должен руководствоваться принципами полноты

и достоверности.

Он проверяет соответствие деятельности должника

нормативным правовым актам, ее регламентирующим. Информация о выявленных нарушениях указывается в документах, содержащих анализ финансового состояния должника. Правилами определены основные показатели, которыми необходимо оперировать при проведении финансового анализа. К ним относятся следующие коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета.

1. Для расчета коэффициентов финансово-хозяйственной деятельности должника используются следующие основные показатели:

а) совокупные активы (СВА) (пассивы) - баланс (валюта баланса) активов (пассивов);

Слайд 8 б) скорректированные внеоборотные активы (СВА) включают сумму стоимости нематериальных активов

(без деловой репутации и организационных расходов), основных средств (без капитальных

затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов

СВА = (стр. 190 – стр. 112 – стр. 113) (форма № 1) - (К3 + НКЗ), где

КЗ – капитальные затраты на арендуемые основные средства (счет 20);

НКЗ – незавершенные капитальные затраты на арендуемые основные средства.

Слайд 9в) оборотные активы (ОА) - сумма стоимости запасов (без стоимости

отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную

стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров

ОА = стр. 290 (форма № 1) – стр. 215.

г) долгосрочная дебиторская задолженность (ДДЗ)- дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

ДДЗ = стр. 230

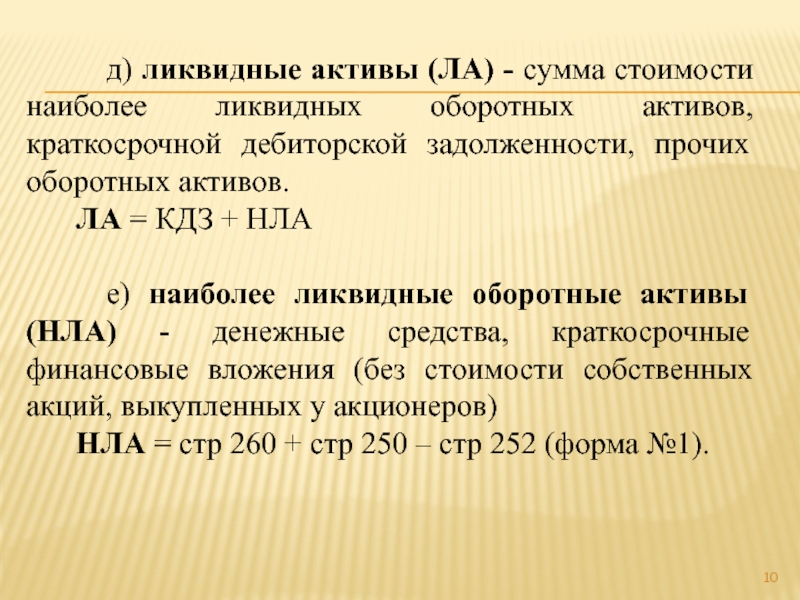

Слайд 10 д) ликвидные активы (ЛА) - сумма стоимости наиболее ликвидных оборотных

активов, краткосрочной дебиторской задолженности, прочих оборотных активов.

ЛА = КДЗ

+ НЛА

е) наиболее ликвидные оборотные активы (НЛА) - денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров)

НЛА = стр 260 + стр 250 – стр 252 (форма №1).

Слайд 11 ж) краткосрочная дебиторская задолженность (КДЗ) - сумма стоимости отгруженных товаров,

дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев

после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал.

КДЗ = стр. 215 + стр. 240 – стр. 244 (форма № 1)

з) потенциальные оборотные активы к возврату (ПОА) - списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств.

ПОА = стр. 940 + стр. 960 (форма № 1).

Слайд 12 и) собственные средства (СС)- сумма капитала и резервов, доходов будущих

периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному

имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров.

СС = (стр. 490 + стр. 640 + стр. 650) ф. № 1 – стр. 252 ф. № 1 – стр. 244 ф. № 1 - КЗ

где КЗ – капитальные затраты на арендованное имущество (счет 20).

к) обязательства должника (ОД)- сумма текущих обязательств и долгосрочных обязательств должника.

ОД = стр. 610 + стр. 620 + стр. 630 + стр. 660 + стр. 510 (форма № 1)

Слайд 13 л) долгосрочные обязательства должника (ДОД)- сумма займов и кредитов, подлежащих

погашению более чем через 12 месяцев после отчетной даты, и

прочих долгосрочных обязательств

ДОД = стр. 590 (форма №1)

м) текущие обязательства должника (ТО) - сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств.

ТО = стр. 610 + стр. 620 + стр. 630 + стр. 660 (форма № 1).

Слайд 14 н) выручка нетто (ВН) - выручка от реализации товаров, выполнения

работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов

и других аналогичных обязательных платежей (форма №2).

о) валовая выручка (В)- выручка от реализации товаров, выполнения работ, оказания услуг без вычетов (форма №2).

Слайд 15п) среднемесячная выручка (СВ) - отношение величины валовой выручки, полученной

за определенный период как в денежной форме, так и в

форме взаимозачетов, к количеству месяцев в периоде.

В

СВ = —— ,

Т

где В – валовая выручка, полученная за определенный период (счет 90), (форма №2).

Т – количество месяцев в периоде

р) чистая прибыль (убыток) (ЧП) - чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей (стр.470, форма №1).

Слайд 16 1).На основании использования этой системы оценочных показателей рассчитываются показатели финансового

состояния. Это, прежде всего, коэффициенты, характеризующие платежеспособность должника:

Коэффициент абсолютной

ликвидности (К1) показывает, какая часть краткосрочных обязательств может быть погашена немедленно. Коэффициент К1 рассчитывается как отношение наиболее ликвидных активов (НЛА) к текущим обязательствам должника (ТО):

НЛА

К1 = ———

ТО

Слайд 17 Коэффициент текущей ликвидности (К2) характеризует обеспеченность должника оборотными активами для

ведения хозяйственной деятельности и своевременного погашения обязательств.

Коэффициент К2 определяется

как отношение ликвидных активов (ЛА) к текущим обязательствам (ТО):

ЛА

К2 = ———

ТО

Слайд 18 Показатель обеспеченности обязательств должника его активами (К3) характеризует величину активов

должника, приходящуюся на единицу долга.

Показатель К3 определяется как отношение

суммы ликвидных активов (ЛА) и скорректированных внеоборотных активов (СВА) к обязательствам должника (ОД):

ЛА + СВА

К3 = ——————

ОД

Слайд 19 Степень платежеспособности по текущим обязательствам (К4) определяет текущую платежеспособность должника,

объемы его краткосрочных заемных средств и период возможного погашения текущей

задолженности перед кредиторами за счет выручки. Показатель К4 определяется как отношение текущих обязательств (ТО) к величине среднемесячной выручки (СВ):

ТО

К4 = ———

СВ

Коэффициенты финансово – хозяйственной деятельности должника рассчитываются поквартально за двухлетний период, предшествующий возбуждению дела о банкротстве, а также за период процедур банкротства.

Результаты расчетов сводятся в таблицы.

Слайд 20Анализ платежеспособности должника ООО

Таблица 1 - Показатели, используемые для расчета

коэффициентов финансово – хозяйственной деятельности должника (исходная база)

Слайд 21 В данном случае коэффициенты финансово – хозяйственной деятельности должника рассчитаны

за период хх – хх2, предшествующий возбуждению дела о банкротстве,

а также за первый квартал хх3 года.

Слайд 22Таблица 2 - Коэффициенты, характеризующие платежеспособность должника

Анализ платежеспособности должника произведен

с учетом динамики изменения коэффициентов финансово – хозяйственной деятельности в

анализируемом периоде. Рассмотрим их последовательно.

Слайд 23 Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть

погашена немедленно.

Рассматривая динамику изменения значения коэффициента абсолютной ликвидности, следует

отметить довольно низкое его значение на протяжении всего анализируемого периода и снижение до нуля в конце анализируемого периода.

Это свидетельствует о том, что организация в течение всего анализируемого периода испытывала острую нехватку средств и покрыла дефицит средств главным образом кредиторской задолженностью, т.е. неплатежами.

Слайд 24 Коэффициент текущей ликвидности характеризует обеспеченность организации оборотными средствами для ведения

хозяйственной деятельности и своевременного погашения обязательств.

В анализируемом периоде коэффициент

текущей ликвидности ООО имеет низкое значение и тенденцию к снижению до 0,21.

Низкое значение коэффициента текущей ликвидности свидетельствует о недостаточности у организации ликвидных активов на протяжении всего анализируемого периода.

В конце анализируемого периода на 1 рубль текущих обязательств должника приходится лишь 21 коп. ликвидных активов.

Слайд 25 Показатель обеспеченности обязательств организации его активами (ликвидными активами и скорректированными

внеоборотными активами) характеризует величину активов организации, приходящихся на единицу долга.

Рассматривая динамику изменения значения показателя в анализируемом периоде, следует отметить, что на протяжении всего анализируемого периода активы должника не покрывали его обязательств. В конце анализируемого периода на 1 рубль обязательств должника приходится 28 коп. активов.

Слайд 26 Степень платежеспособности по текущим обязательствам определяет период возможного погашения организацией

текущей задолженности перед кредиторами за счет выручки. Динамика изменения степени

платежеспособности свидетельствует о низкой платежеспособности должника. Даже в период активной производственной деятельности должника срок возможного погашения текущей задолженности составлял 6,3 мес., а по итогам хх1 года срок возможного погашения текущей задолженности увеличился до 24 месяцев. Причиной резкого снижения платежеспособности должника по итогам хх1 года явилось снижение объемов переработки овощей и фруктов в связи с неурожаем.

Слайд 27 Размер среднемесячной выручки по итогам хх2 года снизился до 898,6

тыс. руб., т.е. более чем в 2 раза по сравнению

с размером среднемесячной выручки на начало анализируемого периода.

Одновременно текущие обязательства должника выросли с 17970 тыс. руб. на начало анализируемого периода до 21601 тыс. руб. по итогам хх2 года.

В связи с отсутствием средств ООО прекратило уплату арендной платы, что привело к досрочному расторжению договора аренды производственных помещений и оборудования по требованию арендодателя ЗАО ХХХ в I кв. хх3 года и, в конечном итоге, к прекращению производственной деятельности ООО.

Слайд 282.Анализ финансовой устойчивости должника

В Правилах проведения финансового анализа выделен блок

коэффициентов, характеризующих финансовую устойчивость должника. Это:

Коэффициент автономии (финансовой независимости)

(К5), показывающий долю активов должника, которые обеспечиваются собственными средствами.

Коэффициент К5 определяется как отношение собственных средств (СС) к совокупным активам (валюта баланса)

СС

К5 = —————————

Стр. 300 (форма № 1).

Слайд 29 Коэффициент обеспеченности собственными оборотными средствами (К6) (доля собственных оборотных средств

в оборотных активах) определяет степень обеспеченности должника собственными оборотными средствами,

необходимыми для его финансовой устойчивости.

Коэффициент К6 рассчитывается как отношение разницы собственных средств (СС) и скорректированных внеоборотных активов (СВА) к величине оборотных активов (ОА):

СС - СВА

К6 = ——————

ОА

Слайд 30 Доля просроченной кредиторской задолженности в пассивах (К7) характеризует наличие просроченной

кредиторской задолженности и ее удельный вес в совокупных пассивах должника.

Показатель К7 определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам

Стр. 231 (форма № 5)

К7=——————————————— х 100%

Стр. 700 (форма № 1)

Слайд 31 Показатель отношения дебиторской задолженности к совокупным активам (К8) определяется как

отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности (КДЗ) и

потенциальных оборотных активов, подлежащих возврату (ПОА), к совокупным активам должника (валюте баланса):

ДДЗ + КДЗ + ПОА

К8 = ————————————

Стр. 300 (форма № 1)

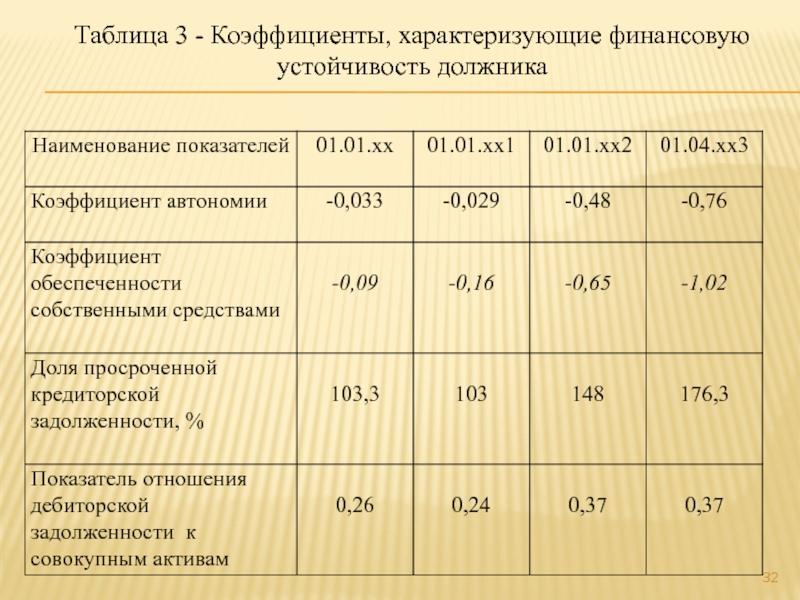

Слайд 32Таблица 3 - Коэффициенты, характеризующие финансовую устойчивость должника

Слайд 33 Анализ финансовой устойчивости должника:

Коэффициент автономии: (финансовой независимости) показывает долю активов

предприятия, которые обеспечиваются собственными средствами. ООО изначально было сориентировано на

максимальное привлечение заемных средств для обеспечения своей деятельности.

Анализ динамики изменения коэффициента автономии показывает, что на протяжении всего анализируемого периода организация не имела собственных средств и все его активы формировались исключительно за счет средств кредиторов;

Слайд 34 Коэффициент обеспеченности собственными оборотными средствами определяет степень обеспеченности предприятия собственными

оборотными средствами. На протяжении всего анализируемого периода коэффициент обеспеченности собственными

оборотными средствами имеет отрицательное значение. Это также свидетельствует о том, что все запасы и затраты предприятия формировались за счет средств кредиторов.

Слайд 35 Доля просроченной кредиторской задолженности характеризует наличие просроченной кредиторской задолженности и

ее удельный вес в совокупных пассивах организации. На протяжении всего

анализируемого периода долги ООО превышали его совокупные активы.

В конце анализируемого периода просроченная кредиторская задолженность организации превышает его совокупные активы в 1,76 раза. Это означает, что ООО, не расплачиваясь по своим долгам, продолжало наращивать кредиторскую задолженность для обеспечения хозяйственной деятельности.

Слайд 36 Показатель отношения дебиторской задолженности к совокупным активам определяет долю дебиторской

задолженности в совокупных активах. На протяжении всего анализируемого периода организация

не имела долгосрочной дебиторской задолженности. Доля краткосрочной дебиторской задолженности в совокупных активах в конце анализируемого периода выросла более чем в 1,4 раза. Это свидетельствует о том, что ООО в конце анализируемого периода испытывало определенные трудности со сбытом своей продукции.

Слайд 37 3.Анализ деловой активности должника

Кроме этих информационных блоков, финансовое состояние характеризуют

коэффициенты деловой активности должника: рентабельность активов и норма чистой прибыли.

Для облегчения расчетов приведем алгоритм расчета основных показателей.

Рентабельность активов (К9) характеризует степень эффективности использования имущества и профессиональную квалификацию менеджмента организации. Показатель К9 определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам должника (валюте баланса):

Стр. 190 (форма № 2)

К9 = —————————— х 100%

Стр. 300 (форма № 1)

Слайд 38 Норма чистой прибыли (К10) характеризует уровень доходности хозяйственной деятельности должника.

Показатель К10 измеряется в процентах и определяется как отношение чистой

прибыли к выручке (нетто):

Стр. 190

К10 = ———— (форма № 2) х 100%

Стр. 010

Слайд 39Таблица 4 - Коэффициенты, характеризующие деловую активность должника

Рентабельность активов характеризует

степень эффективности использования имущества организации. Анализируя динамику изменения рентабельности активов

в анализируемом периоде можно сделать вывод о том, что имущество ООО использовалось неэффективно на протяжении всего анализируемого периода. Только по итогам хх года организация получила незначительную прибыль, в остальное же время работала с убытками. По итогам хх1 года на каждый рубль активов ООО приходится 43 коп. убытков;

Слайд 40 Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Анализ

динамики изменения нормы чистой прибыли показывает, что ООО практически весь

период работало с убытками. По итогам хх1 года убытки организации составили 6296 тыс. руб. Поскольку ООО убыточно, можно сделать вывод об отсутствии источников пополнения собственных средств для ведения им нормальной хозяйственной деятельности.

Слайд 41 Выводы о причинах утраты ООО платежеспособности

По результатам оценки финансового состояния

ООО можно сделать выводы о причинах утраты организацией платежеспособности. Это,

прежде всего, низкая эффективность использования активов организации и арендованного ею имущества, вследствие чего ООО работало с убытками, источники пополнения собственных средств отсутствовали и организация не смогла преодолеть последствия кризиса, вызванного неурожаем.

Слайд 42 Несмотря на то, что ООО изначально было ориентировано на привлечение

заемных средств для финансирования хозяйственной деятельности, доля заемных средств на

протяжении всего анализируемого периода была нерационально высока. В результате резкого снижения объемов производства и продаж продукции в хх1 году, вызванного неурожаем фруктов и овощей, высокая доля заемных средств, привлеченных для финансирования деятельности предприятия при полном отсутствии собственных средств, привела к полной утрате платежеспособности в этом году.

Анализ хозяйственной, инвестиционной и финансовой деятельности должника и его положение на товарных и иных рынках включает в себя анализ внешних и внутренних условий деятельности организации и рынков, на которых она осуществляется.

Слайд 43

Вопрос второй. Определение возможности или невозможности восстановления платежеспособности должника. Обоснование

целесообразности введения последующей процедуры банкротства в отношении должника.

На основании

результатов финансового анализа устанавливается возможность или невозможность восстановления платежеспособности должника. Для этого можно воспользоваться следующими расчетами.

Слайд 44

Таблица 5 – Выявление неудовлетворительной структуры баланса организации по состоянию

на начало и конец соответствующих лет

Слайд 45

Коэффициент текущей ликвидности (Ктл) характеризует общую обеспеченность предприятия оборотными

и денежными средствами для ведения хозяйственной деятельности, то есть своевременного

погашения его срочных обязательств. В случае, если в анализируемом периоде произошло снижение этого коэффициента, то можно констатировать снижение степени платежеспособности и уменьшение возможностей ее восстановления.

Стр. 290

Ктл =------------ (ф.№1)

Стр. 690

Если Ктл меньше 2,0, то предприятие по этому признаку может считаться несостоятельным. Однако существуют отраслевые различия в нормативной величине этого показателя: для торговых организаций она составляет 1,5; а для потребительской кооперации – 1,0.

Слайд 46

Коэффициент обеспеченности собственными оборотными средствами (Косс.).

Стр. 490- стр. 190

Косс =------------------------ (ф.№1)

Стр. 290

Наличие собственных оборотных средств (собственного капитала в обороте) является важным показателем финансовой устойчивости. Отсутствие собственного оборотного капитала свидетельствует о том, что все оборотные средства организации, а, возможно, и часть внеоборотных активов (в случае отрицательного значения капитала) сформирована за счет заемных средств. Величина собственных оборотных средств определяется вычитанием из стоимости капитала и резервов стоимости внеоборотных активов.

Слайд 47

Для расчета коэффициента обеспеченности собственными оборотными средствами нужно их сумму

соотнести с общей суммой оборотных активов (в случае, если получено

отрицательное значение суммы собственных оборотных средств, расчет показателя обеспеченности собственными оборотными средствами не имеет экономического смысла). Нормативное значение этого коэффициента не менее 0,1, то есть на долю собственных оборотных средств в общей их сумме должно приходиться не менее 10%.

Коэффициенты утраты (восстановления) платежеспособности рассчитываются как для платежеспособных, так и для неплатежеспособных предприятий (организаций). Коэффициент восстановления платежеспособности (Квп) определяется как отношение расчетного Квл к его установленному значению (2) по формуле:

Ктлк +6/Т (Ктлк - Ктлн)

Квп =----------------------------, где:

2

Т – отчетный (анализируемый период – 3, 6, 9, 12 месяцев);

6 – период восстановления платежеспособности (месяцы);

2 – нормативное значение коэффициента текущей ликвидности

Слайд 48

Если в процессе расчетов окажется, что величина Квп будет более

1,0, то у предприятия есть реальные возможности восстановить свою платежеспособность;

если же его величина окажется меньше 1,0, то такой возможности у предприятия нет. Если Квп <1,0, то определяется коэффициент утраты платежеспособности по формуле:

Ктлк +3/Т (Ктлк - Ктлн)

Куп =------------------------------, где:

2

3 – период утраты платежеспособности предприятием (месяцы).

Считается, что если Куп >1,0, то это свидетельствует о наличии реальной возможности предприятия не утратить свою платежеспособность в течение рассматриваемого периода. Если же Куп <1,0, то предприятию грозит реальная утрата платежеспособности.

Исходя из проведенных расчетов, можно с большей обоснованностью определить наиболее предпочтительную для должника процедуру банкротства – невозможность восстановления платежеспособности однозначно свидетельствует о необходимости открытия процедуры конкурсного производства, а возможность ее восстановления позволяет перейти к санационным процедурам банкротства.

Слайд 49

Вопрос третий. Выявление признаков преднамеренного и фиктивного банкротства должника.

Нормативной основой

являются «Временные правила проверки арбитражным управляющим наличия признаков фиктивного и

преднамеренного банкротства», утвержденные Постановлением Правительства РФ от 27 декабря 2004 г. N 855

Проверка производится за период не менее 2 лет, предшествующих возбуждению производства по делу о банкротстве, а также за период проведения процедур банкротства. При этом исследуются:

учредительные документы должника, бухгалтерская отчетность, заключенные договоры по финансово-хозяйственной деятельности, сведения о составе органов управления должника, а также о лицах, имеющих право давать обязательные для должника указания, перечень имущества должника, список дебиторов с указанием размера дебиторской задолженности по каждому дебитору на дату подачи заявления о признании должника несостоятельным (банкротом),

Слайд 50

справка о задолженности перед бюджетами всех уровней и внебюджетными

фондами с указанием раздельно размеров основной задолженности, штрафов, пеней и

иных финансовых (экономических) санкций, перечень кредиторов должника с указанием размера основной задолженности, штрафов, пеней и иных финансовых (экономических) санкций за ненадлежащее выполнение обязательств по каждому кредитору и срока наступления их, отчеты по оценке бизнеса, имущества должника, аудиторские заключения, протоколы, заключения и отчеты ревизионной комиссии, протоколы органов управления должника, материалы судебных процессов должника, материалы налоговых проверок должника, иные учетные документы, нормативные правовые акты, регулирующие деятельность должника.

Слайд 51

Выявление признаков преднамеренного банкротства осуществляется в 2 этапа.

На первом проводится

анализ значений и динамики коэффициентов, характеризующих платежеспособность должника, рассчитанных за

исследуемый период в соответствии с Правилами проведения арбитражным управляющим финансового анализа.

В случае установления существенного ухудшения значений 2 и более коэффициентов проводится второй этап выявления признаков преднамеренного банкротства должника, который заключается в анализе сделок должника и действий органов управления должника за исследуемый период, которые могли быть причиной такого ухудшения.

Под существенным ухудшением значений коэффициентов понимается такое снижение их значений за какой-либо квартальный период, при котором темп их снижения превышает средний темп снижения значений данных показателей в исследуемый период.

Слайд 52

В ходе анализа сделок должника устанавливается соответствие сделок и действий

(бездействия) органов управления должника законодательству РФ, а также выявляются сделки,

заключенные или исполненные на условиях, не соответствующих рыночным условиям, послужившие причиной возникновения или увеличения неплатежеспособности и причинившие реальный ущерб должнику в денежной форме.

К сделкам, заключенным на условиях, не соответствующих рыночным условиям, относятся: сделки по отчуждению имущества должника, не являющиеся сделками купли-продажи, направленные на замещение имущества должника менее ликвидным, сделки купли-продажи, осуществляемые с имуществом должника, заключенные на заведомо невыгодных для должника условиях, а также осуществляемые с имуществом, без которого невозможна основная деятельность должника, сделки, связанные с возникновением обязательств должника, не обеспеченные имуществом, а также влекущие за собой приобретение неликвидного имущества, сделки по замене одних обязательств другими, заключенные на заведомо невыгодных условиях.

Слайд 53

Заведомо невыгодные условия сделки, заключенной должником, могут касаться, в частности,

цены имущества, работ и услуг, вида и срока платежа по

сделке.

По результатам анализа значений и динамики коэффициентов, характеризующих платежеспособность должника, и сделок должника делается один из следующих выводов: о наличии признаков преднамеренного банкротства - если руководителем должника, ответственным лицом, выполняющим управленческие функции в отношении должника, индивидуальным предпринимателем или учредителем (участником) должника совершались сделки или действия, не соответствующие существовавшим на момент их совершения рыночным условиям и обычаям делового оборота, которые стали причиной возникновения или увеличения неплатежеспособности должника;

об отсутствии признаков преднамеренного банкротства - если арбитражным управляющим не выявлены соответствующие сделки или действия;

о невозможности проведения проверки наличия (отсутствия) признаков преднамеренного банкротства - при отсутствии документов, необходимых для проведения проверки.

Слайд 54

Определение признаков фиктивного банкротства производится в случае возбуждения производства по

делу о банкротстве по заявлению должника проведением анализа значений и

динамики коэффициентов, характеризующих платежеспособность должника.

Если анализ значений и динамики коэффициента абсолютной ликвидности, коэффициента текущей ликвидности, показателя обеспеченности обязательств должника его активами, а также степени платежеспособности по текущим обязательствам должника указывает на наличие у должника возможности удовлетворить в полном объеме требования кредиторов по денежным обязательствам и (или) об уплате обязательных платежей без существенного осложнения или прекращения хозяйственной деятельности, делается вывод о наличии признаков фиктивного банкротства должника.

Слайд 55

Если анализ значений и динамики соответствующих коэффициентов, характеризующих платежеспособность должника,

указывает на отсутствие у должника возможности рассчитаться по своим обязательствам,

делается вывод об отсутствии признаков фиктивного банкротства должника.

По результатам проверки арбитражным управляющим составляется заключение о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства.

Заключение, помимо общих сведений об арбитражном управляющем, должнике, содержит полученные им выводы о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства с соответствующим обоснованием.

Слайд 56

Заключение представляется собранию кредиторов, арбитражному суду, а также не позднее

10 рабочих дней после подписания - в органы, уполномоченные составлять

протоколы об административных правонарушениях для принятия решения о возбуждении производства по делу об административном правонарушении.

В случае если в заключении о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства устанавливается факт причинения крупного ущерба, оно направляется только в органы предварительного расследования.