Разделы презентаций

- Разное

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Оценка финансового состояния предприятия

Содержание

- 1. Оценка финансового состояния предприятия

- 2. Финансовое состояние это экономическая категория,

- 3. Изменение финансового состояния за ряд лет

- 4. Анализ финансового состояния проводится с целью:Объективной оценки

- 5. Нормативно-правовое регулирование финансового анализаФедеральный закон от 26.10.2002

- 6. Углубленный анализ финансового состояния предприятия проводится

- 7. Углубленный анализ финансового состояния предприятия проводится

- 8. Углубленный анализ финансового состояния предприятия проводится

- 9. Углубленный анализ финансового состояния предприятия проводится

- 10. Углубленный анализ финансового состояния предприятия проводится

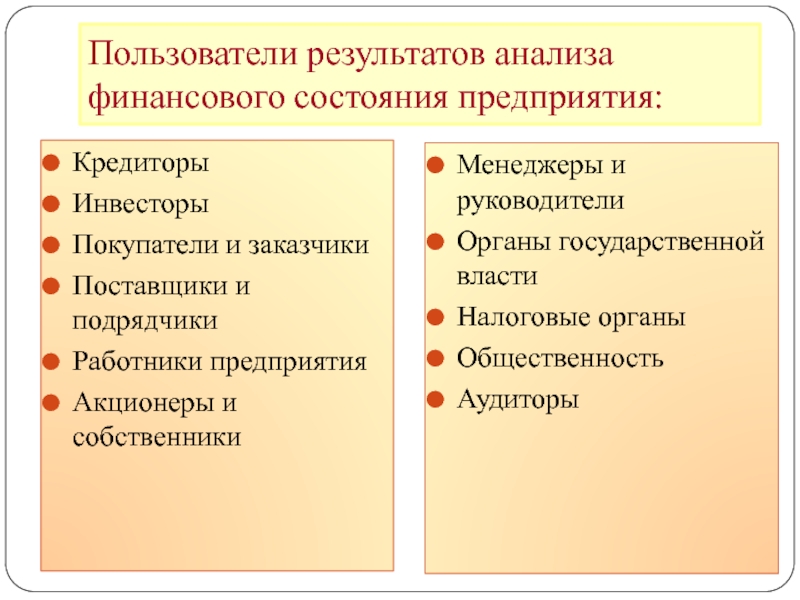

- 11. Пользователи результатов анализа финансового состояния предприятия:КредиторыИнвесторыПокупатели и

- 12. Классификация различий между внутренним и внешним экономическим анализом финансового состояния предприятия

- 13. Несостоятельность – это такая степень предпринимательской

- 14. общеэкономическиерыночныепрочиеВнешние факторы, вызывающие кризисное состояние предприятияоперационныеинвестиционныефинансовыеВнутренние факторы, вызывающие кризисное состояние предприятия

- 15. Состав бухгалтерской отчетности«Бухгалтерский баланс»отражает состояние имущества, собственного

- 16. Методика оценки финансового состояния предприятия

- 17. Коэффициенты финансового состоянияКоэффициенты ликвидности Коэффициенты финансовой устойчивостиКоэффициенты рентабельностиКоэффициенты деловой активности

- 18. Платежеспособность предприятия означает возможность последнего рассчитываться по

- 19. При анализе финансового состояния различают долгосрочную и

- 20. Группировка активов по степени ликвидностиА1- Абсолютно ликвидные

- 21. Группировка пассивов по степени срочности их оплатыП1-

- 22. Текущая ликвидность

- 23. В качестве меры ликвидности и инвестиционной привлекательности

- 24. ЧОК отражает наличие собственных оборотных средств, которые

- 25. Денежные средства;Краткосрочные финансовые вложения;Краткосрочная дебиторская задолженность за

- 26. Финансовые коэффициенты текущей платежеспособности

- 27. Коэффициент абсолютной ликвидности показывает возможность немедленного

- 28. Теоретически оправданным значением коэффициента срочной ликвидности считается

- 29. характеризует степень, в которой текущие активы перекрывают

- 30. К недостаткам коэффициента текущей ликвидности относятся следующие:показатель

- 31. Текущая платежеспособность – более узкое

- 32. Финансовые коэффициенты перспективной платежеспособности

- 33. Причинами неплатежеспособности могут быть:невыполнение плана производства и

- 34. Обеспеченность предприятия источниками формирования средств является основным

- 35. Определение характера финансовой устойчивости субъекта хозяйствования

- 36. Показатели источников формирования запасов1.Наличие собственных оборотных средств

- 37. Показатели обеспеченности запасов источниками формирования1.Излишек (+) или

- 38. Сводная таблица показателей по типам финансовых ситуаций

- 39. Абсолютная устойчивость – характеризуется излишком источников

- 40. Нормальная устойчивость финансового состояния, при которой

- 41. Неустойчивое финансовое состояние связано с нарушением

- 42. К источникам, ослабляющим финансовое напряжение, можно отнести

- 43. Финансовая неустойчивость считается допустимой, если:стоимость производственных запасов

- 44. Кризисное состояние финансовой устойчивости характеризуется тем,

- 45. Основными причинами, приводящими к ситуации четвертого типа,

- 46. Коэффициенты финансовой устойчивостиПоказатели соотношениясобственных и заемныхсредств Показатели состояниявнеоборотных активови реального имущества Показатели состояния оборотных активов

- 47. Показатели соотношения собственных и заемных средств

- 48. Показатели состояния оборотных активов

- 49. Показатели состояния внеоборотных активов и реального имущества

- 50. Коэффициенты деловой активностиКоэффициентыоборачиваемостиПериод оборачиваемости

- 51. Основные показатели рентабельности, %

- 52. Оценка неудовлетворительной структуры балансаОбщий коэффициент покрытия (L)Коэффициентобеспеченности собственными средствами (О)Коэффициент утраты (восстановления)платежеспособности

- 53. Показатели установления неудовлетворительной структуры баланса

- 54. Методы предварительного анализа финансового состояния предприятия в целях прогнозирования его банкротства

- 55. Факторные модели оценки вероятности наступления банкротстваРазработанные в

- 56. Z = -0,3877 + Кп • (-1,0736)

- 57. Z = 0 – вероятность банкротства составляет

- 58. Z = 1,2 • х1 + 1,4

- 59. Z > 2,99 – финансово устойчивые предприятия;Z

- 60. для производственного предприятияZ = 0,717 • х1

- 61. Пограничные значения Z-счета Альтмана по усовершенствованной модели

- 62. На горизонте 1 год с точностью 95%

- 63. К1 – коэффициент текущей ликвидности;К2 – коэффициент

- 64. Финансовые коэффициенты благополучных предприятий и компаний с вероятностью наступления финансовой несостоятельности по У. Биверу

- 65. R = 8,38 + К1 + К2

- 66. R < 0 -

- 67. Ккомпл = 0,25Куп + 0,1Кз + 0,2Кс+

- 68. Если фактический комплексный коэффициент банкротства больше нормативного

- 69. Анализ причин неплатежеспособности предприятий

- 70. Основные причины неплатежеспособности, в соответствии с

- 71. Предполагает сравнение показателей уровня качества продукции и

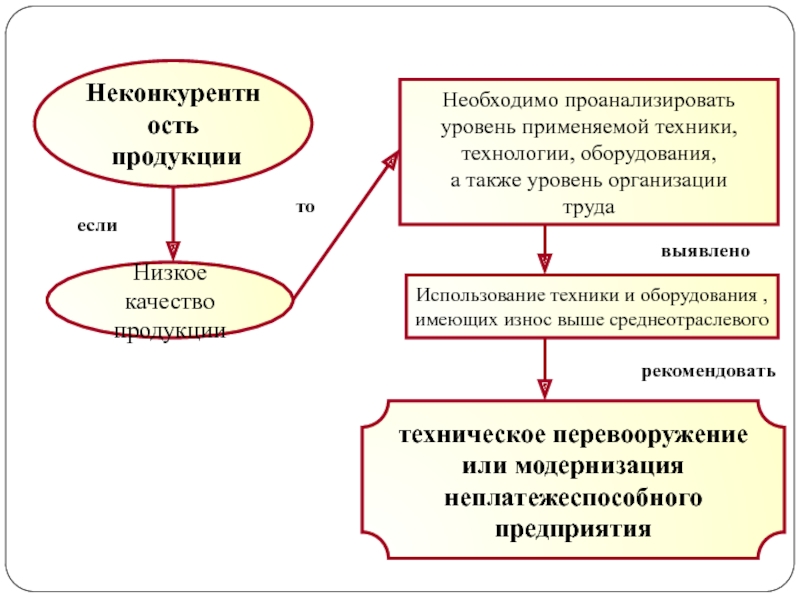

- 72. Неконкурентность продукции Низкое качествопродукции Необходимо проанализировать уровень

- 73. Неконкурентность продукции Недостаточные усилия по продвижению продукции

- 74. Сокращение масштабов производственных фондов позволит увеличить прибыль

- 75. Предполагает сравнение показателей себестоимости в разрезе статей

- 76. Слайд 76

- 77. В состав мероприятий организационно-технического характера включаются мероприятия:По

- 78. Предполагает проверку правильности расчетов производственной мощности с

- 79. В случае несоответствия

- 80. Определяет основные источники пополнения собственных оборотных средств Анализ недостатка собственных оборотныхсредств

- 81. 3. Оценить величину и динамику оборотных активов

- 82. Функциональная составляющаяРыночная состоятельностьПроизводственнаясостоятельностьЭкономическая состоятельность ФинансоваясостоятельностьСтруктура экономической состоятельности предприятия

- 83. Показатели, характеризующие рыночную состоятельностьиндекс роста производства (работ,

- 84. Показатели, характеризующие производственную состоятельностькоэффициент использования производственной мощности;

- 85. Показатели, характеризующие финансовую состоятельностьсоотношением рентабельности производства со

- 86. Предлагаемая методика комплексного анализа технико-экономического и финансового

- 87. Скачать презентанцию

Слайды и текст этой презентации

Слайд 2Финансовое состояние это экономическая категория, отражающая структуру собственного и заемного

Слайд 3Изменение финансового состояния за ряд лет позволяет оценить профессиональные и

деловые качества его руководителей и специалистов

Оценка финансового состояния

позволяет

инвесторами партнерам по бизнесу определить финансовые возможности предприятия на перспективу, возможности ее дальнейшего развития Слайд 4Анализ финансового состояния проводится с целью:

Объективной оценки достигнутого уровня устойчивости

финансового состояния предприятия, оценки изменения этого уровня в сравнении с

предыдущим периодом, с бизнес-планом под воздействием различных факторов;Принятия инвесторами обоснованных управленческих решений по финансированию инвестиционных проектов исходя из критерия инвестиционной привлекательности предприятия;

Улучшения финансового состояния предприятия, повышения его финансовой устойчивости и инвестиционной привлекательности.

Слайд 5Нормативно-правовое регулирование финансового анализа

Федеральный закон от 26.10.2002 N 127-ФЗ (ред.

от 27.12.2018) «О несостоятельности (банкротстве)»

Постановление Правительства РФ от 25.06.2003 N

367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа»Постановление Правительства РФ от 27.12.2004 N 855 «Об утверждении Временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства»

«Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций» (утв. Госкомстатом России 28.11.2002)

Слайд 6Углубленный анализ финансового состояния предприятия проводится

в следующей последовательности

На

первом этапе осуществляется анализ структуры стоимости имущества и средств, вложенных

в него: 1) определяется рациональность и обоснованность структуры имущества; 2) дается оценка роли собственного капитала в формировании имущества; 3) проводится анализ влияния ключевых технико-экономических факторов на изменение структуры имущества; 4) выявляются внутрихозяйственные резервы повышения финансового состоянияСлайд 7Углубленный анализ финансового состояния предприятия проводится

в следующей последовательности

На

втором этапе проводится анализ состава, структуры и стоимости имущества с

позиций его ликвидности: 1) оценивается влияние структуры капитала во взаимосвязи со структурой имущества на платежеспособность предприятия; 2)определяется влияние основных факторов на изменение ликвидности имущества предприятия и его платежеспособность; 3) выявляются внутренние резервы повышения платежеспособности и дается оценка уровня финансовой несостоятельности.Слайд 8Углубленный анализ финансового состояния предприятия проводится

в следующей последовательности

На

третьем этапе определяются: 1) степень финансовой устойчивости по таким критериям, как

его обеспеченность собственными оборотными средствами, финансовая независимость, рациональность использования чистой прибыли и амортизации; 2) уровень обеспеченности собственным капиталом основных оборотных средств и нематериальных активов; 3) влияние основных факторов на изменение финансовой устойчивости и выявляются внутрипроизводственные резервы ее повышения.Слайд 9Углубленный анализ финансового состояния предприятия проводится

в следующей последовательности

На

четвертом этапе 1) оценивается эффективность использования имущества предприятия, рентабельность и

конкурентоспособность выпускаемой продукции; 2) определяется влияние основных факторов на изменение эффективности использования имущества и рентабельности продукции; 3) выявляются возможные резервы повышения рентабельности продукции и эффективности использования имуществаСлайд 10Углубленный анализ финансового состояния предприятия проводится

в следующей последовательности

На

пятом этапе обосновывается целесообразность разработки и реализации управленческих решений, направленных

на улучшение финансового состояния предприятия и обеспечение его инвестиционной привлекательности.Слайд 11Пользователи результатов анализа финансового состояния предприятия:

Кредиторы

Инвесторы

Покупатели и заказчики

Поставщики и подрядчики

Работники

предприятия

Акционеры и собственники

Менеджеры и руководители

Органы государственной власти

Налоговые органы

Общественность

Аудиторы

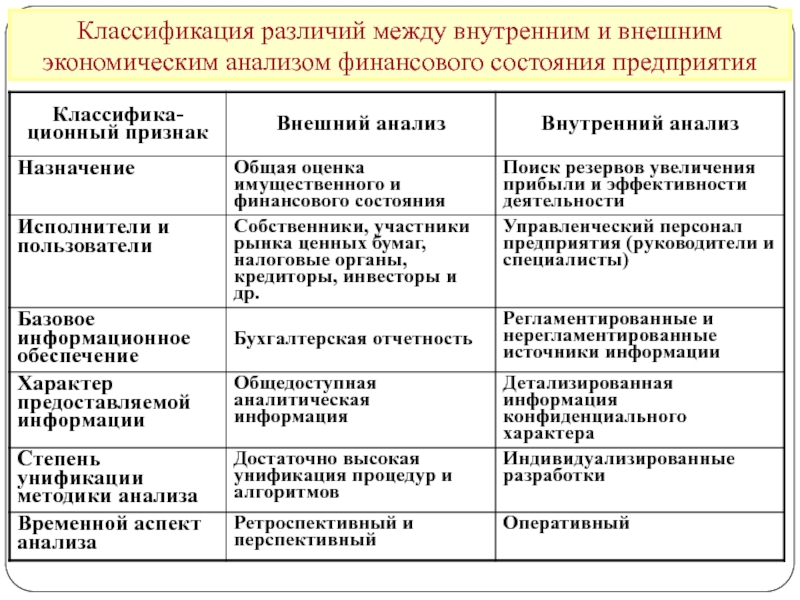

Слайд 12Классификация различий между внутренним и внешним экономическим анализом финансового состояния

предприятия

Слайд 13Несостоятельность – это такая степень предпринимательской деятельности, при которой объемы

накопленных за весь период существования бизнеса ликвидных активов недостаточны для

удовлетворения всех внешних требований и финансирования собственной хозяйственной деятельности, а норма прибыли на капитал имеет тенденцию к понижению и приближается к нулевому значению. Несостоятельность является качественной характеристикой неэффективности бизнеса, внешней стороной которой выступает неплатежеспособность в виде неспособности должника выплатить свои обязательства и удовлетворить требования кредиторов на какую-то определенную дату, которое может закончиться как банкротством, так и его оздоровлением. А банкротство в свою очередь является результатом несостоятельности и представляет прекращение существования бизнеса в связи с невозможностью финансового оздоровленияСлайд 14общеэкономические

рыночные

прочие

Внешние факторы, вызывающие кризисное состояние предприятия

операционные

инвестиционные

финансовые

Внутренние факторы, вызывающие кризисное состояние

предприятия

Слайд 15Состав бухгалтерской отчетности

«Бухгалтерский баланс»

отражает состояние имущества,

собственного капитала

и обязательств

предприятия

«Отчет о финансовых

результатах»

предназначен для характеристики

финансовых результатов

предприятия за

отчетный период показывает структуру

собственного капитала предприятия,

представленную в динамке

отражает остатки денежных средств

на нач. и кон. периода, потоки денежных

средств в текущей, инвестиционной и

финансовой деятельности

состоит из разделов, которые

позволяют раскрыть некоторые

статьи актива и пассива баланса

«Отчет об изменениях

капитала»

«Отчет о движении

денежных средств»

Пояснения к

бухгалтерскому

балансу

Слайд 17Коэффициенты

финансового состояния

Коэффициенты

ликвидности

Коэффициенты

финансовой устойчивости

Коэффициенты

рентабельности

Коэффициенты

деловой активности

Слайд 18Платежеспособность предприятия означает возможность последнего рассчитываться по взятым обязательствам перед

всеми участниками его бизнеса, не нарушая бесперебойного процесса его хозяйственной

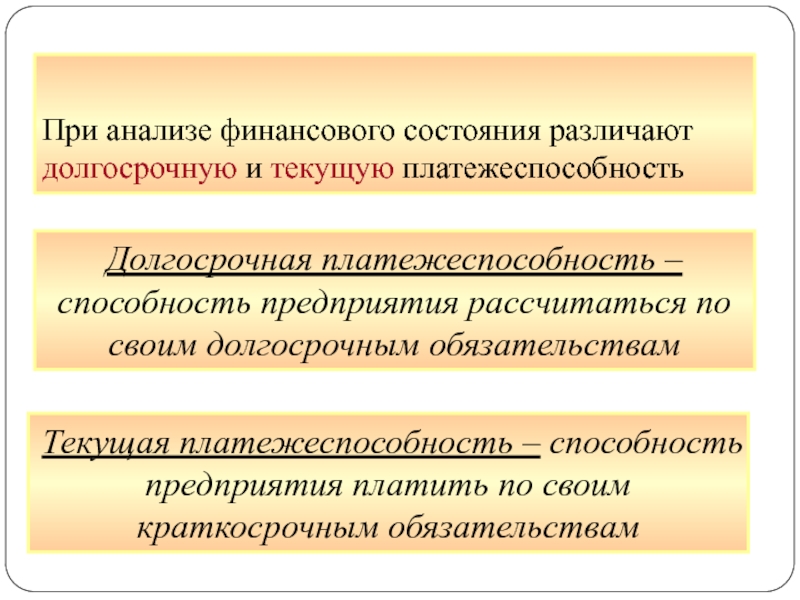

деятельностиСлайд 19При анализе финансового состояния различают долгосрочную и текущую платежеспособность

Долгосрочная платежеспособность

– способность предприятия рассчитаться по своим долгосрочным обязательствам

Текущая платежеспособность –

способность предприятия платить по своим краткосрочным обязательствамСлайд 20Группировка активов по степени ликвидности

А1- Абсолютно ликвидные активы

денежные средства + краткосрочные фин.вложения

А2- Быстро реализуемые активы

краткосрочная дебиторская задолженностьА3- Медленно реализуемые активы

запасы +долгосрочная дебиторская задолженность +

НДС + прочие оборотные активы

А4- Трудно реализуемые активы

внеоборотные активы

Слайд 21Группировка пассивов

по степени срочности их оплаты

П1- Наиболее срочные обязательства

кредиторская задолженность

П3- Долгосрочные пассивы

долгосрочные обязательства +доходы будущих

периодов + резервы предстоящих расходов и платежей

П2- Краткосрочные пассивы

краткосрочные заемные средства +задолженность

участников по выплате доходов + прочие краткосрочные

обязательства

П4- Постоянные (устойчивые) пассивы

собственный капитал

Слайд 22

Текущая ликвидность

ТЛ

= (А1 + А2) /(П1 + П2)2) Перспективная ликвидность

ПЛ =А3- П3

Баланс считается абсолютно ликвидным, если

имеют место следующие соотношения

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

Слайд 23В качестве меры ликвидности и инвестиционной привлекательности выступает рабочий капитал

– чистый оборотный капитал (ЧОК)

ЧОК - превышение текущих активов

над текущими обязательствамиСлайд 24ЧОК отражает наличие собственных оборотных средств, которые направляются на формирование

производственных запасов. Недостаточная его величина может привести к зависимости от

кредиторов. Необходимо тщательно изучать состав текущих активов и текущих обязательствСлайд 25Денежные средства;

Краткосрочные финансовые вложения;

Краткосрочная дебиторская задолженность за вычетом резервов по

безнадежным долгам;

Запасы, за исключением запасов, превышающих текущие потребности, обоснованные нормативами

(расходы будущих периодов в составе запасов считаются текущими активам не потому, что могут превращены в наличность, а потому, что представляют собой авансы за услуги, которые требуют текущих денежных расходов)Краткосрочные ссуды;

Кредиторская задолженность;

В некоторых случаях доля долгосрочной задолженности, подлежащая выплате в текущем периоде

К текущим активам

относятся

К текущим пассивам

относятся

Слайд 27Коэффициент абсолютной ликвидности показывает возможность немедленного или быстрого погашения обязательств

перед кредиторами. Он характеризует величину денежных средств, необходимых для уплаты текущих

обязательств. Объем денежных средств – своего рода страховой запас и предназначается для покрытие краткосрочной несбалансированности денежных потоков. Остатки денежных средств зависят от текущего уровня коммерческой активности, но предприятия могут использовать в своей деятельности заменители денег, например открытые кредитные линииСлайд 28Теоретически оправданным значением коэффициента срочной ликвидности считается равным 1. Значение

этого коэффициента имеет отраслевые особенности. Так, в торговом предприятии значение коэффициента

будет ниже, т.к. дебиторская задолженность невысока, а наличные денежные средства быстро превращаются в запасы.Слайд 29

характеризует степень, в которой текущие активы

перекрывают текущие обязательства, т.е.

размер

гарантии, обеспечиваемой оборотными активами.

Чем больше значение коэффициента, тем больше

уверенность в оплате обязательств

Коэффициент текущей ликвидности

Слайд 30К недостаткам коэффициента текущей ликвидности относятся следующие:

показатель рассчитывается на определенную

дату, т.е. имеет статистический характер

коэффициент характеризует наличие оборотных активов, а

не их качество с точки зрения ликвидности, поскольку в составе запасов могут быть неликвидные виды запасов, к которым относятся сырье, материалы, например частично или полностью утратившие потребительские свойстваСлайд 31Текущая платежеспособность – более узкое понятие, которое не может

быть распространено на перспективу, поэтому наряду с текущей платежеспособностью рассматривается

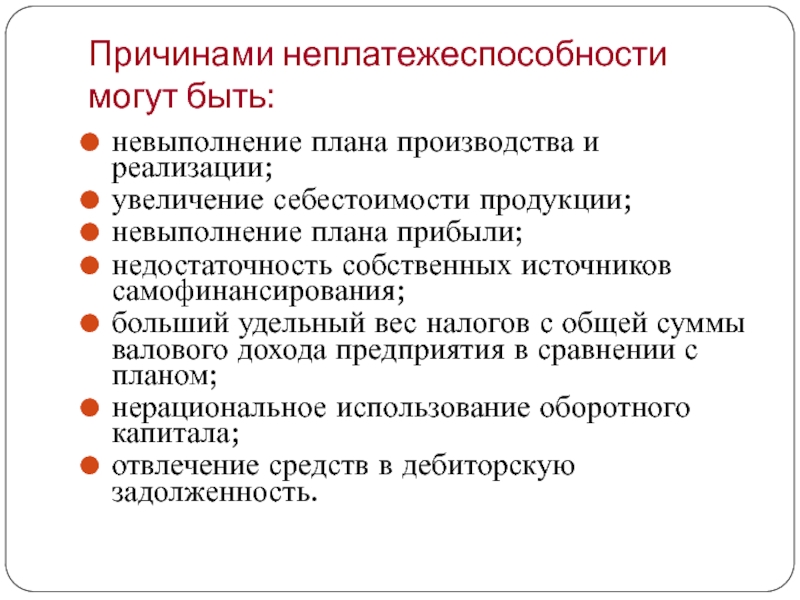

и перспективная платежеспособностьСлайд 33Причинами неплатежеспособности могут быть:

невыполнение плана производства и реализации;

увеличение себестоимости

продукции;

невыполнение плана прибыли;

недостаточность собственных источников самофинансирования;

больший удельный вес налогов с

общей суммы валового дохода предприятия в сравнении с планом;нерациональное использование оборотного капитала;

отвлечение средств в дебиторскую задолженность.

Слайд 34Обеспеченность предприятия источниками формирования средств является основным критерием оценки финансовой

устойчивости

Финансовая устойчивость характеризуется финансовой независимостью предприятия, его способностью умело маневрировать

собственным капиталом, финансовой обеспеченностью бесперебойности хозяйственной деятельностиСлайд 36Показатели источников

формирования запасов

1.Наличие собственных оборотных средств

СОС = Капитал

и резервы – Внеоборотные активы

2.Функционирующий капитал

КФ =(Капитал и резервы + Долгосрочные обязательства)-

-Внеоборотные активы

3.Общая величина основных источников

формирования запасов

ВИ =(Капитал и резервы + Долгосрочные обязательства +

+ Краткосрочные кредиты и займы)-Внеоборотные активы

Слайд 37Показатели обеспеченности запасов

источниками формирования

1.Излишек (+) или недостаток (-) собственных

оборотных

средств:

± Фс = СОС -Зп

2.Излишек (+) или недостаток (-)

собственных и долго –срочных заемных источников формирования запасов:

± Фт = КФ - Зп

3.Излишек (+) или недостаток (-)общей величины

основных источников для формирования запасов:

± Фо = ВИ - Зп

Слайд 39Абсолютная устойчивость – характеризуется излишком источников формирования собственных оборотных средств

над фактической величиной запасов и затрат. Встречается редко и представляет

собой крайний тип финансовой устойчивостиСлайд 40Нормальная устойчивость финансового состояния, при которой запасы и затраты обеспечиваются

суммой собственных средств.

Такой тип финансовой устойчивости гарантирует платежеспособность предприятия

Слайд 41Неустойчивое финансовое состояние связано с нарушением платежеспособности предприятия. При таком

типе финансовой ситуации запасы и затраты формируются за счет собственных

оборотных средств, краткосрочных кредитов и займов, а также источников ослабляющих финансовую напряженностьСлайд 42К источникам, ослабляющим финансовое напряжение, можно отнести

временно свободные источники

средств (резервный фонд, средства предназначенные на накопление и потребление);

временные кредиты

на пополнение оборотных средств;превышение кредиторской задолженности над дебиторской

Слайд 43Финансовая неустойчивость считается допустимой, если:

стоимость производственных запасов и готовой продукции

больше, чем размер краткосрочных кредитов и займов, привлекаемых для формирования

запасов и затрат;стоимость незавершенного производства и расходов будущих периодов меньше, чем наличие собственных и долгосрочных заемных источников формирования запасов и затрат.

Слайд 44Кризисное состояние финансовой устойчивости характеризуется тем, что запасы и затраты

не обеспечиваются источниками формирования.

Предприятие находится на грани банкротства

Слайд 45Основными причинами, приводящими к ситуации четвертого типа, являются

большое количество

неплатежей или длительный период погашения дебиторской задолженности, что приводит к

вымыванию и замораживанию на длительные сроки оборотных средств у хозяйствующих субъектов;нехватка оборотных средств у предприятий из-за низкого покупательного спроса;

«дорогие» банковские кредиты.

Слайд 46Коэффициенты

финансовой устойчивости

Показатели соотношения

собственных и заемных

средств

Показатели состояния

внеоборотных активов

и реального

имущества

Показатели состояния

оборотных активов

Слайд 52Оценка неудовлетворительной

структуры баланса

Общий коэффициент

покрытия (L)

Коэффициент

обеспеченности

собственными

средствами (О)

Коэффициент

утраты

(восстановления)

платежеспособности

Слайд 54Методы предварительного анализа финансового состояния предприятия в целях прогнозирования его

банкротства

Слайд 55Факторные модели оценки вероятности наступления банкротства

Разработанные в США:

-

двухфакторная американская модель;

- модель Z – счета Альтмана;

- шкала Бивера;- модель Тишоу, Таффлера.

Разработанные в России:

- четырехфакторная модель R – счета;

- шестифакторная модель О.П. Зайцевой;

- официальная методика оценки неудовлетворительной структуры баланса неплатежеспособных предприятий.

Слайд 56Z = -0,3877 + Кп • (-1,0736) +0,579 • Кфз,

где

Z

– показатель классифицирующей функции;

Кп – коэффициент покрытия (текущей ликвидности);

Кфз –

коэффициент финансовой зависимости, %Американская двухфакторная модель

Слайд 57Z = 0 – вероятность банкротства составляет

50%;

Z < 0 – вероятность банкротства

меньше 50%, идалее она снижается по мере уменьшения Z;

Z > 0 - вероятность банкротства больше 50%, и

она возрастает с увеличением Z.

Исходя из двухфакторной американской модели имеем следующие дискриминантные границы

Слайд 58Z = 1,2 • х1 + 1,4 • х2 +3,3

• х3 +0,6 • х4 + х5 ,

где

х1 - чистый

оборотный капитал/сумма активов;х2 - нераспределенная прибыль/сумма активов;

х3 - валовая прибыль/сумма активов;

х4 - рыночная стоимость акций /привлеченный капитал (для российских предприятий - ∑ (уставного и добавочного капитала)/привлеченный капитал);

х5 - выручка/сумма активов (для российских предприятий –нераспределенная прибыль/сумма активов ).

Индекс кредитоспособности –

Z-счет Альтмана

Слайд 59Z > 2,99 – финансово устойчивые предприятия;

Z < 1,81 –

очень высокая вероятность

банкротства;[1,81;-2,99] - вероятность банкротства высокая.

Исходя из индекса кредитоспособности имеем следующие дискриминантные границы

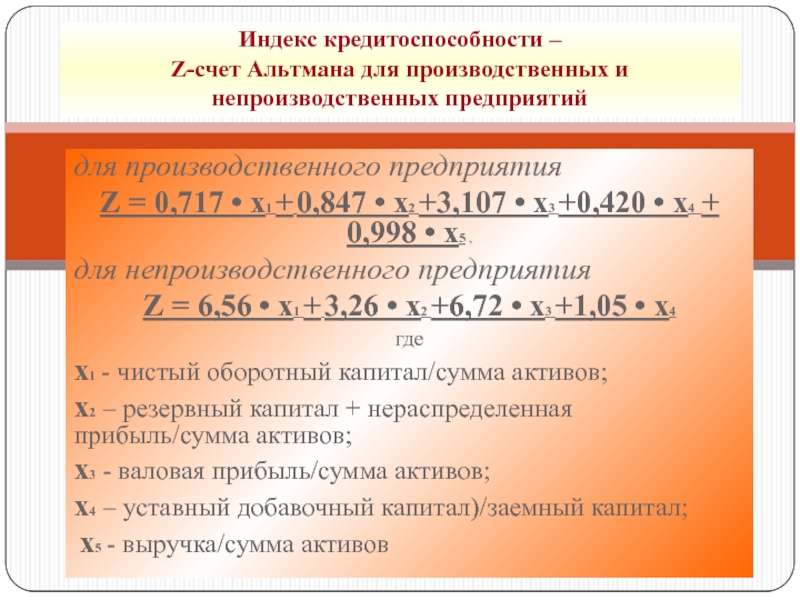

Слайд 60для производственного предприятия

Z = 0,717 • х1 + 0,847 •

х2 +3,107 • х3 +0,420 • х4 + 0,998 •

х5 ,для непроизводственного предприятия

Z = 6,56 • х1 + 3,26 • х2 +6,72 • х3 +1,05 • х4

где

х1 - чистый оборотный капитал/сумма активов;

х2 – резервный капитал + нераспределенная прибыль/сумма активов;

х3 - валовая прибыль/сумма активов;

х4 – уставный добавочный капитал)/заемный капитал;

х5 - выручка/сумма активов

Индекс кредитоспособности –

Z-счет Альтмана для производственных и непроизводственных предприятий

Слайд 62На горизонте 1 год с точностью 95%

при этом ошибка составит 3-6%

На горизонте 2

года с точностью до 83%при этом ошибка составит 6-18%

С помощью пятифакторной модели прогноз банкротства можно установить

Слайд 63К1 – коэффициент текущей ликвидности;

К2 – коэффициент Бивера [(чистая прибыль

+ амортизация)/ заемный капитал];

К3 – рентабельность активов,

%;К4 – финансовый рычаг [заемный капитал/

совокупные активы];

К5 – чистый оборотный капитал/ совокупные

активы.

Система показателей У.Бивера для оценки финансового состояния предприятия с целью диагностики банкротства

Слайд 64Финансовые коэффициенты благополучных предприятий и компаний с вероятностью наступления финансовой

несостоятельности

по У. Биверу

Слайд 65R = 8,38 + К1 + К2 + 0,054 •

К3 + 0,63 • К4,

где

К1 – оборотный капитал / актив;

К2

– чистая прибыль / собственный капитал;К3 – выручка от продаж / актив;

К4 – чистая прибыль / суммарные затраты.

Четырехфакторная модель прогноза риска банкротства Иркутской государственной экономической академии

Слайд 66R < 0 - вероятность банкротства максимальная

0-0,18 - вероятность банкротства высокая

(60-80%);

0,18-0,32 - вероятность банкротства средняя (35-50%);

0,32-0,42 - вероятность банкротства низкая (15-20%);

R > 0,42 - вероятность банкротства минимальная

(до 10%)

Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом:

Слайд 67Ккомпл = 0,25Куп + 0,1Кз + 0,2Кс+ 0,25Кур + 0,1Кфр

+ 0,1Кзаг ,

где

Куп – чистый убыток / собственный капитал;Кз – кредиторская задолженность/ дебиторская

задолженность;

Кс – краткосрочные обязательства / наиболее

ликвидные активы;

Кур – убыток от продаж/выручка от продаж;

Кфр – собственный капитал/ заемный капитал;

Кзаг - средняя величина активов / выручка от

продаж.

Шестифакторная модель расчета комплексного коэффициента банкротства О.П. Зайцевой

Слайд 68Если фактический комплексный коэффициент банкротства больше нормативного –

вероятность банкротства

высокая

Если фактический комплексный коэффициент банкротства меньше нормативного –

вероятность банкротства

малаВесовые значения коэффициентов

Куп = 0;

Кз = 1;

Кс = 7;

Кур = 0;

Кфр =0,7;

Кзаг = значение Кзаг в предыдущем периоде

Слайд 70Основные причины неплатежеспособности, в соответствии с которыми можно выделить направления

экономического анализа несостоятельных предприятий

неконкурентность продукции и услуг предприятий;

высокие цены и

тарифы на продукцию и услуги предприятий;недостаток собственных оборотных средств;

низкий уровень использования производственных мощностей;

отсутствие заинтересованности внешних инвесторов в оказании финансовой помощи неплатежеспособным предприятиям.

Слайд 71

Предполагает сравнение

показателей уровня качества

продукции и услуг

с аналогичными

отечественными

и зарубежными

Анализ причин

неконкурентоспособности

предприятий

Слайд 72Неконкурентность

продукции

Низкое качество

продукции

Необходимо проанализировать

уровень применяемой техники,

технологии,

оборудования,

а также уровень организации

труда

техническое перевооружение

или модернизация

неплатежеспособного

предприятия

Использование техники и оборудования ,

имеющих износ выше среднеотраслевого

если

то

выявлено

рекомендовать

Слайд 73Неконкурентность

продукции

Недостаточные усилия

по продвижению

продукции

Отдел маркетинга

дублирует

функции

отдела сбыта

Спрос на продукцию

ограничен и расширение

рынка

сбыта не прогнозируется Поиск клиентов,

участие в выставках,

рассылка информации

Выпуск нового вида продукции,

либо сокращение

производственных фондов

необходимо

необходимо

Слайд 74

Сокращение масштабов производственных фондов позволит увеличить прибыль за счет сокращения

постоянных затрат (сокращение затрат на содержание и ремонт оборудования, зданий,

сооружений)Выпуск нового вида продукции, пользующегося спросом на рынке, позволит увеличить объемы реализации,

но потребует вложения средств в приобретение нового вида оборудования, ноу-хау,

и придется задуматься о величине капитальных затрат, которые не приведут к ухудшению состояния организации

Слайд 75

Предполагает сравнение

показателей себестоимости

в разрезе статей затрат

других рентабельно

работающих предприятий

Анализ причин

установления высоких

цен и тарифов на

продукцию и услуги

Слайд 77В состав мероприятий организационно-технического характера включаются мероприятия:

По совершенствованию организации оплаты

труда;

Организация рационального использования сырья, материалов, и топливно-энергетических ресурсов;

По совершенствованию организации

порядка хранения ТМЦ;По сокращению административно-управленческих расходов, ликвидации непроизводительных расходов.

Слайд 78

Предполагает проверку

правильности расчетов

производственной мощности

с целью оценки их

соответствия действующей

методике определения

мощности

Анализ причин

низкого уровня

использования

производственных мощностей

Слайд 80

Определяет

основные источники

пополнения собственных

оборотных средств

Анализ недостатка

собственных

оборотных

средств

Слайд 813. Оценить величину и динамику оборотных активов

неплатежеспособного предприятия

Устанавливается

сальдо между дебиторской и

кредиторской задолженностью

2. Выявляются

наиболее значительные должникинеплатежеспособного предприятия и совместно с ними

выясняются их возможности погашения

Слайд 82Функциональная составляющая

Рыночная

состоятельность

Производственная

состоятельность

Экономическая

состоятельность

Финансовая

состоятельность

Структура экономической состоятельности предприятия

Слайд 83Показатели, характеризующие рыночную состоятельность

индекс роста производства (работ, услуг) предприятия за

анализируемый период, исчисляемый по сопоставимым ценам и текущим ценам;

соотношение

износа основных производственных фондов предприятия и отрасли;индекс роста доли предприятия в общем объеме аналогичной продукции;

соотношение индекса цен на реализованную продукцию, работы и услуги и индекса инфляции;

соотношение индекса цен на готовую продукцию предприятия и индекса цен на ресурсы;

показатель удельного веса имущества, участвующего в производственном процессе в общей стоимости имущества предприятия;

индекс рыночной стоимости акций.

Слайд 84Показатели, характеризующие производственную состоятельность

коэффициент использования производственной мощности;

коэффициент технической годности;

индекс роста фондоотдачи; индекс роста материалоотдачи;

индекс роста эффективности производства

продукции; индекс роста производительности труда;

отношение индекса прибыли к индексу роста объема производства продукции;

показатель затрат на 1 руб. произведенной продукции;

индекс роста прибыли от основной деятельности;

отношение индекса роста прибыли к индексу роста объема производства продукции.

Слайд 85Показатели, характеризующие финансовую состоятельность

соотношением рентабельности производства со среднеотраслевой рентабельностью;

соотношением

сроков погашения дебиторской и кредиторской задолженности;

коэффициентами зависимости предприятия от

кредиторов; финансовой независимости в части формирования запасов;

промежуточной ликвидности, скорректированной на рыночную стоимость его составляющих.

![Оценка финансового состояния предприятия К1 – коэффициент текущей ликвидности;К2 – коэффициент Бивера [(чистая прибыль К1 – коэффициент текущей ликвидности;К2 – коэффициент Бивера [(чистая прибыль + амортизация)/ заемный капитал];К3](/img/thumbs/21257509ac2ac121e9006e84c435d5c7-800x.jpg)