Слайд 1Тема: «Финансовый анализ предприятия»

Учебные вопросы:

Цели и задачи финансового анализа, его

виды, содержание и информационное обеспечение

Анализ имущественного положения

Анализ финансового состояния

Анализ финансовых

результатов деятельности предприятия

Анализ рыночной активности

Слайд 2Учебный вопрос № 1:

«Цели и задачи финансового анализа, его виды,

содержание и информационное обеспечение»

Слайд 3Финансовый анализ

представляет собой способ накопления, трансформации и использования информации финансового

характера с целью оценки финансовых результатов, финансового состояния прошлой деятельности

инвестиционных и финансовых вложений, оценки будущего потенциала организации

Слайд 4Финансовый анализ может быть определен как способ диагностики финансово-хозяйственной деятельности

организации с различным уровнем углубленности.

Финансовый анализ делится:

- по временному аспекту

(ретроспективный, оперативный, перспективный);

- по кругу изучаемых вопросов (комплексный, тематический);

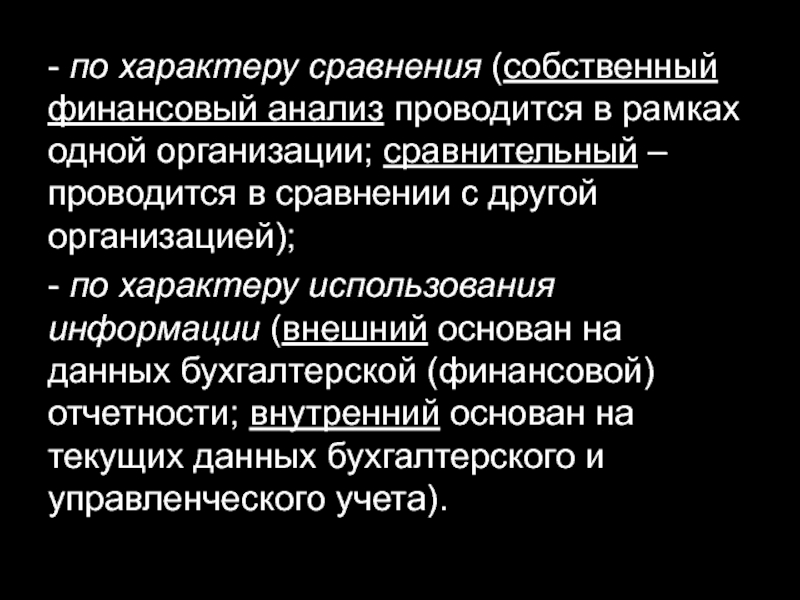

Слайд 5- по характеру сравнения (собственный финансовый анализ проводится в рамках

одной организации; сравнительный – проводится в сравнении с другой организацией);

-

по характеру использования информации (внешний основан на данных бухгалтерской (финансовой) отчетности; внутренний основан на текущих данных бухгалтерского и управленческого учета).

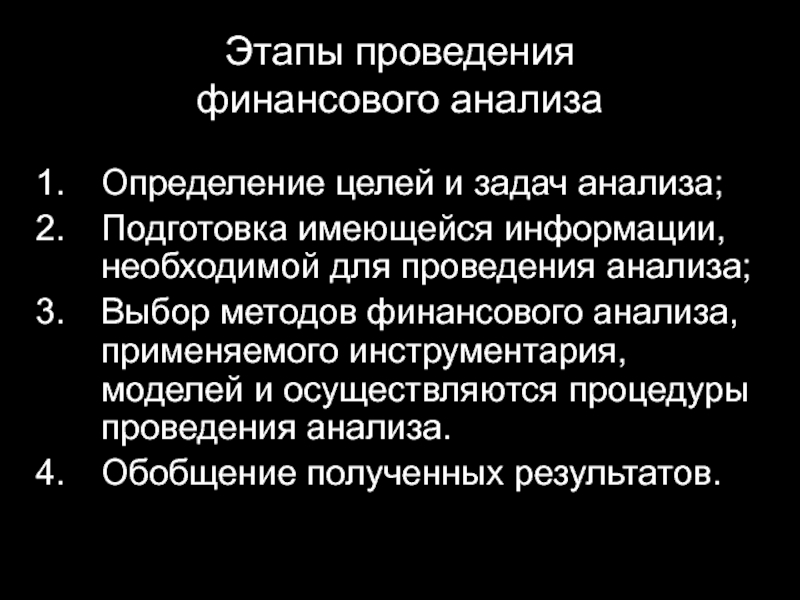

Слайд 6Этапы проведения

финансового анализа

Определение целей и задач анализа;

Подготовка имеющейся информации,

необходимой для проведения анализа;

Выбор методов финансового анализа, применяемого инструментария, моделей

и осуществляются процедуры проведения анализа.

Обобщение полученных результатов.

Слайд 7Цель финансового анализа

заключается в получении определенного числа ключевых показателей и

их количественных значений, дающих объективную картину финансовых результатов и финансового

состояния организации.

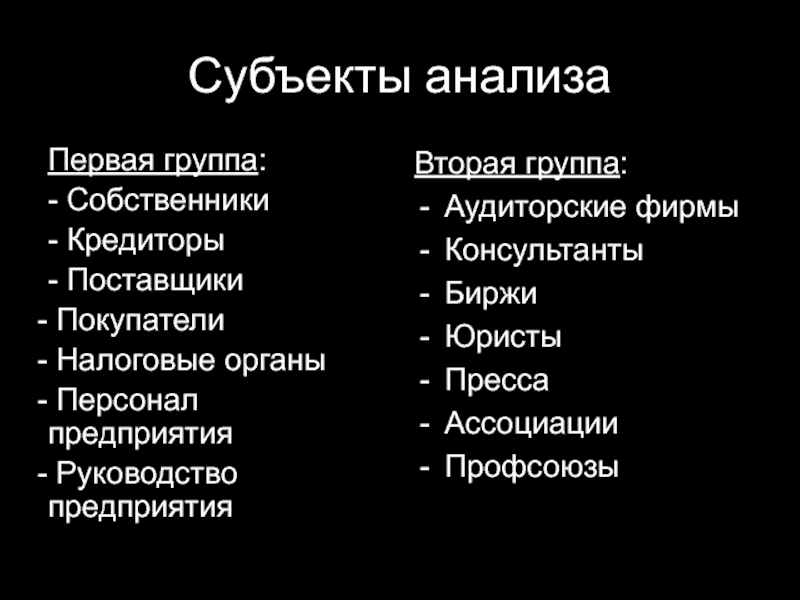

Слайд 8Субъекты анализа

Первая группа:

- Собственники

- Кредиторы

- Поставщики

Покупатели

Налоговые

органы

Персонал предприятия

Руководство предприятия

Вторая группа:

Аудиторские фирмы

Консультанты

Биржи

Юристы

Пресса

Ассоциации

Профсоюзы

Слайд 9Основные задачи

финансового анализа

Оценка имущественного и финансового состояния, а также

результатов финансовой деятельности на базе методов ретроспективного анализа;

Оценка эффективности формирования

и использования финансовых ресурсов и определения потенциальных возможностей стабильного развития организации с использованием как ретроспективного, так и перспективного анализа;

Слайд 10Основные задачи

финансового анализа

3. Оценка результатов планирования и прогнозирования финансово-хозяйственной

деятельности на базе ретроспективного и перспективного анализа.

Слайд 11Для решения первой задачи

анализируют объем и структуру активов и пассивов

в соответствии с предварительной оценкой факторов внутренней внешней финансовой среды;

производят

в динамике оценку объемов и структуры чистого и собственного оборотного капитала;

Слайд 13Для решения второй задачи

оценивают эффективность использования имущества и источников его

инвестирования (рентабельность и оборачиваемость);

оценивают состав и структуру имущества, которое используется

неэффективно и может быть реализовано;

Слайд 14Для решения второй задачи

оценивают резервы роста финансовых результатов без дополнительных

капитальных вложений;

оценивают допустимую величину дебиторской задолженности и сбалансированности дебиторской и

кредиторской задолженности;

оценивают оптимальность величины заемных средств и обеспеченности их активами.

Слайд 15Для решения третьей задачи

Сравнить финансовое состояние и финансовые результаты:

-

с планами организации в части норм и нормативов;

с

разработанной стратегией и тактикой формирования активов и структуры капитала;

со значениями предельных объемов формирования дебиторской и кредиторской задолженности.

Слайд 16Обработка финансовой информации, включает ряд последовательных действий:

Осуществление возможного на данный

момент времени контроля достоверности информации;

Преобразование финансовой отчетности и другой информации

в аналитическую информацию;

Оценку сложившихся факторов внешней и внутренней финансовой среды;

Слайд 17Обработка финансовой информации, включает ряд последовательных действий:

4. Формирование заданной аналитиком

системы показателей, характеризующих имущественное и финансовое состояние, а также результаты

финансово-хозяйственной деятельности организации.

Слайд 18Методы финансового анализа

По степени формализации

1. формализованные:

показатели ликвидности;

показатели, определяющие степень вероятности банкротства;

2. неформализованные:

метод экспертных оценок;

метод рейтинговой оценки.

Слайд 19Методы финансового анализа

По применяемому инструментарию:

Общеэкономические методы:

- метод

абсолютных величин;

- балансовый метод;

- метод дисконтирования.

Статистические методы:

- метод арифметической разницы;

- индексный метод;

- метод сравнений;

- метод группировки.

Слайд 20Методы финансового анализа

По применяемому инструментарию:

3. Математико-статистические методы:

- корреляционный

анализ;

- регрессионный анализ;

- факторный анализ.

Слайд 21Методы финансового анализа

По используемым моделям:

Дескриптивные модели (основываются на данных бухгалтерской

отчетности, которые включают вертикальный, горизонтальный, трендовый анализ);

Предикативные модели (основываются

на данных динамического анализа предприятия);

Слайд 22Методы финансового анализа

3. Нормативные модели (сравниваются фактические значения финансовых показателей

предприятия с законодательно установленными нормативами, средними отраслевыми нормативами, внутренними нормативами

предприятия);

4. Интегральные модели (первого вида – коэффициенты устойчивости, второго вида – формула Дюпона).

Слайд 23Учебный вопрос № 2:

«Анализ имущественного положения»

Слайд 24Анализ имущественного положения включает

Анализ состава основных средств на основании данных

бухгалтерского баланса

Анализ структуры основных средств на основании данных бухгалтерского баланса

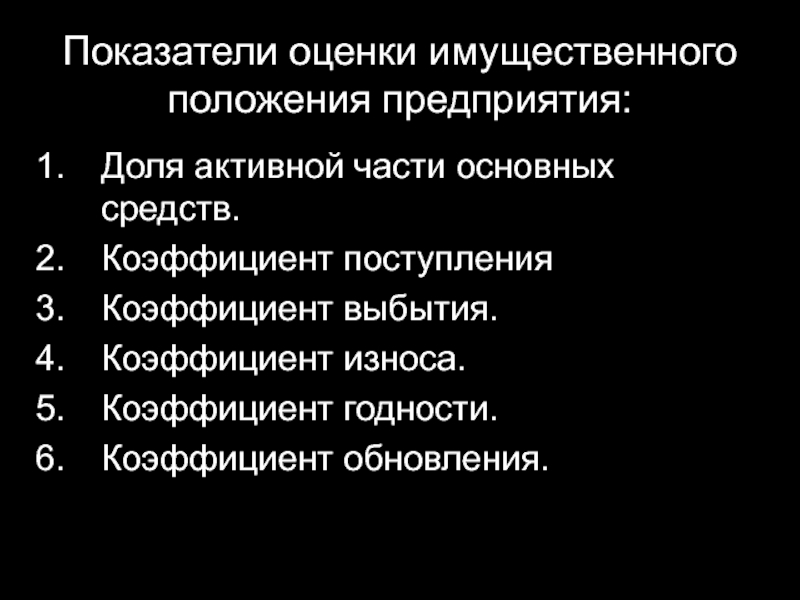

Слайд 25Показатели оценки имущественного положения предприятия:

Доля активной части основных средств.

Коэффициент поступления

Коэффициент

выбытия.

Коэффициент износа.

Коэффициент годности.

Коэффициент обновления.

Слайд 26Учебный вопрос № 3:

«Анализ финансового состояния»

Слайд 27Анализ финансового состояния

предполагает обобщенную оценку состояния организации с позиции ликвидности

и платежеспособности, финансовой устойчивости и деловой активности на определенный период

времени.

Слайд 28Ликвидность

это способность организации трансформировать свои активы в денежные средства и

в случае необходимости, оплатить краткосрочные обязательства.

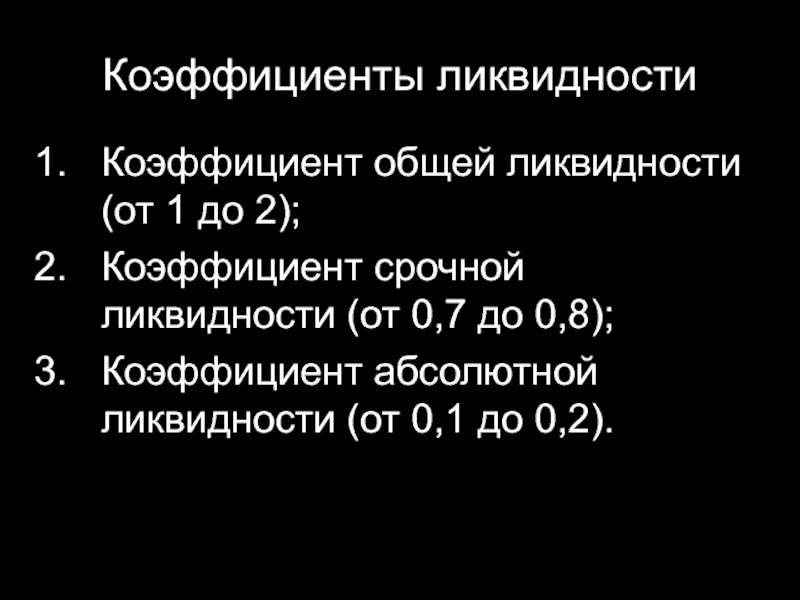

Слайд 29Коэффициенты ликвидности

Коэффициент общей ликвидности (от 1 до 2);

Коэффициент срочной ликвидности

(от 0,7 до 0,8);

Коэффициент абсолютной ликвидности (от 0,1 до 0,2).

Слайд 30Финансовая устойчивость

платежеспособность предприятия во времени с соблюдением условия финансового равновесия

между собственными и заемными финансовыми средствами.

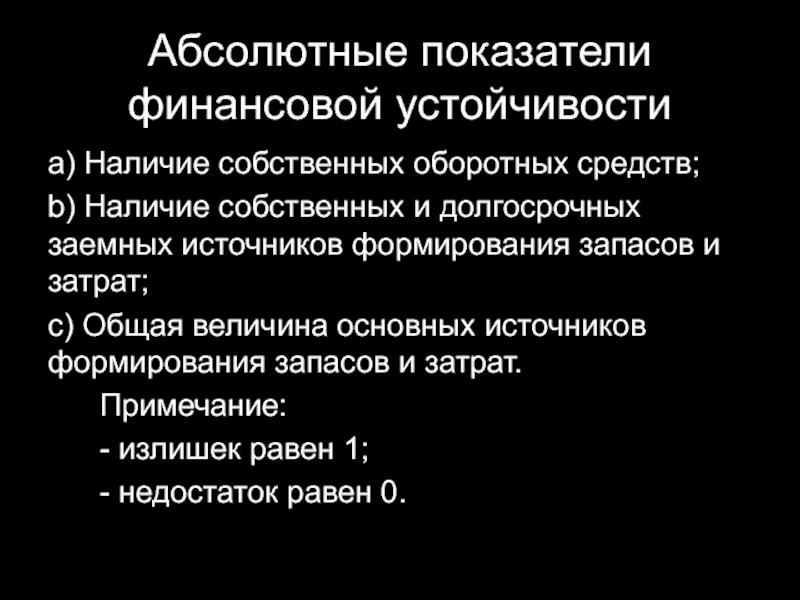

Слайд 31Абсолютные показатели финансовой устойчивости

а) Наличие собственных оборотных средств;

b) Наличие собственных

и долгосрочных заемных источников формирования запасов и затрат;

c) Общая величина

основных источников формирования запасов и затрат.

Примечание:

- излишек равен 1;

- недостаток равен 0.

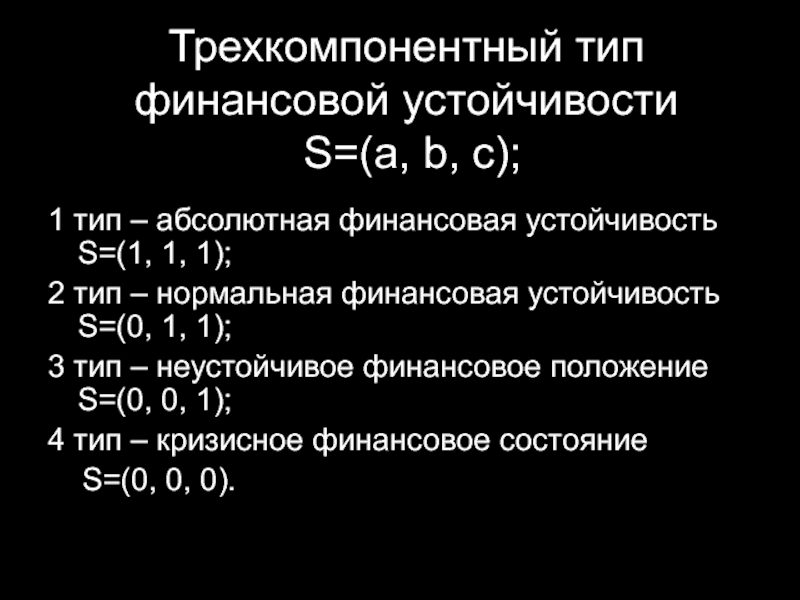

Слайд 32Трехкомпонентный тип финансовой устойчивости

S=(a, b, c);

1 тип –

абсолютная финансовая устойчивость S=(1, 1, 1);

2 тип – нормальная финансовая

устойчивость S=(0, 1, 1);

3 тип – неустойчивое финансовое положение S=(0, 0, 1);

4 тип – кризисное финансовое состояние

S=(0, 0, 0).

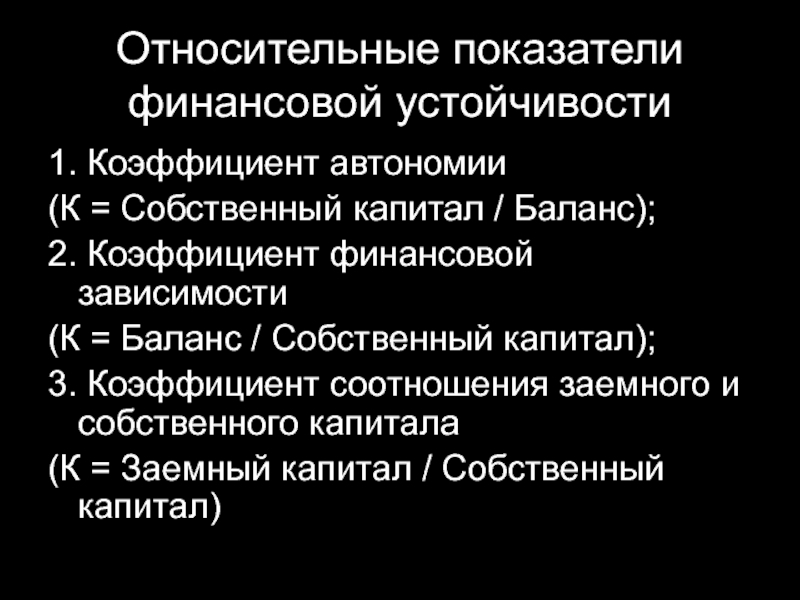

Слайд 33Относительные показатели финансовой устойчивости

1. Коэффициент автономии

(К = Собственный капитал

/ Баланс);

2. Коэффициент финансовой зависимости

(К = Баланс / Собственный капитал);

3.

Коэффициент соотношения заемного и собственного капитала

(К = Заемный капитал / Собственный капитал)

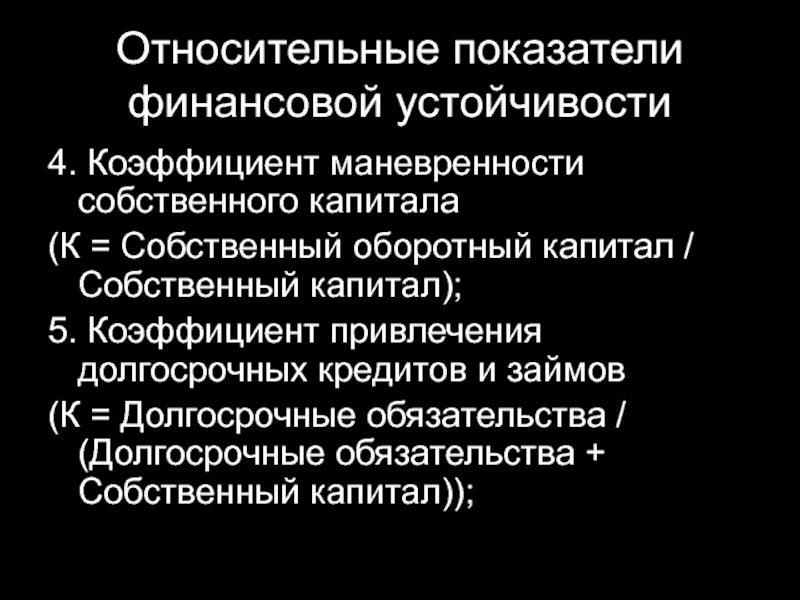

Слайд 34Относительные показатели финансовой устойчивости

4. Коэффициент маневренности собственного капитала

(К =

Собственный оборотный капитал / Собственный капитал);

5. Коэффициент привлечения долгосрочных кредитов

и займов

(К = Долгосрочные обязательства / (Долгосрочные обязательства + Собственный капитал));

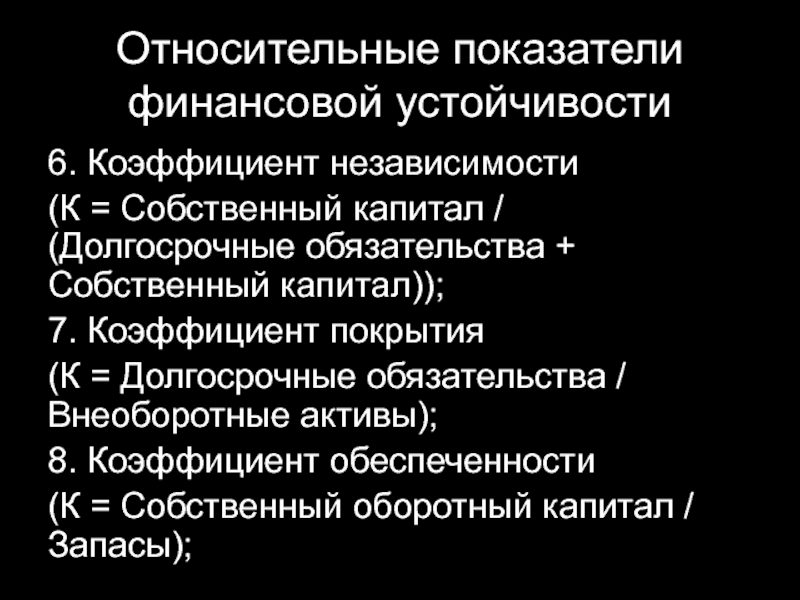

Слайд 35Относительные показатели финансовой устойчивости

6. Коэффициент независимости

(К = Собственный капитал

/ (Долгосрочные обязательства + Собственный капитал));

7. Коэффициент покрытия

(К =

Долгосрочные обязательства / Внеоборотные активы);

8. Коэффициент обеспеченности

(К = Собственный оборотный капитал / Запасы);

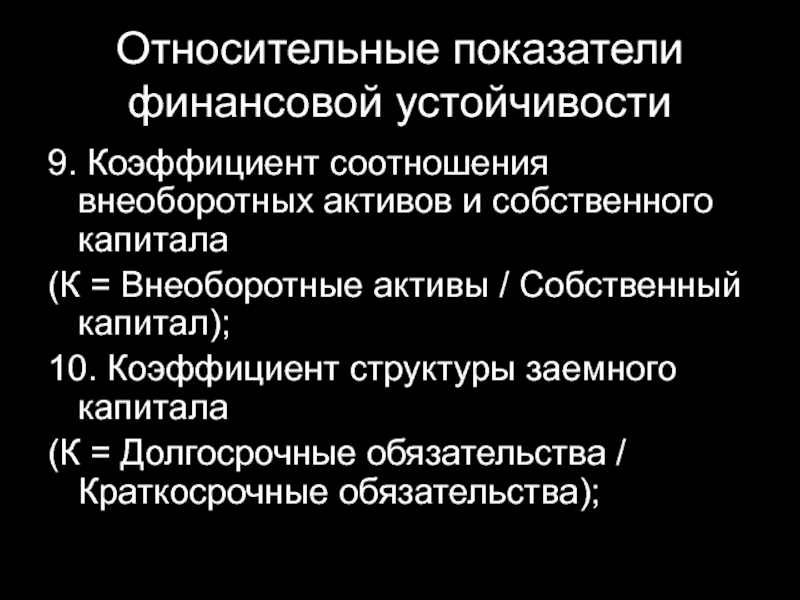

Слайд 36Относительные показатели финансовой устойчивости

9. Коэффициент соотношения внеоборотных активов и собственного

капитала

(К = Внеоборотные активы / Собственный капитал);

10. Коэффициент структуры

заемного капитала

(К = Долгосрочные обязательства / Краткосрочные обязательства);

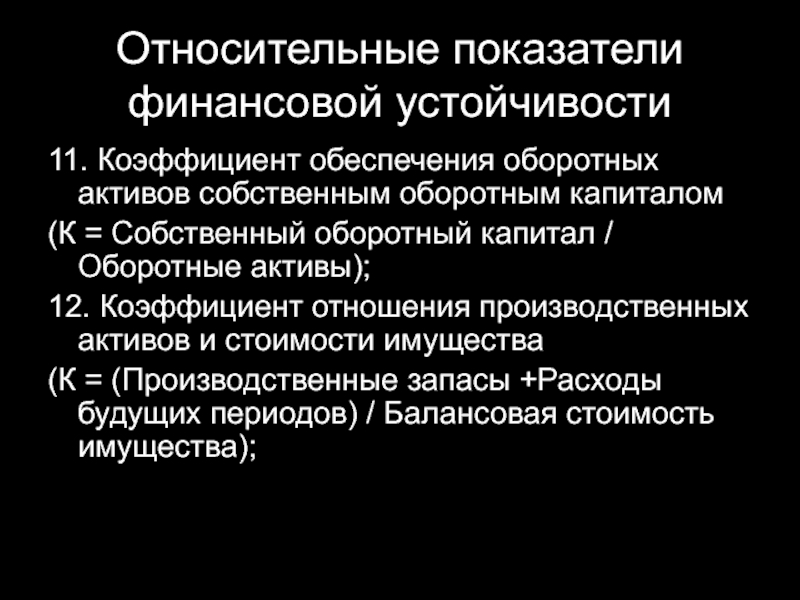

Слайд 37Относительные показатели финансовой устойчивости

11. Коэффициент обеспечения оборотных активов собственным оборотным

капиталом

(К = Собственный оборотный капитал / Оборотные активы);

12. Коэффициент отношения

производственных активов и стоимости имущества

(К = (Производственные запасы +Расходы будущих периодов) / Балансовая стоимость имущества);

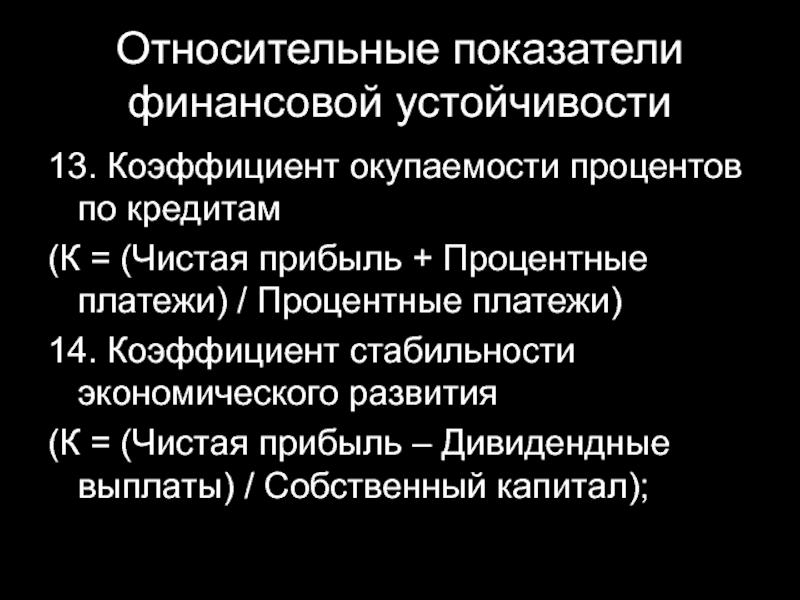

Слайд 38Относительные показатели финансовой устойчивости

13. Коэффициент окупаемости процентов по кредитам

(К =

(Чистая прибыль + Процентные платежи) / Процентные платежи)

14. Коэффициент стабильности

экономического развития

(К = (Чистая прибыль – Дивидендные выплаты) / Собственный капитал);

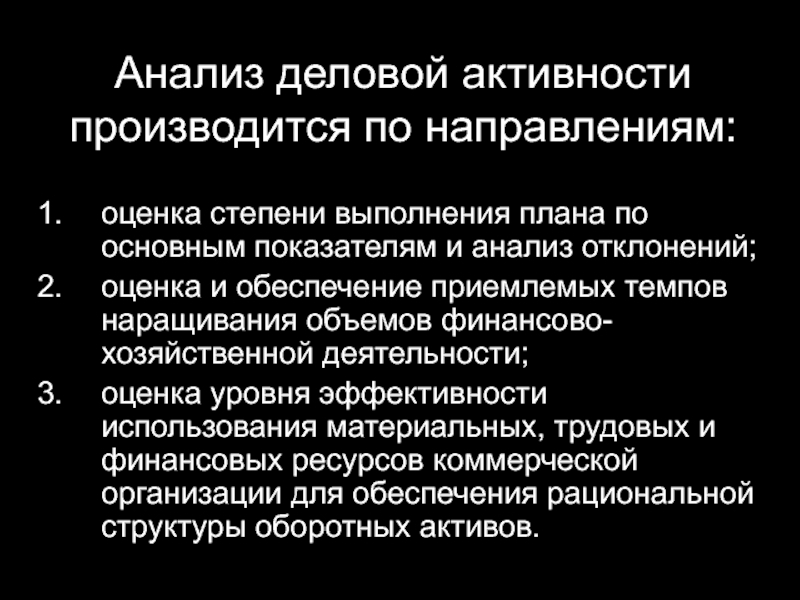

Слайд 39Анализ деловой активности производится по направлениям:

оценка степени выполнения плана по

основным показателям и анализ отклонений;

оценка и обеспечение приемлемых темпов наращивания

объемов финансово-хозяйственной деятельности;

оценка уровня эффективности использования материальных, трудовых и финансовых ресурсов коммерческой организации для обеспечения рациональной структуры оборотных активов.

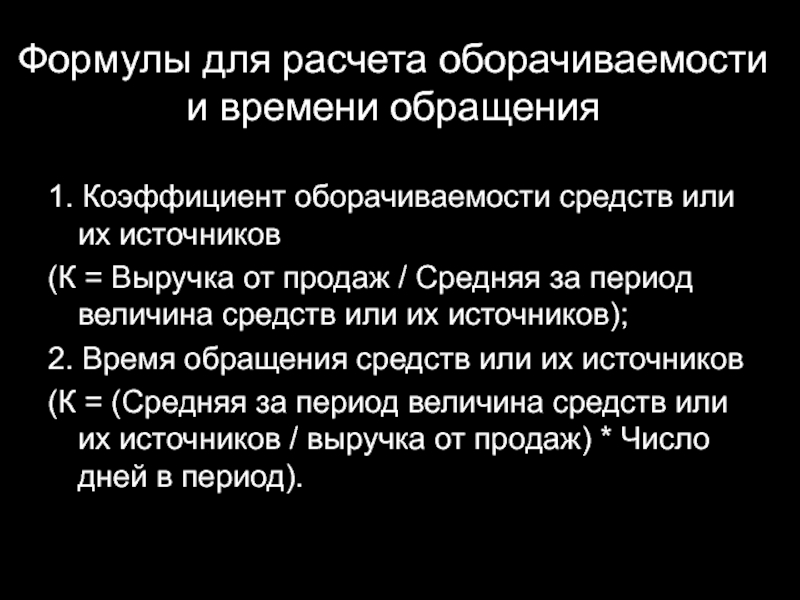

Слайд 40Формулы для расчета оборачиваемости и времени обращения

1. Коэффициент оборачиваемости средств

или их источников

(К = Выручка от продаж / Средняя за

период величина средств или их источников);

2. Время обращения средств или их источников

(К = (Средняя за период величина средств или их источников / выручка от продаж) * Число дней в период).

Слайд 41Учебный вопрос № 4:

«Анализ финансовых результатов деятельности предприятия»

Слайд 42Цель анализа финансовых результатов

оценка величины чистой прибыли и формирующих ее

элементов, а также их изменений, в выявлении и количественной оценке

влияния факторов, оказывающих преимущественное влияние на объемы доходов и расходов и различных видов прибыли.

Слайд 43Основные финансовые результаты

Показатели прибыли (см. тему: «Управление прибылью»).

Показатели рентабельности.

Слайд 44Рентабельность

- показатель экономической эффективности производства на предприятиях, в объединениях,

отраслях экономики и в народном хозяйстве в целом;

комплексно отражает

степень использования материальных, трудовых и денежных ресурсов, а также природных богатств;

относительный показатель, рассчитывается как отношение прибыли к затратам, выражается в процентах.

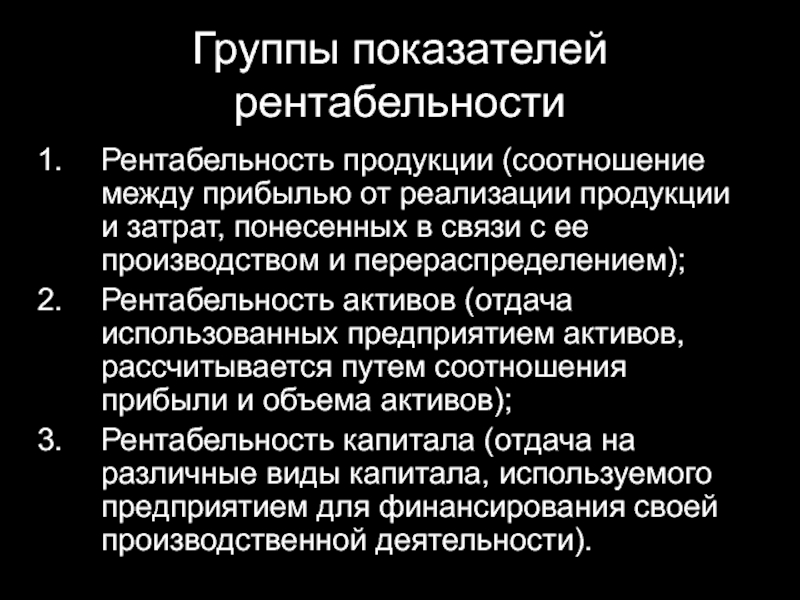

Слайд 45Группы показателей рентабельности

Рентабельность продукции (соотношение между прибылью от реализации

продукции и затрат, понесенных в связи с ее производством и

перераспределением);

Рентабельность активов (отдача использованных предприятием активов, рассчитывается путем соотношения прибыли и объема активов);

Рентабельность капитала (отдача на различные виды капитала, используемого предприятием для финансирования своей производственной деятельности).

Слайд 46Учебный вопрос № 5:

«Анализ рыночной активности»

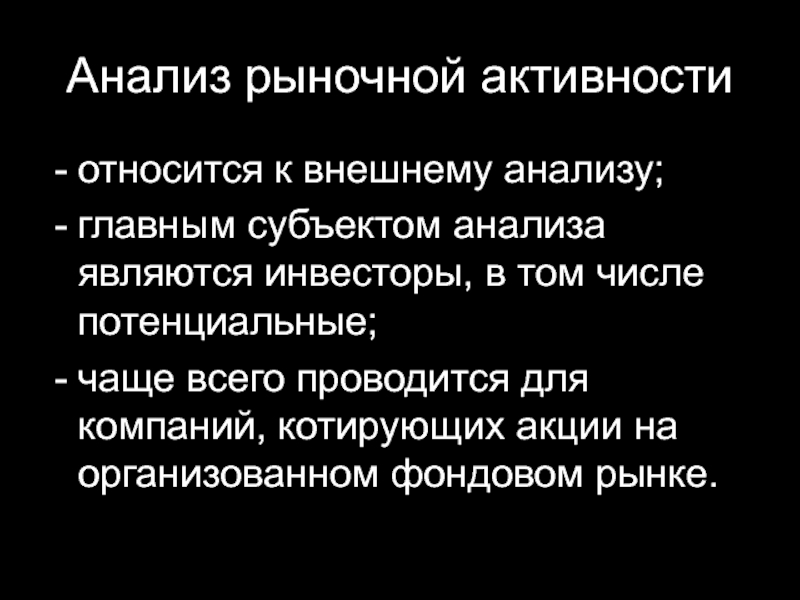

Слайд 47Анализ рыночной активности

относится к внешнему анализу;

главным субъектом анализа являются инвесторы,

в том числе потенциальные;

чаще всего проводится для компаний, котирующих акции

на организованном фондовом рынке.

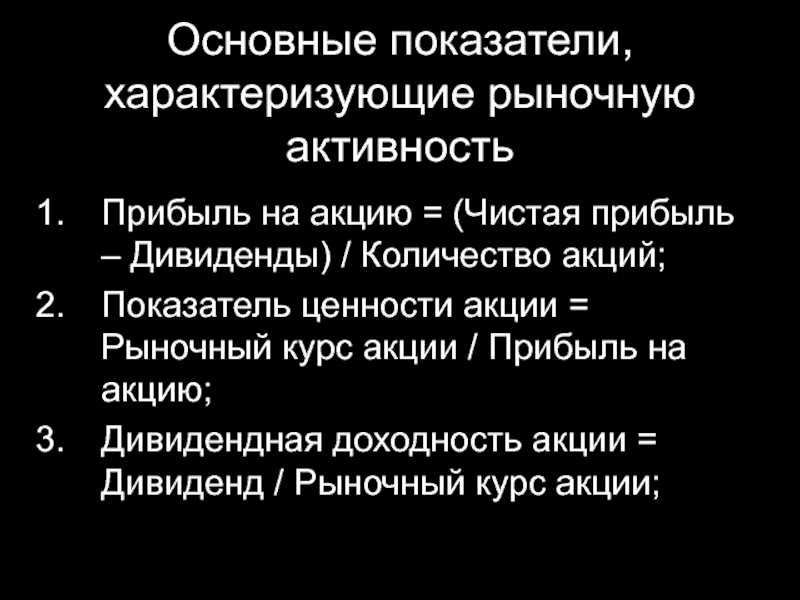

Слайд 48Основные показатели, характеризующие рыночную активность

Прибыль на акцию = (Чистая прибыль

– Дивиденды) / Количество акций;

Показатель ценности акции = Рыночный курс

акции / Прибыль на акцию;

Дивидендная доходность акции = Дивиденд / Рыночный курс акции;

Слайд 49Основные показатели, характеризующие рыночную активность

4. Дивидендный выход = Дивиденд /

Прибыль на акцию;

5. Коэффициент Q-Тобина = Рыночная капитализация компании /

Стоимость чистых активов компании.