Слайд 1Оценка эффективности инвестиционных проектов

Слайд 2Одним из главных критериев в принятии инвестором решения об инвестировании

капитала является выгодность, или доходность инвестиционного проекта.

ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА

– это показатель, характеризующий соотношение дохода, получаемого от реализации этого проекта, с суммой инвестиций, вложенных в данный проект.

Эффективность инвестиционного проекта

Слайд 3Оценка реализуемости проекта

Оценка абсолютной эффективности (целесообразности проекта)

Оценка сравнительной эффективности (насколько

этот проект лучше альтернативных)

Задачи оценки эффективности инвестиционных проектов

Слайд 4При оценке эффективности инвестиционного проекта рассчитываются следующие показатели эффективности:

- показатели общественной

(социально-экономической) эффективности, учитывающие социально-экономические последствия реализации инвестиционного проекта для общества в

целом. При этом оцениваются результаты и затраты, выходящие за пределы прямых финансовых интересов непосредственных участников проекта.

Слайд 5показатели региональной эффективности, учитывающие социально-экономические последствия реализации инвестиционного проекта для региона,

в котором осуществляется инвестиционный проект.

показатели отраслевой эффективности, учитывающие значимость инвестиционного проекта

в целом для отрасли или крупных промышленно-финансовых групп.

показатели коммерческой эффективности, учитывающей финансовые последствия осуществления инвестиций непосредственно для участников проекта.

показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для бюджетов различного уровня

Слайд 6В основе всех этих показателей эффективности инвестиций лежит принцип сопоставления результатов

и затрат. Для сопоставления результатов проекта и затрат, связанных с

его осуществлением, используются различные методы. В зависимости от способа соизмерения этих показателей и учета фактора времени, различают:

простой (статический) метод оценки эффективности инвестиций;

метод дисконтирования (динамический метод).

Слайд 7Простой (статический) метод может быть использован для оценки инвестиционных проектов,

срок осуществления которых не более одного года, либо для проектов

с равномерными денежными потоками (равномерными инвестициями и равномерным поступлением прибыли).

Простой метод оценки эффективности инвестиций основан на расчете двух показателей:

срока окупаемости инвестиций;

простой нормы прибыли.

Простой метод оценки

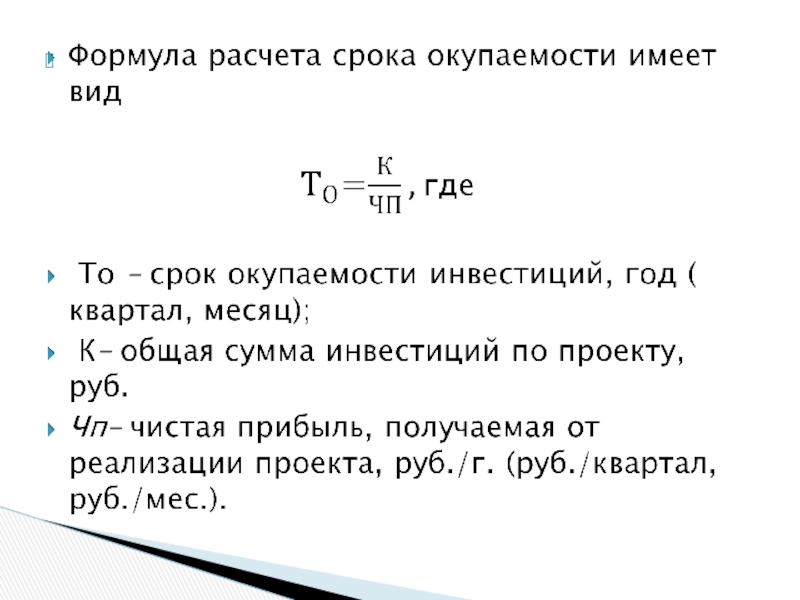

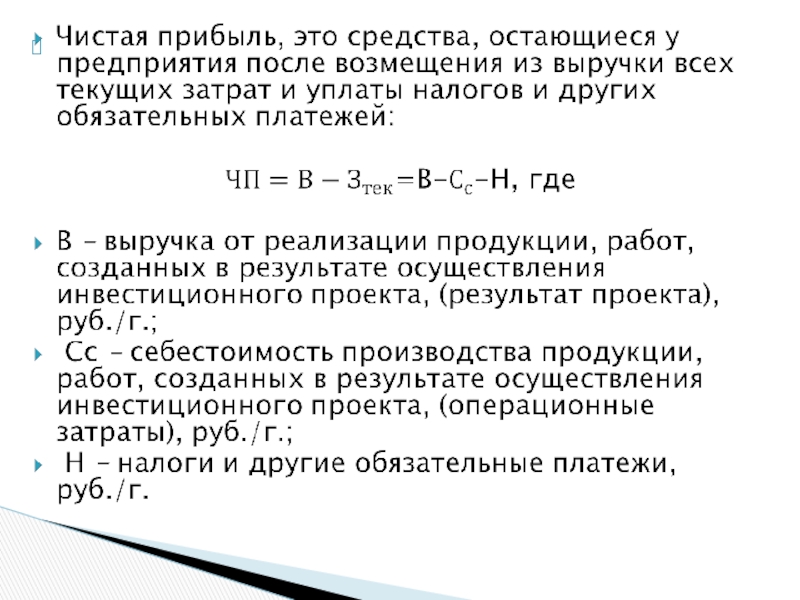

Слайд 8СРОК ОКУПАЕМОСТИ – это период времени, в течение которого вложенные

в проект инвестиции окупятся за счет получаемой от его реализации

чистой прибыли.

То есть, за период времени, равный сроку окупаемости, предприятие должно получить такую сумму чистой прибыли, которая возместила бы первоначально осуществленные инвестиции:

Срок окупаемости инвестиционного проекта

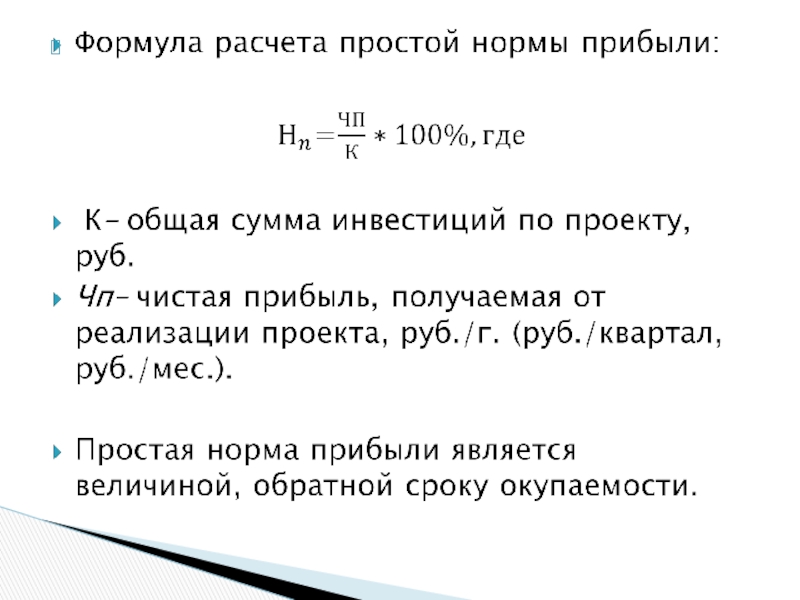

Слайд 11ПРОСТАЯ НОРМА ПРИБЫЛИ – это показатель, характеризующий доходность инвестиций и

определяемый отношением чистой прибыли к осуществленным инвестициям.

То есть, простая норма

прибыли показывает, какую чистую прибыль получит инвестор на каждый рубль вложенных инвестиций за год (квартал, месяц)

Простая норма прибыли

Слайд 13Рассмотрим простой пример:

Общая сумма инвестиций, необходимая для осуществления инвестиционного проекта,

равна 10 млн. руб. Инвестор предполагает получать ежегодно 2,5 млн.

руб. чистой прибыли. Легко подсчитать, что срок окупаемости инвестиций равен четырем годам (10 : 2,5 = 4). Иными словами, инвестор через четыре года получит назад свои 10 млн. руб. Норма доходности, соответственно равна 2,5:10=25% в год

Однако, следует ли инвестору осуществлять данный проект? Является ли инвестиционный проект достаточно эффективным?

Слайд 14Вложив средства в инвестиционный проект, инвестор получит назад свой капитал

через четыре года. Но равны ли будут полученные 10 млн.

руб. по стоимости тем, что были вложены? Ответ очевиден. Четыре года значительно изменят ценность возвращенного капитала. Это означает, что реально период возврата капитала будет значительно больше.

Не представляется возможным оценить эффективность инвестиций простым методом и в том случае, если проект характеризуется неравномерными финансовыми потоками, например, при неравномерных длительных или периодических инвестициях и неравномерном поступлении прибыли. Вот мы и подошли к необходимости применения в расчетах эффективности инвестиций методов дисконтирования.

Слайд 15Для принятия решения о целесообразности инвестирования, инвестору необходимо не только

найти вариант с наименьшими затратами, но и сопоставить свои инвестиционные

затраты с будущими доходами. А для этого необходимо инвестиции и доходы привести к одной временнóй размерности – к начальному (текущему) моменту времени, т.е. решить задачу дисконтирования, и сопоставить доходы и затраты.

Приведение будущей стоимости денег к текущему моменту времени, т.е. определение их текущей стоимости, называется ДИСКОНТИРОВАНИЕМ

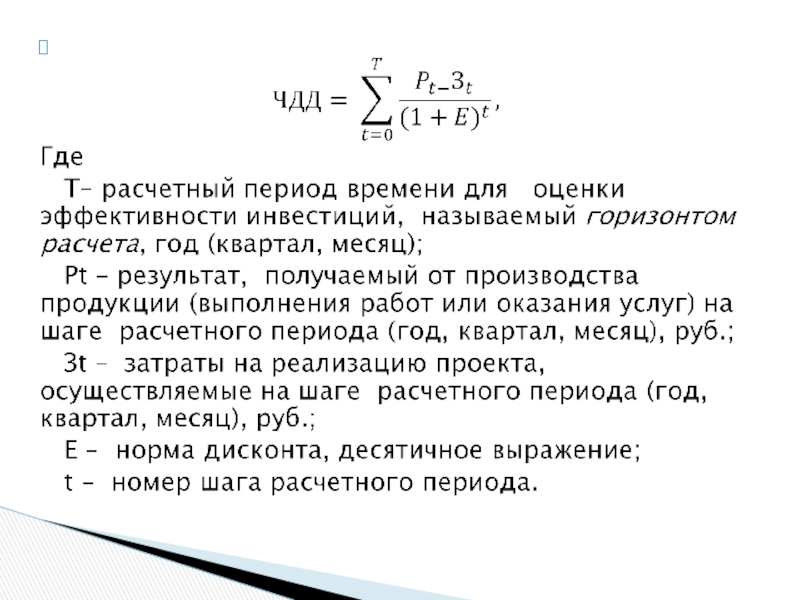

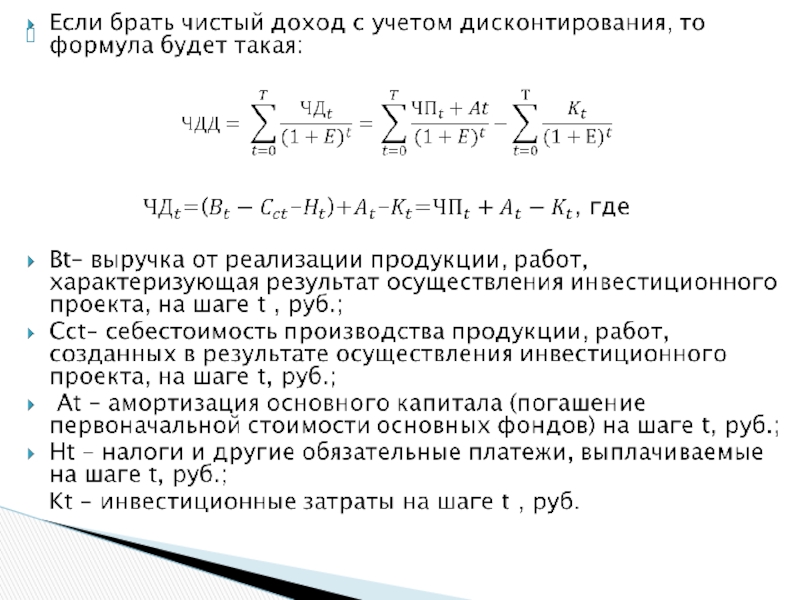

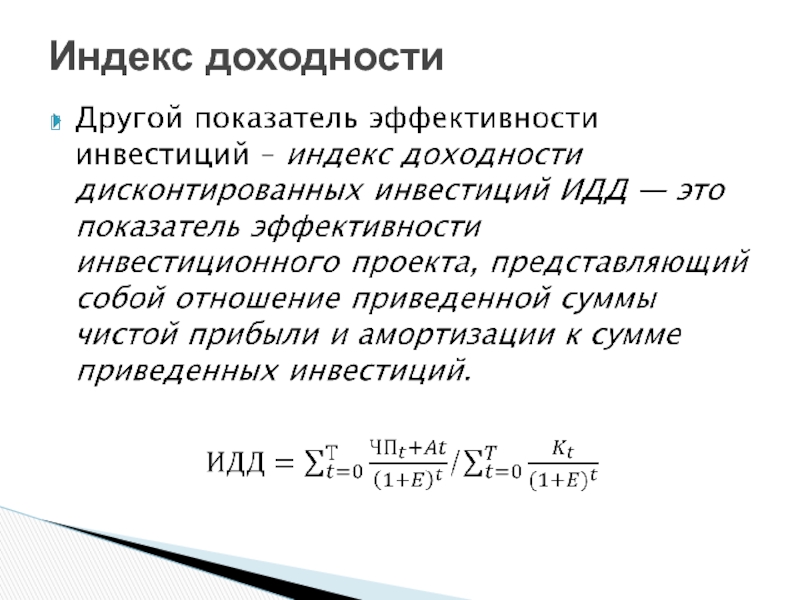

Слайд 18Важнейших показателей оценки эффективности инвестиций, получил название чистого дисконтированного дохода

( чистая текущая стоимость)-показывает суммарный приведенный чистый доход (эффект), получаемый

в результате осуществления инвестиционного проекта в виде разницы между текущей стоимостью всех результатов и текущей стоимостью всех затрат за расчетный период, руб.;

При значении ЧДД >0 проект эффективен.

Чистая текущая стоимость

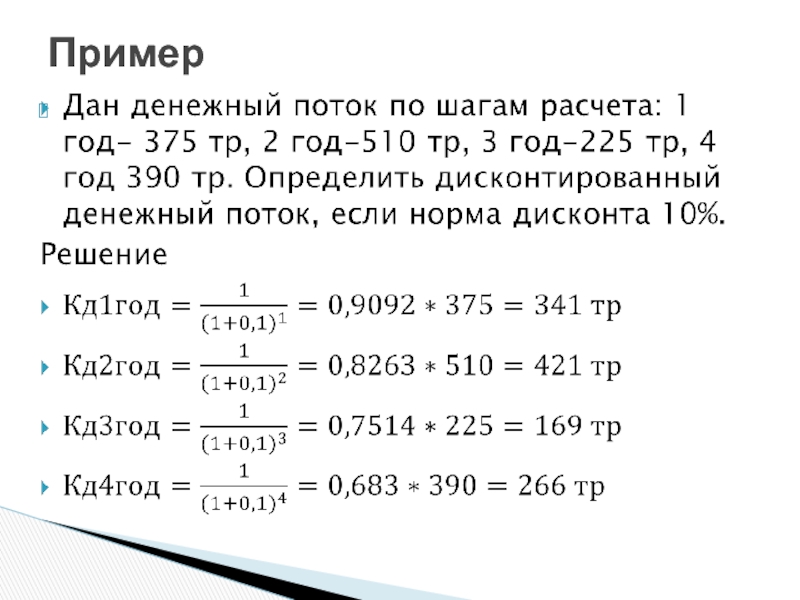

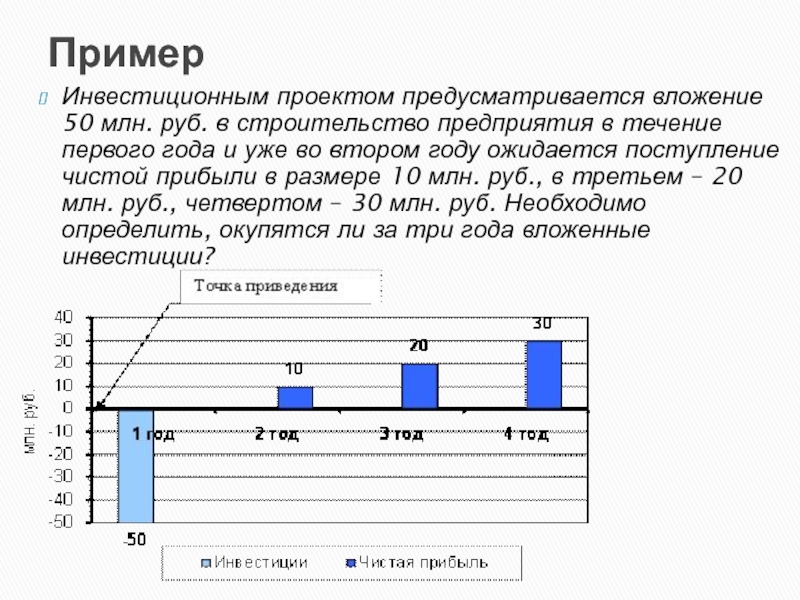

Слайд 21Пример

Инвестиционным проектом предусматривается вложение 50 млн. руб. в строительство предприятия

в течение первого года и уже во втором году ожидается

поступление чистой прибыли в размере 10 млн. руб., в третьем – 20 млн. руб., четвертом – 30 млн. руб. Необходимо определить, окупятся ли за три года вложенные инвестиции?

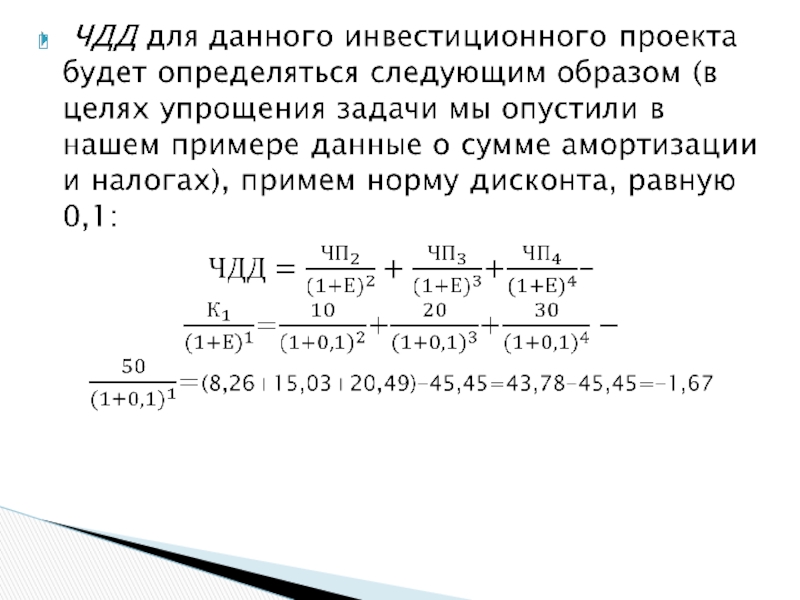

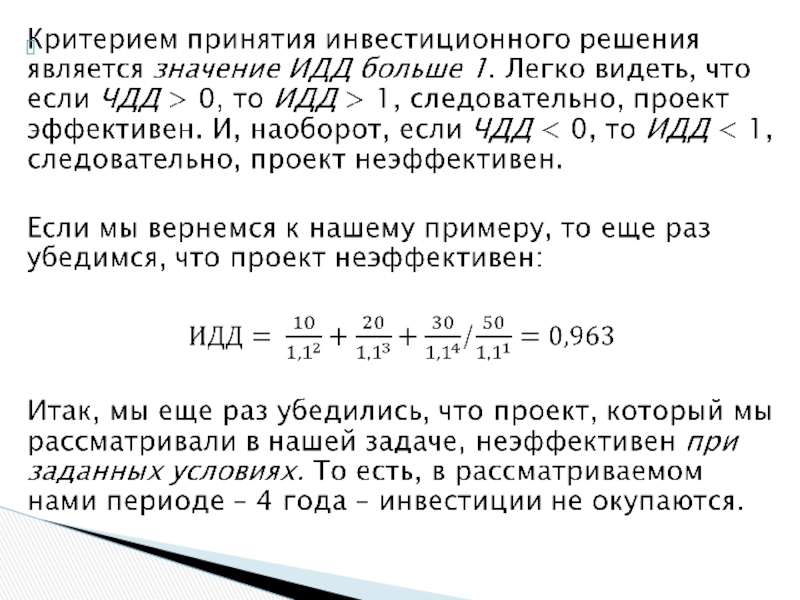

Слайд 22На первый взгляд, ответ может быть положительным – ведь сумма

поступлений в виде прибыли за три года превышает сумму первоначальных

инвестиций (10 + 20 + 30 = 60). Но давайте не будем торопиться с ответом. Ведь мы уже знаем, что деньги, полученные в будущем, имеют иную ценность, нежели деньги, потраченные сегодня. Попробуем сопоставить вложенные инвестиции и предполагаемые доходы, приведя их к одному моменту времени – текущему, т.е. начальному моменту, предшествующему осуществлению инвестиционного проекта.

Слайд 24Это значит, что текущая стоимость будущих денежных поступлений на 1,67

млн. руб. меньше текущей стоимости первоначальных вложений. Следовательно, через 4

года инвестор не вернет свой капитал за счет полученной прибыли.

На примере мы продемонстрировали применение метода дисконтирования для оценки эффективности инвестиций и, фактически, раскрыли суть этого метода: определение с помощью коэффициента дисконтирования текущей стоимости будущих денежных поступлений (доходов) и сопоставление их с текущей стоимостью осуществленных инвестиций.

Слайд 27

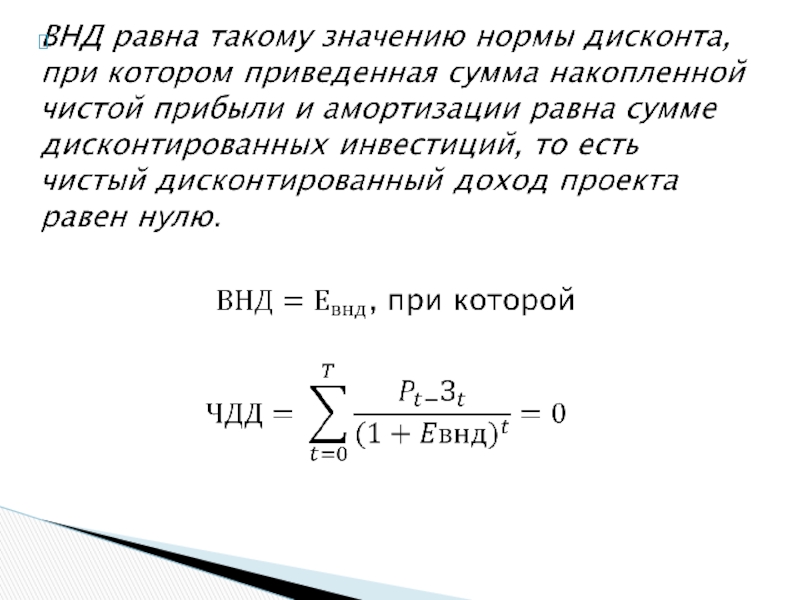

Другой очень важный показатель, который используется для оценки эффективности инвестиций,

– внутренняя норма доходности инвестиционного проекта (ВНД)

ВНУТРЕННЯЯ НОРМА ДОХОДНОСТИ – это показатель

собственной доходности инвестиционного проекта, обусловленной заданными параметрами инвестирования.